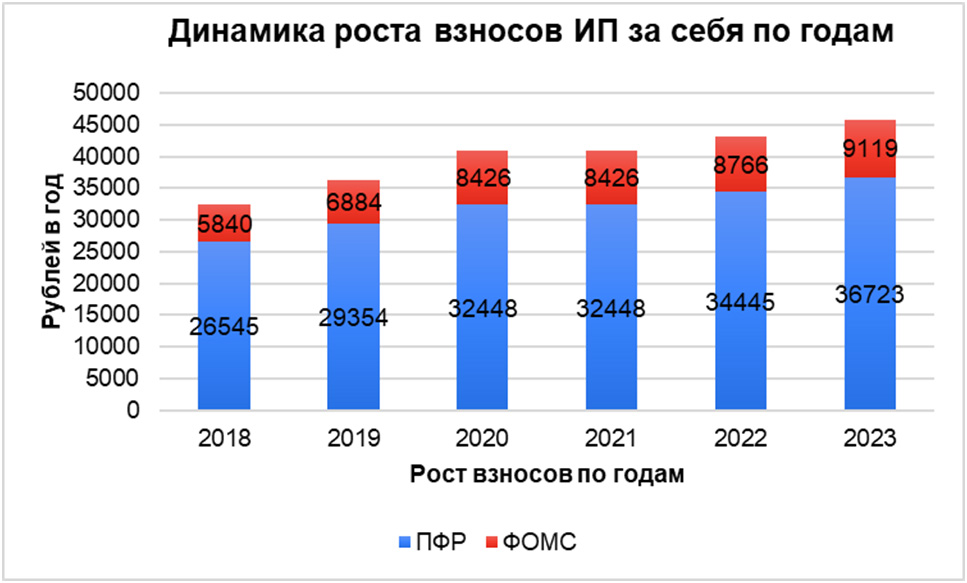

Регистрация в качестве индивидуального предпринимателя, независимо от выбранной системы налогообложения (общая, упрощенка, ЕНВД или патент) и наличия наемных сотрудников, влечет обязанность по уплате страховых взносов на пенсионное и медицинское обеспечение за себя. При этом величина взносов на медицинское обеспечение зафиксирована и утверждена уже на 3 года вперед. А взносы на пенсионное обеспечение подразделяются на фиксированную часть, также уже определенную на три года вперед и часть, уплата которой составляет 1% от суммы дохода ИП, превышающую 300 000 рублей за год. В нашей таблице можно посмотреть, оценить и проанализировать размер фиксированных взносов ИП за себя по годам и в динамике.

| Взносы за себя ИП | 2018 год | 2019 год | 2020 год | 2021 год | 2022 год | 2023 год |

| В ПФР | 26545,00 | 29 354,00 | 32 448,00 | 32 448,00 | 34 445,00 | 36 723,00 |

| Льготы для пострадавших отраслей | 20 318,00 | |||||

| Прирост абс. | 2 809,00 | 3 094,00 | 0 | 1 997,00 | 2 278,00 | |

| Прирост, % | 10,58% | 10,54% | 0,00% | 6,15% | 6,61% | |

| ФОМС | 5 840,00 | 6 884,00 | 8 426,00 | 8 426,00 | 8 766,00 | 9 119,00 |

| Прирост абс. | 1 044,00 | 1 542,00 | 0 | 340,00 | 353,00 | |

| Прирост % | 17,88% | 22,40% | 0 | 4,04% | 4,03% | |

| Итого | 32 385,00 | 36 238,00 | 40 874,00 | 40 874,00 | 43 211,00 | 45 842,00 |

| Прирост абс. | 3 853,00 | 4 636,00 | 0 | 2 337,00 | 2 631,00 | |

| Прирост % | 11,90% | 12,79% | 0,00% | 5,72% | 6,09% |

Как видим, до нашего всеми «любимого» 2020 года с его пандемией наблюдалась четкая тенденция увеличения размера взносов для ИП, подлежащих уплате в бюджет. Отметим, что изначально заявленная сумма взносов на будущий год несколько превосходила величины, которые в итоге утверждены на 2021 год. Да и размер взносов с ИП, утвержденных для уплаты в 2022–2023 годах, изменится не столь кардинально, как было прежде. Таким способом правительство решило поддержать предпринимателей в связи с ухудшением экономической ситуации, одновременно веря в светлое будущее и подъем малого бизнеса вопреки текущим депрессивным настроениям.

Еще один значимый момент «коронавирусного» года — если деятельность предпринимателя — из «списка пострадавших от пандемии отраслей», он должен заплатить сумму фиксированных взносов на обязательное пенсионное обеспечение за 2020 год ниже, чем остальные. Важное условие при этом — деятельность из «списка» является основной, то есть указана как основной ОКВЭД, который зафиксирован в ЕГРИП по состоянию на 1 марта 2020 года. Список пострадавших от пандемии отраслей можно найти на сайте правительства России. Новая норма введена в июне 2020 года и пока эта преференция будет действовать только в 2020 году. Но есть важная радостная новость — ее действие распространяется на всех ИП с 1 января 2020 года. В том числе и тех, кто успел закрыться до ее принятия. Поэтому если вы из пострадавшей отрасли и прекратили свою деятельность как ИП в этом году, заплатили взносы на ОПС, исходя из полной суммы 2020 года — возможен пересчет.

Фиксированные взносы на обязательное пенсионное и медицинское обеспечение ИП за себя должны быть перечислены до конца отчетного года. Какими суммами — единовременно в полной мере или частями какими-то суммами — право выбора предпринимателя. Но отметим, что с января 2021 года изменятся реквизиты Федерального казначейства при оплате налогов и взносов и появится еще один обязательный реквизит, который необходимо будет заполнить в платежном поручении.

С фиксированными взносами на ОПС и ОМС разобрались, расскажем основные моменты про взнос на ОПС в 1%. Данный взнос перечисляется в бюджет после окончания года и рассчитывается как 1% с годового дохода предпринимателя, «перевалившего» за планку в 300 000 рублей. При этом годовым доходом ИП будет считаться:

- при общей системе налогообложения з разница между доходом, облагаемым НДФЛ и принимаемым для налогообложения расходом;

- при упрощенной системе в 6% — доход, обозначенный в КУДиР (общая сумма средств, поступивших на расчетный счет или в кассу);

- при упрощенной системе в 15% — налогооблагаемый доход за минусом расхода — и это радостная новость 2020 года. Поясним: Минфин и налоговая служба не один год утверждали, что 1% страховых взносов с доходов предпринимателя, превышающих 300 тысяч рублей, нужно исчислять со всех доходов без вычета расходов. Те предприниматели, кто не хотел мириться с данным умозаключением, шли в суд и, как правило, выигрывали, остальным же приходилось просто платить 1% с доходов более 300 000 рублей. Но с 1 сентября этого года ФНС сдала свои позиции и признала возможность уменьшения для упрощенцев на 15% доходов на расходы при исчислении взноса на ОПС в 1%. Единственная оговорка — расходы должны быть именно отчетного периода. Если вы платили 1% взносов со всех доходов, поднимите декларации за последние три года и пересчитайте взносы с учетом расходов.

Ну и годовым доходом для ИП на ЕНВД (2020 год — последний) и/или патенте будет считаться вмененный или потенциально возможный доход, с которого рассчитывается налог.

Срок уплаты 1% взноса на ОПС с доходов ИП за 2020 год — не позднее 1 июля 2021 года.

Величина пенсионных взносов ИП за себя имеет максимальный предел, она не должна превышать 8-кратный размер утвержденного фиксированного взноса на ОПС. Получается, что максимальные пенсионные взносы ИП «за себя» в 2021 году ограничены суммой 259 584 рубля (32 448 × 8).

Еще один важный момент — оплата взносов это обязанность индивидуального предпринимателя, не зависящая от того, ведется деятельность или нет, поступали денежные средства или нет, и так далее. Поэтому если вы прекратили свою деятельность по тем или иным причинам — необходимо сняться с учета как индивидуальный предприниматель. То есть для того, чтобы вас не обязывали платить фиксированные взносы, вы должны быть исключены из ЕГРИП. Уплата фиксированных взносов за неполный год происходит в сумме, рассчитанной пропорционально периоду, который пришелся на вашу зарегистрированную в качестве ИП деятельность. Расчет ведется исходя из принципа: за каждый полный месяц работы начисляется по 1/12 от годового фиксированного взноса. Платеж за неполный месяц рассчитывается как 1/12 от годового платежа, поделенная на количество календарных дней в этом месяце и умноженная на отработанные дни в месяце.

Еще одна положительная новость 2020 года — возможность уменьшения стоимости патента на сумму уплаченных взносов, причем как за себя, так и за своих сотрудников. Информирование налоговиков об уменьшении суммы патента на взносы будет происходить путем направления уведомления в инспекцию. Форму, электронный формат и порядок представления такого уведомления утвердит ФНС. В настоящее время и ранее уменьшить стоимость патента было нельзя вне зависимости от того, есть у ИП наемные работники или нет.

Отметим, что ИФНС на своем официальном сайте nalog.ru в помощь индивидуальным предпринимателям разместила калькулятор расчета взносов. Но это, конечно, достаточно упрощенный расчет по факту деятельности ИП. Поэтому во избежание ошибок в расчетах мы всегда рекомендуем обращаться за консультацией к профессионалам, которые помогут не только спланировать и рассчитать, но и компетентно сделают перерасчет в целях уменьшения взносов и стоимости патента.

Скопировать ссылку

Скопировать ссылку