Как заполнить форму № 26.5-1

- Титульный лист — здесь сообщаются все необходимые сведения о лице, подающем заявление, а также сроке, на который будет действовать патент.

- Название вида деятельности, которым планирует заниматься индивидуальный предприниматель.

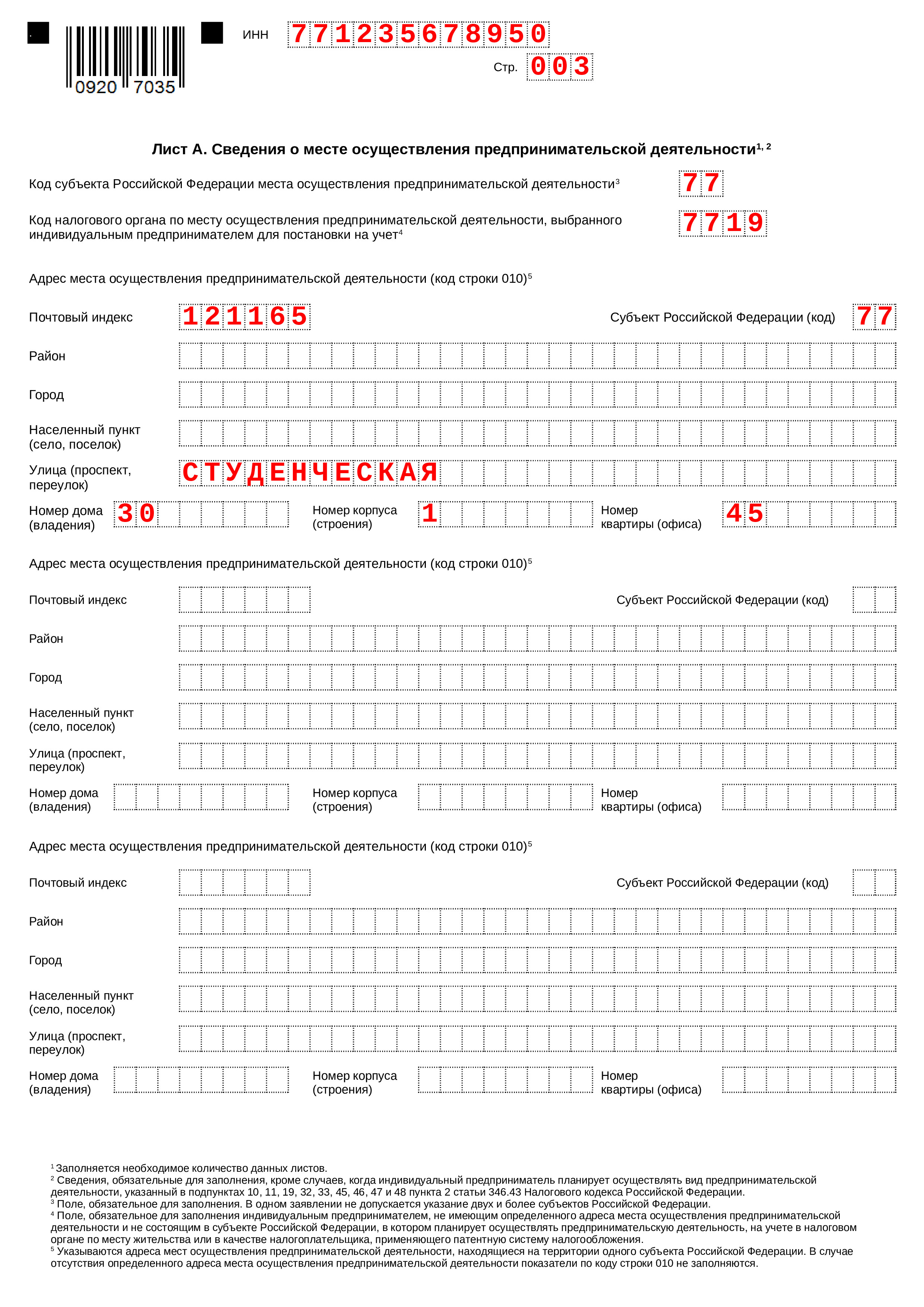

- Место ведения бизнеса.

- Сведения об используемых транспортных средствах — заполняется в том случае, если ИП будет заниматься грузоперевозками либо перевозкой пассажиров.

- Сведения об используемых при ведении бизнеса объектах — например, когда предприниматель собирается сдавать в аренду помещения, заниматься торговлей в розницу, оказывать услуги общепита и так далее.

Две первых страницы обязательно нужно заполнить абсолютно всем соискателям на получение патента, а оставшиеся заполняют только те предприниматели, которые выбирают соответствующий им вид деятельности.

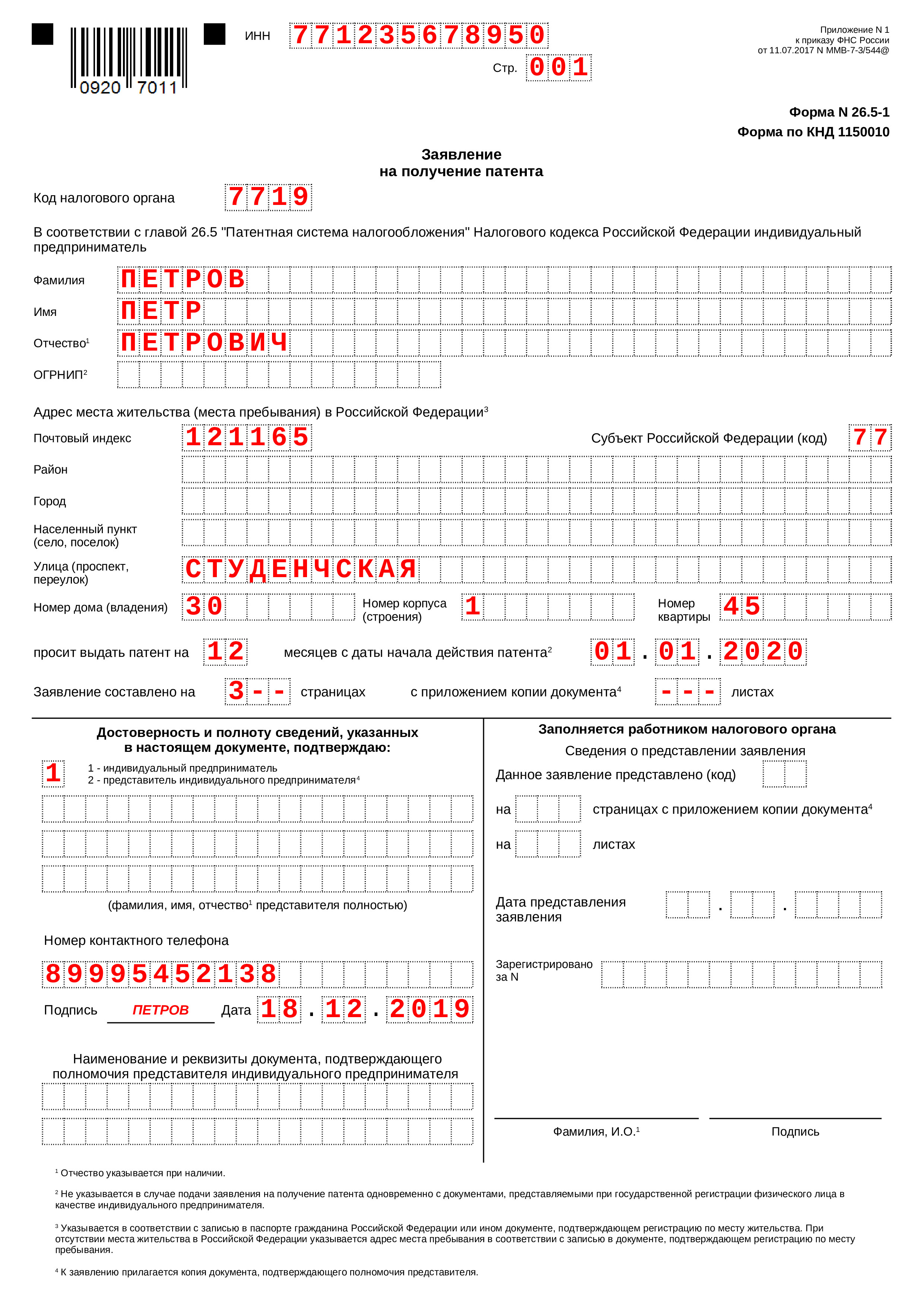

Теперь более детально рассмотрим, как правильно заполняется бланк для перехода на патентную систему налогообложения. Подача заявления на патент будет рассмотрена на примере индивидуального предпринимателя из Москвы, который будет оказывать услуги по ремонту и чистке обуви. Желаемый срок получения патента — один год.

- ИНН;

- код налогового органа по тому месту, где будет осуществляться деятельность;

- фамилию, имя и отчество лица, подающего заявление;

- ОГРНИП — не нужно указывать в том случае, когда заявление на получение патента подается одновременно с регистрацией физического лица в качестве ИП;

- почтовый адрес по месту прописки (в случае с Москвой название города заполнять не обязательно. Это же правило распространяется и на Санкт-Петербург с Севастополем);

- количество месяцев, на которые лицо просит выдать патент;

- дата начала действия патента;

- количество заполненных листов заявления.

Блок слева под чертой нужен для того, чтобы подтвердить внесенные лицом сведения, а также указать номер телефона для связи и дату подачи заявления.

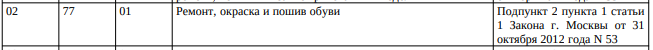

На втором листе требуется вписать полное название вида планируемой деятельности и ее идентификационный код в соответствии с «Классификатором видов предпринимательской деятельности, в отношении которых законом субъекта РФ предусмотрено применение патентной системы налогообложения (КВПДП)». Код состоит из шести цифр, первые две из которых — направление деятельности по статье 346.43 Налогового кодекса РФ, следующие две — код региона, и последние две — порядковый номер вида деятельности по классификатору.

То есть в нашем примере, где предприниматель собрался заниматься оказанием услуг по ремонту и чистке обуви, первые две цифры кода будут «02», так как в указанной статье НК РФ направление этого вида деятельности стоит именно под данным числом. Следующий шаг — ищем в Классификаторе код вашего региона (в данном случае «77» и смотрим, какой порядковый номер вида деятельности соответствует той деятельности, которой вы запланировали заниматься.

В нашем случае код будет 027701.

Далее указывается, есть ли у ИП работники, и если да, то прописывается их количество. Самые нижние поля второго листа подразумевают под собой заполнение налоговой ставки. Поле подлежит заполнению только тогда, когда ставка в данном случае не совпадает со стандартной ставкой по России (6%).

Следующие три листа полностью заполнять не нужно. Из них необходимо выбрать только ту страницу, которая подходит именно под ваш вид деятельности.

Так, штрих-код 0920 7042 указывается при деятельности в виде грузоперевозок или перевозки пассажиров. Штрих-код 0920 7059 указывается при торговле в розницу, сдаче в аренду помещений, оказании услуг общепита. И штрих-код 0920 7035 указывается для остальных видов деятельности. В рассматриваемом нами случае указывается как раз последний из этих штрих-кодов.

Переход на патентную систему налогообложения допускается со дня государственной регистрации ИП. В таком случае регистрация ИП одновременно сопровождается и подачей надлежащим образом заполненной формы 26.5-1.

Скачать форму Р21001 для регистрации ИП можно по ссылке.

Скачать форму Р21001 для регистрации ИП можно по ссылке.Однако существует норма, которая гласит, что патент будет действовать на всей территории субъекта РФ (край, республика, область), который в нем указан. При этом субъекты РФ вправе дифференцировать территорию действия патента по своим муниципальным образованиям.

То есть ИП имеет возможность работать на территории всей страны полностью, однако на учет его поставят в налоговую инспекцию именно по месту прописки. Однако в том случае, когда ИП планирует заниматься предпринимательской деятельностью не в том субъекте РФ, где он стоит на учете в налоговом органе, то заявление на патент может быть подано в любую налоговую по месту фактического осуществления деятельности.

Если же предприниматель планирует осуществлять предпринимательскую деятельность на территории города федерального значения (Москва, Санкт-Петербург, Севастополь), то заявление на получение патента можно также подать в любую налоговую на территории этого города.

Например, предприниматель подает документы для регистрации в налоговый орган в Екатеринбурге, а основную деятельность планирует вести в Москве, в таком случае о переходе на патент сообщить нужно в любую налоговую инспекцию муниципального образования по месту ведения деятельности. Причем сделать это нужно уже после получения свидетельства о регистрации ИП.

В том случае, когда место регистрации ИП и его деятельности тождественны, то патент без проблем должны выдать одновременно со свидетельством ИП в соответствии с правилами, установленными Налоговым кодексом РФ.

- заявлено направление бизнеса, по которому применение ПСН невозможно;

- срок действия патента в заявлении превышает максимально установленные НК РФ пределы (один календарный год);

- ИП уже имел дело с патентом и у него имеется недоимка вследствие его/их неоплаты;

- в текущем календарном году ИП больше не имеет права на применение ПСН.

Если же все эти основания отсутствуют, то предприниматель должен получить разрешение на использование патентной системы уже в течение пяти рабочих дней.

Скачать бланк заявления на ПСН для ИП в 2025 году

Скачать бланк заявления на ПСН для ИП в 2025 году

Срок подачи заявления

Бланк с заявлением по форме 26.5-1 должен подаваться в сроки, не превышающие десять дней до того, как предприниматель запланировал переход на ПСН. Такой порядок актуален в том случае, когда лицо ранее уже было зарегистрировано как ИП. Налоговый орган должен рассмотреть заявление и принять по нему решение об отказе в выдаче разрешения на патент либо о разрешении на использование патента в течение пяти дней с момента подачи соответствующего заявления.

Нулевая ставка

- зарегистрироваться уже после вступления в силу закона субъекта о введении на его территории таких налоговых каникул;

- заниматься тем видом деятельности, который установлен законом субъекта (в каждом регионе устанавливается различный перечень видов деятельности, который является закрытым);

- соблюсти все иные ограничения, предусмотренные законом, в частности, по получаемому доходу или количеству нанятых работников.

Если ИП подпадает под все перечисленные критерии, то он может спокойно работать по нулевой ставке в течение двух лет, но об этом нужно обязательно написать в графе на втором листе, где заполняется ставка налога.

Итоги

Таким образом, в данной статье освещены вопросы, ответы на которые часто требуются индивидуальным предпринимателям, желающим получить разрешение на применение патентной системы налогообложения, а именно: «когда подавать заявление на патент?», «можно ли подать заявление при занятии определенным видом деятельности?», «как правильно заполнить форму 26.5-1, чтобы получить разрешение на применение ПСН?» и многие другие. Учитывая скрупулезность проверки налоговыми органами всех заявлений, которые снижают налоговую нагрузку на предпринимателей, важно перед подачей такого заявления крайне внимательно отнестись к его заполнению, чтобы не получить отказ от ИФНС.

Скопировать ссылку

Скопировать ссылку