Все предприниматели, которые применяют общую систему налогообложения составляют декларацию по форме 3-НДФЛ в обязательном порядке. Причем необходимость подачи декларации никак не связана с тем, работал ли предприниматель в текущем году или нет.

То есть обязанность по сдаче декларации возникает у коммерсанта всегда, когда он:

- зарегистрирован в статуте бизнесмена;

- не применяет специальных налоговых режимов.

Сдача единой упрощенной декларации для предпринимателя на ОСНО не предусмотрена даже при отсутствии движения денежных средств по расчетному счету.

Декларация 3-НДФЛ утверждена приказом ФНС от 24.12.2014 № ММВ-7-11/671.

Этим же документом установлен порядок заполнения декларации.

В феврале 2018 года форму доработали. Однако, ФНС России указывает на то, что за 2017 год декларацию можно подать на бланке, который еще не был доработан. Об этом прямо указали налоговые органы в своем официальном разъяснении от 01.02.2018 № ГД-3-11/625. Таким образом, за 2017 год декларацию по форме 3-НДФЛ можно сдать как по доработанной форме, так и предыдущей.

Вообще декларация по форме 3-НДФЛ состоит из:

- титульного листа;

- двух разделов 1 и 2;

- листов А – И;

- приложений к декларации.

Но все эти листы бизнесмен по предпринимательской деятельности заполнять не должен.

Состав декларации для ИП на ОСНО

В составе декларации по форме 3-НДФЛ коммерсант включает:

- титульный лист;

- раздел 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета»;

- раздел 2 «Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке»;

- лист В «Доходы, полученные от предпринимательской деятельности, адвокатской деятельности и частной практики».

Остальные листы декларации следует заполнять тогда, когда в этом есть необходимость. Например, предприниматели на общей системе налогообложения имеют полное право на получение имущественного вычета, связанного с приобретение жилой недвижимости.

В этом случае ИП вполне правомерно имеет право заявить такой вычет по листу Д1 «Расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества».

Сумма такого вычета уменьшает базу по налогу на доходы физически лиц, который исчисляет предприниматель со своей коммерческой деятельности.

Порядок сдачи ИП декларации по форме 3-НДФЛ

Предприниматели на общей системе налогообложения сдают декларацию не позднее 30 апреля года, следующего за отчетным. Например, за 2017 года декларацию необходимо сдать не позднее 30 апреля 2018 года.

3-НДФЛ подается в одном экземпляре по месту регистрации предпринимателя, то есть по месту его жительства.

Прекращаете деятельность в качестве ИП в течение года? Тогда Вам необходимо подать декларацию не позже пяти дней с даты регистрации о прекращении деятельности в качестве ИП. Информация о об этом сроке вносится в ЕГРИП.

Декларацию по форме 3-НДФЛ предприниматель предоставляет:

- лично на бумаге. Так же в бумажном виде декларацию можно сдать через представителя или по почте;

- в электронном виде по ТКС;

- в электронном виде через личный кабинет налогоплательщика.

Для безошибочной подготовки и своевременной сдачи декларации по форме 3-НДФЛ воспользуйтесь онлайн-сервисом «Моё дело». Сервис автоматически формирует отчетность, проверяет её и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию, что, несомненно, сэкономит не только время, но и нервы. Бесплатный доступ к сервису вы можете получить прямо сейчас по ссылке.

Порядок заполнения декларации по форме 3-НДФЛ

Порядок заполнения декларации 3-НДФЛ изложен в приказе ФНС от 24.12.2014 № ММВ-7-11/671.

Важно отметить, что если декларация заполняется на компьютере, то следует применять особые правила. Они изложены в пунктах 1.12–1.13 Порядка вышеназванного приказа.

Там сказано, что при заполнении может быт использован только шрифт Courier New высотой 16–18 пунктов. При этом прочерки в пустых ячейках не ставятся, а числовые показатели выравниваются по правому краю.

Декларацию следует заполнять в рублях и копейках. А вот сама сумма налога исчисляется только в полных рублях по правилам арифметического округления.

После того как декларация составлена, последовательно пронумеруйте все страницы.

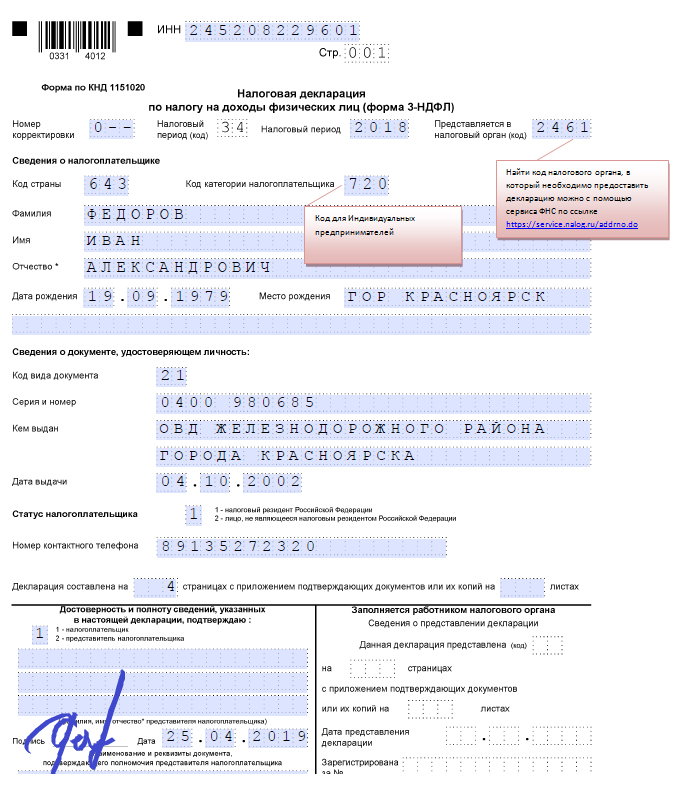

Порядок заполнения титульного листа декларации 3-НДФЛ для ИП на ОСНО

В верхней части титульного листа необходимо указать ИНН бизнесмена.

При подачи первичной декларации в поле «Номер корректировки» следует указать «0--». Подача корректировок сопровождается порядковыми номерами исправлений с «1--» и т.д.

Далее следует указать налоговый период — 34.

Далее заполняется поля ФИО. В нем бизнесмен указывает свои ФИО полностью. Код категории налогоплательщика согласно приложению 1 к Порядку, утвержденному приказом ФНС от 24.12.2014 № ММВ-7-11/671.

Обращаю внимание, что на титульном листе предприниматель или его представитель должен поставить подпись.

См. фрагмент заполнения титульного листа декларации по форме 3-НДФЛ

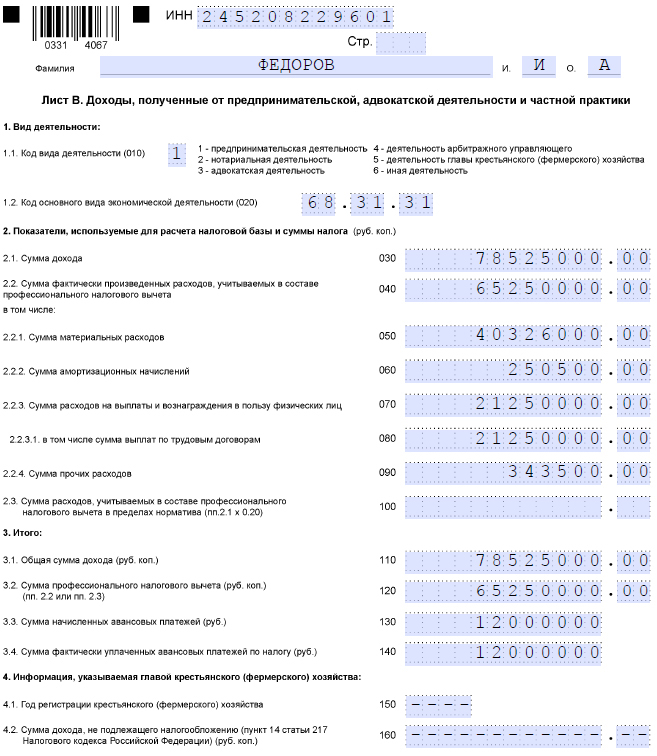

Далее продолжить заполнение декларации нужно с листа В «Доходы, полученные от предпринимательской деятельности, адвокатской деятельности и частной практики».

В этом листа отражаются доходы от предпринимательской деятельности и расходы, учитываемые в составе профессионального вычета (суммы, которые снижают базу и соответственно сам налог).

Лист В заполняется ИП по книге доходов и расходов. Предварительно коммерсант указывает свой вид деятельности. Так, в поле «Код вида экономической деятельности по классификатору ОКВЭД» следует указать код по ОКВЭД 2.

В пункте 2 Листа В указываются следующие показатели:

- в подпункте 2.1 — сумма полученного дохода по виду деятельности;

- в подпункте 2.2 — сумма фактически произведенных расходов, учитываемых в составе профессионального налогового вычета, по виду деятельности.

Эти расходы подразделению на элементы, среди которых:

- сумма материальных расходов;

- сумма амортизационных начислений;

- сумма расходов на выплаты и вознаграждения в пользу физических лиц;

- сумма прочих расходов, непосредственно связанных с извлечением доходов.

Если физическое лицо, осуществляющее предпринимательскую деятельность без образования юридического лица и зарегистрированное в качестве индивидуального предпринимателя, не имеет документально подтвержденных расходов, связанных с предпринимательской деятельностью, заполняется подпункт 2.3. при этом этот показатель может быть не более 20 процентов от общей суммы доходов, полученных от предпринимательской деятельности (подп.2.1 × 20 %).

Далее в пункте 3 Листа В декларации 3-НДФЛ указываются следующие итоговые показатели:

- в подпункте 3.1 — общая сумма дохода, которая рассчитывается как сумма значений показателя строк 030 по каждому виду деятельности;

- в подпункте 3.2 — сумма профессионального налогового вычета;

- в подпункте 3.3 — сумма начисленных авансовых платежей (на основании налогового уведомления налогового органа);

- в подпункте 3.4 — сумма фактически уплаченных авансовых платежей (на основании платежных документов).

См. фрагмент заполнения листа В декларации по форме 3-НДФЛ

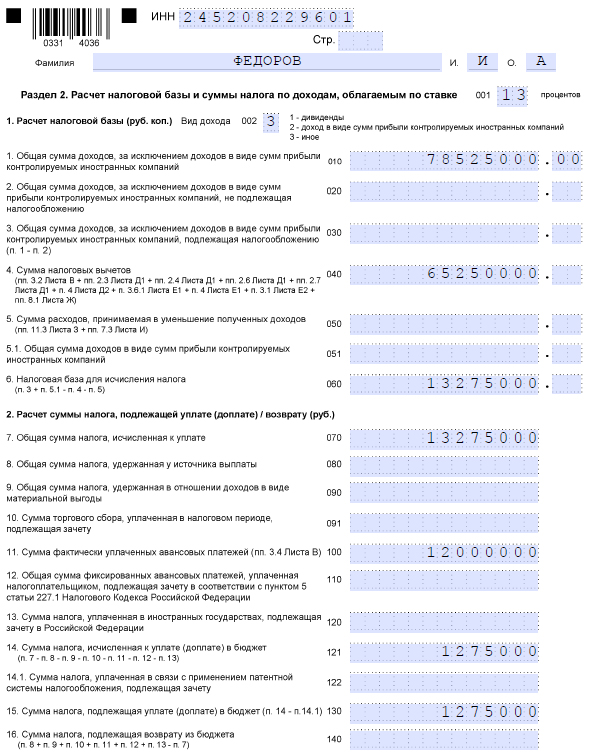

Далее следует заполнить раздел 2. В него переносятся данные из листа В.

См. фрагмент заполнения раздела 2 декларации по форме 3-НДФЛ

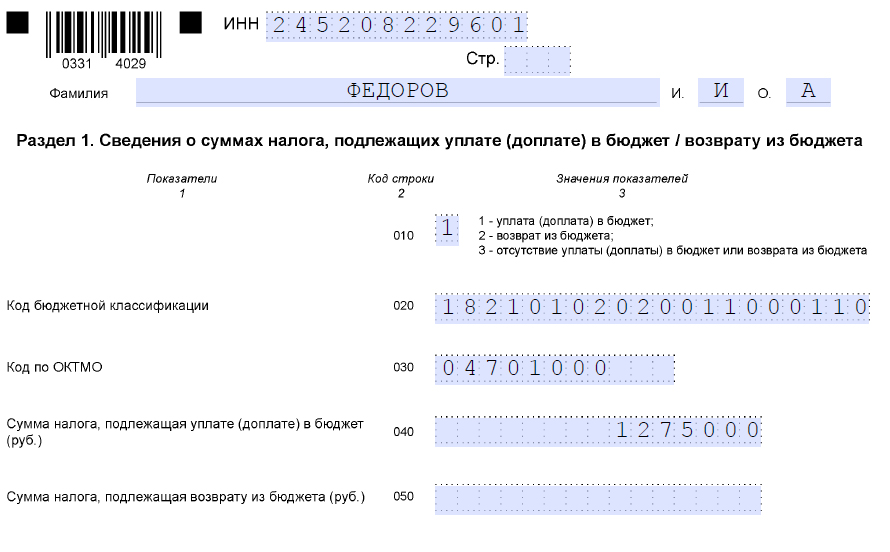

Далее на основании раздела 2 следует заполнить раздел 1. Там указывается:

- коды ОКТМО в соответствии с приказом Росстандарта от 14.06.2013 № 159-ст;

- КБК по НДФЛ — 182 1 01 02020 01 1000 110;

- итоговая сумма налога к уплате или возврату.

Некоторые споры вызывает порядок заполнения операций, связанных с возвратом аванса предпринимателем своей покупателю или заказчику.

Ведь при НДФЛ действует кассовый метод и сумма полученных авансовых средств включается в доходы.

Если аванс возвращается в том же году, в котором был получен. Здесь все достаточно просто. Эти операции по получению и возврату аванса на базу по НДФЛ никак не влияют. То есть в декларации по форме 3-НДФЛ их отражать не нужно.

А вот если аванс был получен в одном налоговом периоде, а возвращен в следующем году, то коммерсанту придется вносить корректировки. Так, если декларацию за год, в котором был получен аванс, сдали, то подайте корректировки с исправленными данными по листу В, разделу 2 и 1. Такой аванс должен быть исключен из доходов бизнесмена. Иного способа исправить ситуацию и зачесть или вернуть переплаченный НДФЛ в этом случае нет.

Сумму налога при ПНС можно зачесть. Для этого предусмотрена строка 122 раздела 2 декларации. Для москвичей можно зачесть и сумму торгового сбора. Для этого предназначена строка 091 раздела 2 декларации.

Ответственность ИП за несвоевременную сдачу декларации 3- НДФЛ

Несвоевременная подача декларации по форме 3-НДФЛ является нарушением законодательства. ИП могут привлечь к налоговой и административной ответственности. Размер штрафа для налоговой ответственности составляет 5 процентов от неуплаченной суммы налога, которую нужно заплатить (доплатить) по декларации. Штраф уплачивается за каждый месяц просрочки подачи декларации.

Минимальный штраф — 1000 руб. А максимальный за весь период опоздания не может быть больше 30 процентов от суммы налога по декларации.

Административная ответственность наступает по ст. 15.5 КоАП.

Напомним, что для безошибочной подготовки и своевременной сдачи декларации по форме 3-НДФЛ, и других отчетностей, вы можете воспользоваться онлайн-сервисом «Моё дело». Сервис автоматически формирует отчетность, проверяет её и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию, что, несомненно, сэкономит не только время, но и нервы. Бесплатный доступ к сервису вы можете получить прямо сейчас по ссылке.

Скопировать ссылку

Скопировать ссылку