Зачастую даже начинающие бухгалтера путают понятия «Декларация 4-НДФЛ» и «Декларация 3-НДФЛ». Отличие между этими двумя декларациями в том, что

«Декларация 3-НДФЛ» составляется на основании фактических доходов, уже полученных за прошедший календарный год, а «Декларация 4-НДФЛ» составляется на основании предполагаемых доходов. Более подробно о декларации 4-НДФЛ рассмотрим в данной статье.

Кто сдает декларацию по форме 4-НДФЛ

Согласно пунктов 1 и 7 статьи 227 Налогового кодекса РФ и писем ФНС России от 14 ноября 2006 г. № 04-2-02/685, от 30 мая 2005 г. № 04-2-03/72 декларацию по 4-НДФЛ должны все предприниматели на общей системе налогообложения.

Для недавно зарегистрированных индивидуальных предпринимателей такая обязанность появляется с момента получения первого дохода.

Предприниматели, зарегистрированные не первый год должны подавать декларацию по форме 4-НДФЛ ежегодно.

Сразу отмечу, что предприниматели на упрощенке и патенте, сдавать декларацию по форме 4-НДФЛ не должны, так как эту декларацию сдают только плательщики НДФЛ.

Если же предприниматель совмещает патент и общую систему налогообложения, то сдавать декларацию по форме 4-НДФЛ по деятельности на общей системе налогообложения он обязан.

Сроки сдачи декларации по форме 4-НДФЛ в 2018 году

1. Точный срок сдачи декларации по форме 4-НДФЛ в законодательстве назван лишь для вновь зарегистрированных индивидуальных предпринимателей. Согласно п. 7 ст. 227 НК РФ они должны представить декларацию по форме 4-НДФЛ в инспекцию в течение пяти рабочих дней после того, как пройдет месяц с момента получения первого дохода.

Пример:

Сизова А.Н. зарегистрирована в качестве предпринимателя 27 января 2018 года.

Первый доход от предпринимательской деятельности она получила 25 февраля 2018 года.

В течение пяти рабочих дней после этой даты Сизова А.Н. должна подать декларацию. 25 марта 2018 — месяц с момента получения первого дохода. Исходя из этого, крайний срок представления в налоговую инспекцию декларации по форме 4-НДФЛ — 31 марта 2018 года.

2. Для предпринимателей, которые ведут деятельность не первый год, законодательство сроков представления декларации не называет. Однако ФНС России рекомендует сдавать декларацию одновременно с декларацией о доходах по форме 3-НДФЛ за год (об этом сказано в письме ФНС России от 14 ноября 2006 г. № 04-2-02/685).

Таким образом, до 30 апреля года, следующего за отчетным.

Ответственность за непредставление декларации по форме 4-НДФЛ в 2018 году

Часто возникает вопрос у индивидуальных предпринимателей может ли налоговая инспекция оштрафовать их, если поздно подали или вообще не сдали декларацию по форме 4-НДФЛ.

И стоит сказать сразу, что нет. По причине того, что общему правилу правонарушение в виде штрафа, предусмотренное статьей 119 Налогового кодекса, не может возникнуть. Так как размер штрафа рассчитывается в процентах от неуплаченной суммы налога, которую нужно заплатить (доплатить) по декларации. Но предприниматель, представляя декларацию 4-НДФЛ, заявляет в ней сумму предполагаемого дохода. А предполагаемый доход — это не налог, подлежащий уплате или доплате в бюджет. Исходя из чего база для начисления штрафа в этой ситуации отсутствует, и привлечение предпринимателя к ответственности невозможно. Об этом изложено в письмах ФНС России от 14 ноября 2006 г. № 04-2-02/685, от 30 мая 2005 г. № 04-2-03/72, а также арбитражной практикой (постановление ФАС Московского округа от 18 мая 2004 г. № КА-А41/2951-04).

Расчет предполагаемого дохода

Из пункта 8 статьи 227 Налогового кодекса РФ следует, что индивидуальный предприниматель сам принимает решение как будет считать предполагаемый доход.

1. На практике, как правило, индивидуальный предприниматель, который только начал вести деятельность, определяет на основании выручки, полученной за первый месяц работы.

Например:

Пример, как рассчитать предполагаемый доход недавно зарегистрированному предпринимателю

Сизова А.Н. зарегистрирована в качестве предпринимателя 27 января 2018 года.

Первый доход от предпринимательской деятельности она получила 25 февраля 2018 года. Всего за февраль Сизова А.Н. заработала за минусом расходов за этот же месяц 70 000 руб.

На основе этой суммы предполагаемый доход за 2018 год будет составлять 770 000 руб. (70 000 руб. × 11 мес.).

2. Для предпринимателей, которые ведут деятельность не первый год, в качестве предполагаемого дохода обычно указывают фактический из декларации по форме 3-НДФЛ за предыдущий год, уменьшенный на профессиональный вычет, то есть на расходы.

Но это необязательное. Если предприниматель уверен, что его доход в этом году снизится не менее, чем в 1,5 раза фактического дохода по декларации 3-НДФЛ, то в декларации по форме 4-НДФЛ стоит указать меньшую сумму. Тогда уменьшатся и авансовые платежи, которые нужно будет платить в течение года.

Если же разница доходов между этими декларациями меньше чем 50 процентов, авансовые платежи рассчитают на основании декларации 3-НДФЛ за прошлый год.

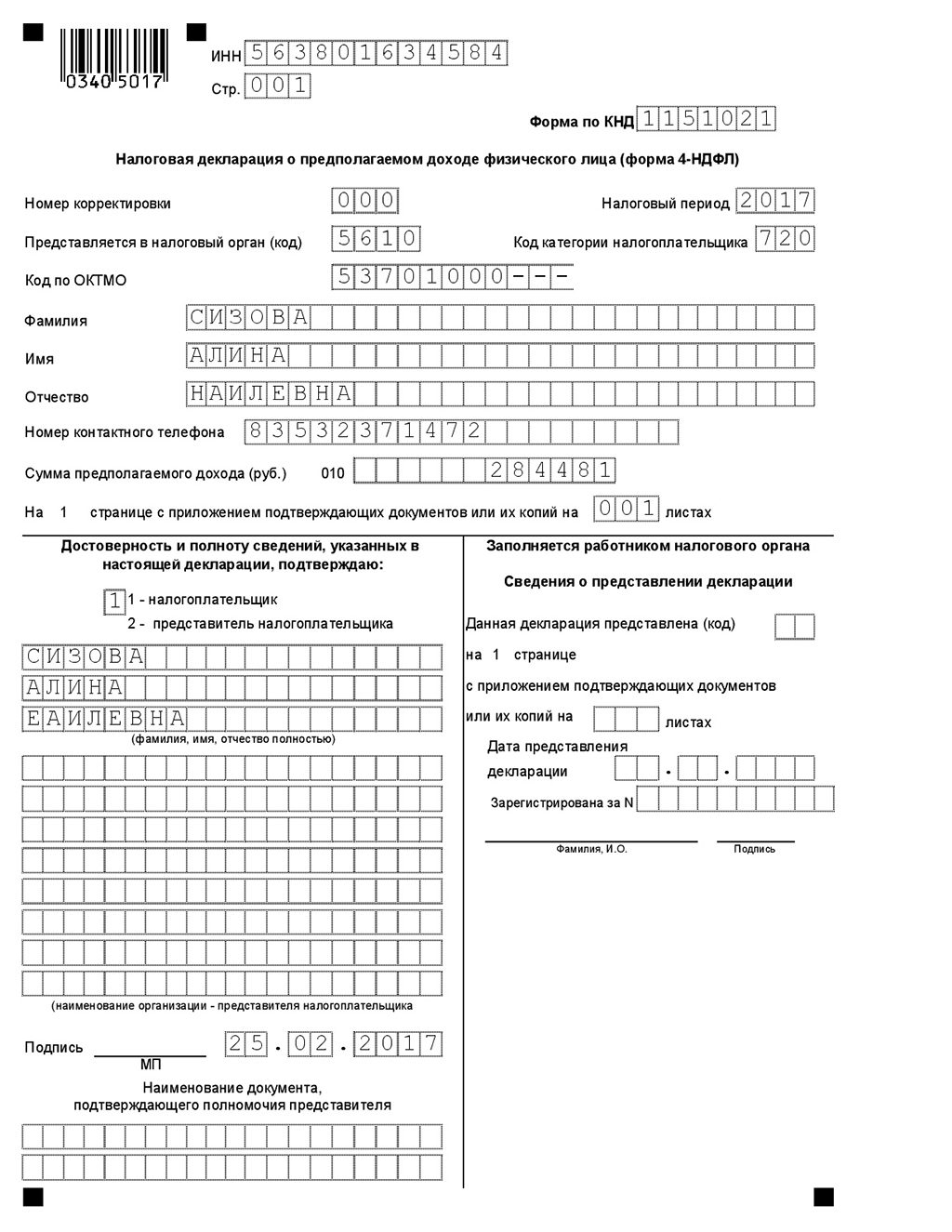

Порядок заполнения декларации 4-НДФЛ в 2018 году

Декларации по форме 4-НДФЛ состоит из одной страницы.

Рассмотрим общие правила заполнения.

| Поле | Описание заполнения поля |

| ИНН | Данный показатель берется из уведомления о постановке на учет в качестве предпринимателя, выданном ИФНС России при регистрации |

| Номер корректировки | При сдаче декларации первую (обычную) в этом году, то в поле «Номер корректировки» поставьте «0--».Если же вы уточняете первичную декларацию (например корректируете доход, заявленный раннее), то указываете «1/2/3…» в зависимости от того который раз уточняете. |

| Налоговый период | Указывается год, за который представляется декларация (т. е. год, в котором предприниматель получил заявленный предполагаемый доход). |

| Представляется в налоговый орган | Поставьте код налоговой инспекции, где зарегистрирован предприниматель. Этот код можно посмотреть в уведомлении о постановке на учет в качестве предпринимателя, выданном при регистрации. Также код ИФНС России можно определить на официальном сайте ФНС России. |

| Код категории налогоплательщика | Укажите «720». Что означает, что декларацию подает индивидуальный предприниматель. |

| Код ОКТМО | Указывается код территории, на которой зарегистрирован предприниматель. Этот код можно посмотреть в уведомлении о постановке на учет в Росстате. Если предприниматель не получал уведомление в Росстате, код можно определить самостоятельно с помощью официального сайта статистики. Если ваш код ОКТМО содержит меньше 11 символов, тогда в ячейках справа, оставшихся пустыми, проставьте прочерки. |

| Ф. И. О. и телефон | Указывается полностью фамилию, имя, отчество предпринимателя, как в паспорте (Если у предпринимателя иностранное гражданство, его имя и фамилию можно писать латинскими буквами). А так же контактный ваш телефон (с кодом города), для того чтобы можно было связаться налоговому инспектору в случае, если у него возникнут вопросы. |

| Сумма предполагаемого дохода | Сумму предполагаемого дохода в строке 010 указывайте в полных рублях без пробелов, прочерков и других знаков. |

Образец заполнения формы 4-НДФЛ в 2018 году

Способы сдачи отчетности по форме 4-НДФЛ в 2018 году

Налоговую декларацию по форме 4-НДФЛ можно сдать в инспекцию:

- на бумажном носителе лично или через представителя;

- на бумажном носителе почтовым отправлением (можно простым, но желательно с описью вложения);

- в электронном виде через специализированного оператора связи или напрямую через интернет-сервис ФНС России.

Кстати! Безошибочно подготовить и своевременно сдать декларацию по форме 4-НДФЛ и другую отчетность вы легко можете с помощью онлайн-сервиса «

Моё Дело» — Интернет-бухгалтерия для малого бизнеса. Сервис автоматически формирует отчетность, проверяет ее и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию и фонды, что, несомненно, сэкономит не только время, но и нервы.

Получить бесплатный доступ к сервису вы можете прямо сейчас по ссылке.

Уточненная декларация по форме 4-НДФЛ в 2018 году

Согласно п. 10 ст. 227 НК РФ индивидуальный предприниматель обязан подать уточненную декларацию, если видит, что его фактические доходы более чем в 1,5 раза меньше или больше указанных в первоначальной декларации 4-НДФЛ. Пример, как подать уточненную декларацию по форме 4-НДФЛ.

Например:

Вы подали 4-НДФЛ, где заявили предполагаемый доход в размере 4 000 000 руб. При этом за первые три месяца года его фактический доход за минусом расходов составил всего 360 000 руб. руб. Таким образом уровень дохода в месяц составляет в 120 000 руб. в месяц (360 000 руб. ÷ 3 мес.) и вы понимаете, что это предел вашего дохода в месяц на протяжении года. Что по итогу года составляет 1440000 руб. Это более чем в 1,5 раза меньше изначально заявленной суммы. Поэтому вам необходимо сдать уточненную декларацию по форме 4-НДФЛ.

Совет: предпринимателю выгодно подать уточнения с меньшей суммой, так как это позволит сократить авансовые платежи, которые налоговая инспекция рассчитает на основе уточненной декларации 4-НДФЛ.

Уточненную декларацию по форме 4-НДФЛ заполняйте в том же порядке, что и первичную декларацию. Только в поле «Номер корректировки» поставьте порядковый номер уточнения (например, «1--», если это первая уточненная декларация).

Срок представления уточненной декларации законодательно не установлен. Однако стоит принять во внимание, что инспекция пересчитывает авансовый платеж в течение пяти рабочих дней после получения уточненной декларации (п. 10 ст. 227, п. 6 ст. 6.1 НК РФ). При этом уведомления на авансовые платежи инспекция отправляет за 30 рабочих дней до даты уплаты (абз. 2 п. 2 ст. 52, п. 6 ст. 6.1 НК РФ). Поэтому, чтобы новый авансовый платеж был рассчитан уже исходя из уточненного дохода, декларация должна попасть в инспекцию за 35 рабочих дней до даты его уплаты.

Например, чтобы инспекция в уведомлении на уплату авансового платежа, срок которого наступает 15 октября 2018 года, указала скорректированную сумму, уточненную декларацию следует подать не позднее 5 сентября 2018 года.

Напомним! Для безошибочной подготовки и своевременной сдачи декларации по форме 4-НДФЛ и другой отчетности вы можете легко воспользоваться онлайн-сервисом «

Моё Дело» — Интернет-бухгалтерия для малого бизнеса. Сервис автоматически формирует отчетность, проверяет ее и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию и фонды, что, несомненно, сэкономит не только время, но и нервы.

Получить бесплатный доступ к сервису вы можете прямо сейчас по ссылке.

Скопировать ссылку

Скопировать ссылку