Налогоплательщики налога на имущество организаций

Налог на имущество организаций исчисляют и уплачивают только организации, у которых есть имущество, признаваемое объектом налогообложения. Причем резидентство собственника имущества не важно. Иными словами, если иностранная организация имеет на территории России имущество, признаваемое объектом налогообложения, то она так же признается плательщиком налога.

В зависимости от того, какую систему налогообложения применяет организация следует определять необходимость уплаты налога на имущество.

Если организация применяет общую систему налогообложения, то она признается налогоплательщиком при наличии объектов налогообложения. Причем общество признается плательщиком независимо от того, используется ли льгота и (или) освобождение по имуществу или нет.

А вот если организация применяет УСН или ЕНВД, то она признается плательщиком только в том случае, если общество имеет объект, для которого налоговой базой является кадастровая стоимость.

Более подробно о том, какие организации являются налогоплательщиками, об объектах налогообложения и порядке расчета налога на имущество см. статью автора по ссылке.

Кто должен отчитаться по налогу на имущество организации

Отчитываться по налогу на имущество организации должны все налогоплательщики.

Представлять декларацию нужно по итогам налогового периода — календарного года. В течение же года организации подают расчеты авансовых платежей по налогу на имущество.

Предприниматели и граждане без статуса коммерсанта не обязаны отчитываться по налогу на имущество организации вообще.

Кстати, если у организации нет основных средств, например, активы арендованные, то отчитываться по налогу не нужно. Ведь хозяйствующий субъект в этом случае не является плательщиком налога.

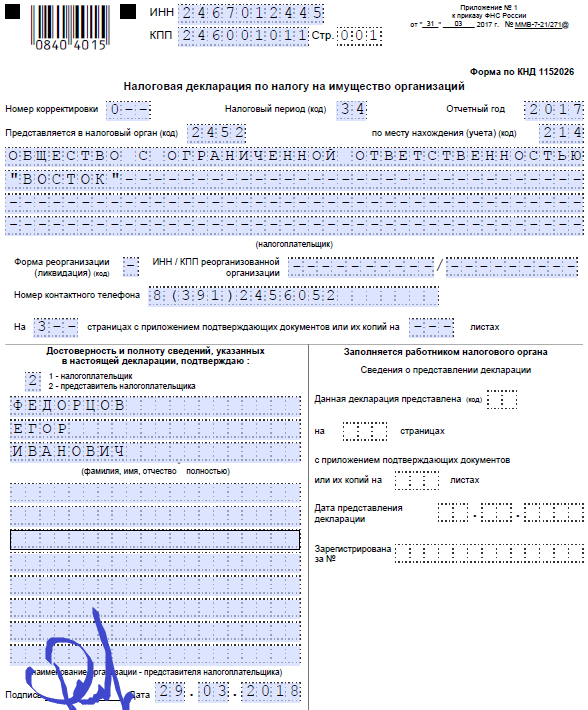

Форма декларации по налогу на имущество организации установлена приказом ФНС России от 31.03. 2017 № ММВ-7-21/271.

Место предоставления декларации по земельному налогу

Порядок предоставления декларации по налогу на имущество организации зависит от многих факторов: вида имущества (движимое, недвижимое), наличия обособленного подразделения, от определении балансодержателя. Например, если движимое имущество находится на балансе головной организации, но используется подразделением без отдельного баланса, то декларация сдается по местонахождению самой организации (головной организации).

А если, например, организация имеет объект, база по которому рассчитывается исходя из кадастровой стоимости, то декларация подается по месту фактического нахождения объекта недвижимости.

Автор статьи настоятельно рекомендует ознакомиться читателю со статьями 383, 384, 385 НК РФ.

Срок и способ сдачи декларации

Отчитаться по налогу на имущество организации по итогам года не позднее 30 марта следующего налогового периода. Например, декларацию за 2017 год необходимо подать до 30 марта 2018 (включительно).

Досрочное предоставление декларации возможно, но лишь в том случае, если в текущем периоде организация ликвидирует, спишет или продаст все основное средства.

Декларацию по налогу на имущество можно сдать контролерам:

- в бумажном виде;

- по электронным каналам связи. Если среднесписочная численность работников превышает 100 человек, то сдавать декларацию следует только в электронном виде. Этот же способ сдачи применяют крупнейшие налогоплательщики.

Для безошибочной подготовки и своевременной сдачи декларации по налогу на имущество организации [и других отчетностей] воспользуйтесь онлайн-сервисом «Моё Дело». Сервис автоматически формирует отчетность, проверяет её и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию, что, несомненно, сэкономит не только время, но и нервы. Бесплатный доступ к сервису вы можете получить прямо сейчас по ссылке.

Порядок заполнения декларации по налогу на имущество организации

Декларация по налогу на имущество организации состоит из титульного листа и четырех разделов.

Заполняем титульный лист декларация по налогу на имущество организации

В шапке указывается ИНН и КПП. КПП следует уделить особое внимание в случае, если объекты налогообложения есть по месту нахождению подразделения с отдельным балансом или организация отчитывается по удаленным объектам недвижимости. В этих случаях указывается именно тот КПП, куда организация предоставляет декларации.

Поле «Номер корректировки» следует заполнять начиная с обозначения «0- -». Такой номер присваивается первичной декларации. Если организация подается уточненную декларацию, то указывайте номер по порядку корректировки от «1--», «2--» и далее.

В поле «Налоговый период (код)» следует указать один из кодов, указанных в приложении № 1 к Порядку заполнения декларации, утвержденному приказом ФНС России от 31 марта 2017 № ММВ-7-21/271. Если декларация предоставляется в целом за год, то следует указать код «34» — Календарный год.

В поле «Отчетный год» следует указать год, за который подается декларация. В нашем случае это «2017».

Код налогового органа обычно автоматизированного вводят в программу автоматизирована учета. Забыли код или случился программный сбой? Тогда уточните код на сайте налоговой по ссылке.

Коды для заполнения строки «По месту нахождения (учета)» указаны в приложении № 3 к Порядку заполнения декларации, утвержденному приказом ФНС России от 31 марта 2017 № ММВ-7-21/271. Например, если декларация подается по месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком, то указывается код «214». Ваша организация крупнейший налогоплательщик? Тогда для Вас код «213».

В поле «Налогоплательщик» следует указать полное наименование организации в соответствии с уставом.

Обязательно укажите номер контактного телефона и поставьте подпись представителя общества, ответственного за сдачу декларации.

Пример заполнения титульного листа декларации по налогу на имущество организации

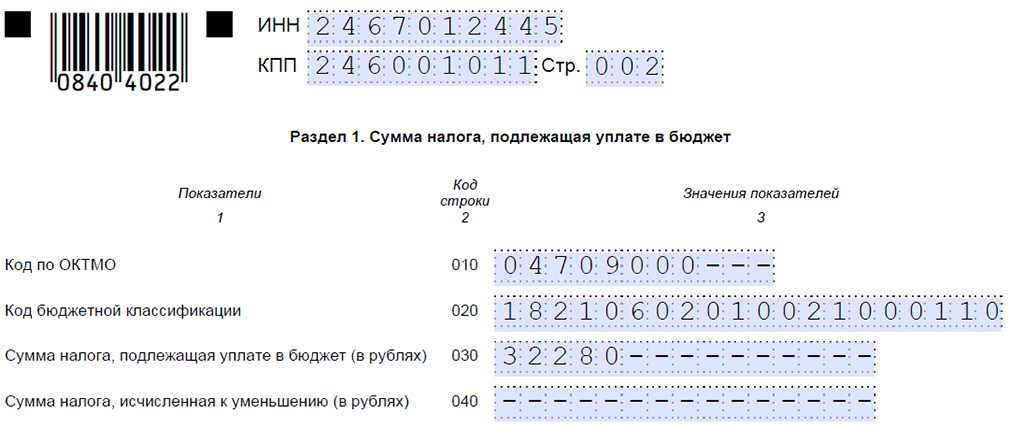

Раздел 1 декларации по налогу на имущество организации

По строке 010 раздела 1 указывается код ОКТМО.

По строке 020 — КБК по налогу на имущество: 182 1 06 02010 02 1000 110 — по имуществу, не входящему в Единую систему газоснабжения; 182 1 06 02020 02 1000 110 — по имуществу, входящему в Единую систему газоснабжения.

По строке 030 необходимо указать сумму налога на имущество организации. Если налог получился к уменьшению, то заполоняется строка 040.

Пример заполнения раздела 1 декларации по налогу на имущество организации (фрагмент)

Раздел 2 декларации по налогу на имущество организации

В Разделе 2 декларации по налогу на имущество показан расчет налога, налоговой базой для которого является среднегодовая стоимость активов.

Здесь указывается код вида имущества, в отношении которого он заполняется. Эти коды установлены в приложении № 5 к Порядку заполнения декларации, утвержденному приказом ФНС России от 31 марта 2017 № ММВ-7-21/271.

По строкам 020—140 заполняются графы 3 и 4. Здесь указывается остаточная стоимость основных средств за отчетный период (графа 3) и стоимость льготируемого имущества (графа 4).

По строке 141 необходимо указать остаточную стоимость недвижимости на конец года.

По строке 150 следует указать среднегодовую стоимость имущества. Для этого суммируются данные строк 020—140 из графы 3. Полученный показатель делится на 13.

Для льготы установлены свои коды по приложению № 6 к Порядку заполнения декларации, утвержденному приказом ФНС России от 31 марта 2017 № ММВ-7-21/271.

По строке 170 указывается среднегодовая стоимость не облагаемого налогом имущества за налоговый период, исчисленная как частное от деления на 13 суммы значений по графе 4 строк с кодами 020-140.

По строке с кодом 190 указывается налоговая база.

Важный момент. По строке 270 следует отразить стоимость всех основных средств, которые числятся на балансе организации по состоянию на 31 декабря отчетного года. Исключение составляют основные средства, которые не признаются объектами налогообложения в соответствии с подпунктами 1—7 пункта 4 статьи 374 Налогового кодекса РФ. Их остаточную стоимость указывать по строке 270 не нужно.

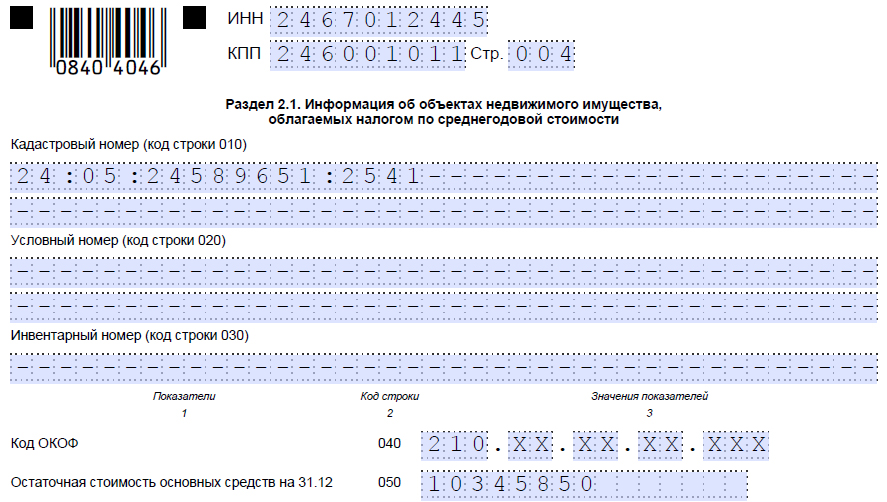

Раздел 2.1 декларации по налогу на имущество организации

Раздел 2.1 декларации заполняется по объектам недвижимости, налоговой базой для которых является среднегодовая стоимость.

По строкам 010—050 указывается вся необходимая информация об объекте.

Так, по строке 010 указывается кадастровый номер. А по строке 020 условный номер объекта (при наличии) из ЕГРН.

По строке 030 следует указать инвентарный номер объекта, если строки 010 и 020 не заполнены.

По строке 040 следует указать код объекта по ОКОФ. А по строке 050 следует указать остаточную стоимость объекта по состоянию на 31 декабря налогового периода.

По каждому объекту заполоняется отдельный блок раздела 2.1

Пример заполнения раздела 2.1 декларации по налогу на имущество организации (фрагмент)

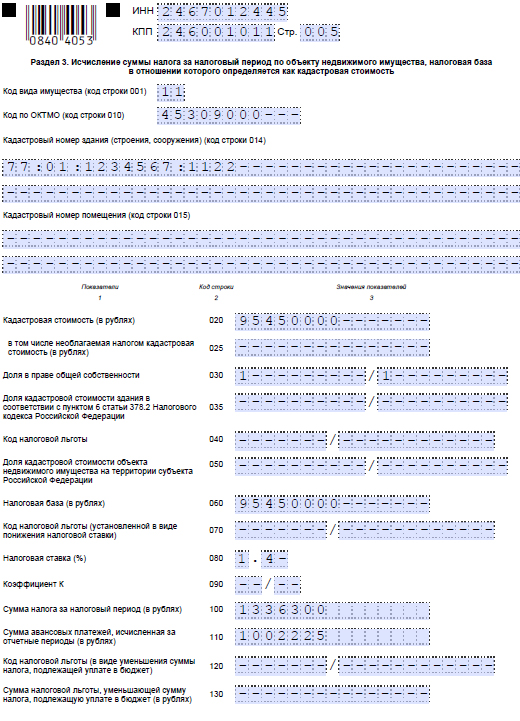

Раздел 3 декларации по налогу на имущество организации

Это раздел заполняется по объектам, база для которых рассчитывается исходя из кадастровой стоимости. Например, это российские и иностранные организации, у которых нет представительств на территории России, в отношении объектов недвижимости.

Кстати, для каждого объекта заполняется отдельный раздел 3.

По строке 001 указывается код вида имущества. Эти коды приведены в приложении № 5 к Порядку заполнения декларации, утвержденному приказом ФНС России от 31 марта 2017 № ММВ-7-21/271.

По строке 010 указывается ОКТМО. Далее указываются кадастровые номера объектов недвижимости (строка 014 — здания или сооружения, строка 015 — отдельные помещения).

По строке 020 следует указать кадастровую стоимость недвижимости по состоянию на 1 января года. По строке 025 указывается стоимость, которая налогом может не облагаться.

Строку 030 заполняют тогда, когда объект находится в общей собственности. А по строке 035 указывается доля кадастровой стоимости, которая приходится на площадь помещения.

По строке 040 указывается льгота.

Особенности заполнения строки 050 прописаны в порядке Заполнения декларации. Эта строка заполоняется, если объект недвижимости находится:

- на территории нескольких регионов;

- и на землях субъекта, и в территориальном море РФ, на ее континентальном шельфе или в российской исключительной экономической зоне.

База по объекту указывается по строке 060.

После того как заполнены все необходимые сведения для определения налоговой базы, в раздел 3 вносятся сведения о применяемой ставке налога на имущество.

Если объект выбывает или поступает в организацию в течение налогового периода, то заполняются данные сроки 090. Тут указывается количество полных месяцев владения объектов в течение налогового периода (12 месяцев). Для определения полного количества месяцев владения рекомендуется использовать норму пункта 5 статьи 382 Налогового кодекса РФ.

Годовой налог на имущество с недвижимости следует указать по строке 100.

Авансы указываются по строке 110.

Пример заполнения раздела 3декларации по налогу на имущество организации (фрагмент)

Ответственность за несвоевременную сдачу декларации по налогу на имущество организации

Если общество не вовремя сдает декларацию по налогу на имущество организации, то нарушаются требования законодательства. То есть это правонарушение, за которое предусмотрена налоговая и административная ответственность.

Так, по заявлению проверяющих суд может вынести предупреждение или оштрафовать руководителя или главного бухгалтера организации на сумму от 300 до 500 руб. за каждую несвоевременно сданную декларацию.

За несвоевременное представление налоговой декларации налоговая инспекция может наложить штраф на общество и заблокировать расчетный счет.

Размер штрафа — 5 процентов от суммы налога по декларации. Штраф начисляется за каждый месяц (полный или неполный) просрочки. При этом минимальная сумма — 1000 руб., а максимальная — не более 30 процентов от суммы налога.

Счет может быть заблокирован, если хозяйствующий субъект не представил декларацию в течение 10 рабочих дней после того, как истек срок, установленный для ее подачи. При этом счет блокируется полностью.

Если организация должна сдавать декларацию в электронном виде в связи с требованием законодательства, однако сдала декларацию по налогу на имущество в бумажном виде, контролеры могут начислить организации штраф. Его размер составляет 200 руб. Основание — статья 119.1 Налогового кодекса РФ.

Скопировать ссылку

Скопировать ссылку