Порядок заполнения декларации по налогу на прибыль зависит от способа уплаты авансовых платежей. Всего существует три способа уплаты авансов по налогу на прибыль:

- ежеквартально;

- ежемесячно, исходя из фактической прибыли;

- ежемесячно, исходя из прибыли, полученной в предыдущем квартале.

Ежеквартально перечислять налог могут не все. Во-первых, есть определенный перечень организационных структур, которые уплачивают авансы только поквартально. К ним носятся бюджетные учреждения, представительства иностранных компаний, отдельные НКО и прочее.

Во-вторых, ежеквартально уплачивать авансы вправе только те организации, у которых за предыдущие четыре квартала доходы не превышали в среднем 15 000 000 рублей за каждый квартал.

Остальные организации уплачивают налог ежемесячно.

Кстати, вновь созданные организации также вправе уплачивать авансовые платежи поквартально, но только до определенного момента по доходным показателям за месяц или квартал.

Кто должен отчитаться

Форма и порядок заполнения декларации по налогу на прибыль утверждены приказом ФНС России от 19.10.2016 № ММВ-7-3/572.

По общему правилу, декларацию по налогу на прибыль должны составлять и сдавать организации, которые применяют общую систему налогообложения. То есть те организационные структуры, которые являются плательщиками налога на прибыль. Обязанность по сдаче декларации возникает независимо от наличия операций в том или ином отчетном (налоговом) периоде.

Помимо указанных субъектов декларацию составляют и предоставляют налоговые агенты. Система налогообложения в данном случае не важна. Обязанность по составлению и сдаче лежит также на организации, которая является ответственным участником консолидированных групп налогоплательщиков.

Сроки представления декларации

Организации, которые перечисляют налог ежеквартально или ежемесячно исходя из прибыли, полученной в предыдущем квартале, сдают декларации:

- за I квартал — не позднее 28 апреля;

- за полугодие — не позднее 28 июля;

- за девять месяцев — не позднее 28 октября;

- за год — не позднее 28 марта следующего года.

Организации, которые рассчитывают налог ежемесячно, исходя из фактической прибыли, обязаны сдавать декларации не позднее 28-го числа каждого месяца текущего года. Годовая декларация подается также не позднее 28 марта следующего года.

Обратите внимание! Для безошибочной подготовки и своевременной сдачи декларации по налогу на прибыль, а также других форм отчетности воспользуйтесь онлайн-сервисом «Моё дело». Сервис автоматически формирует декларацию, проверяет ее и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию, что, несомненно, сэкономит не только время, но и нервы. Получить бесплатный доступ к сервису вы можете прямо сейчас по ссылке.

Порядок заполнения декларации

При заполнении декларации по налогу на прибыль за отчетные периоды необходимо помнить одно важное правило: доходы, расходы и другие показатели декларации заполняются нарастающим итогом с начала года.

Декларация по налогу на прибыль — одна из самых объемных форм, входящих в состав налоговой отчетности. Она состоит из:

- титульного листа;

- раздела 1;

- листов 02-09 с приложениями;

- приложений 1 и 2 к декларации.

Заполнять декларацию необходимо с титульного листа и приложений листа 02. Далее следует заполнять листы 03-09, если организация осуществляла подобные операции.

После того, как заполнены необходимые разделы, следует приступить к заполнению листа 02 «Расчет налога на прибыль организаций» и раздела 1. Будем следовать этому порядку.

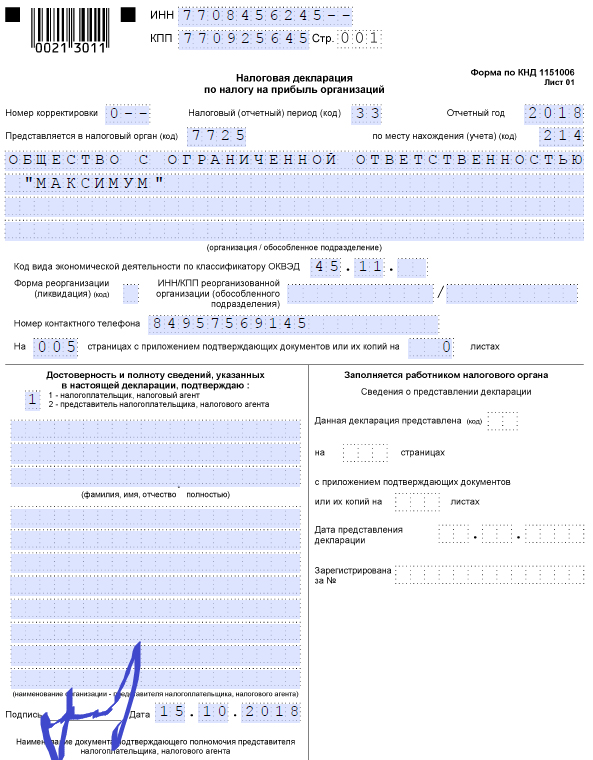

Заполнение титульного листа

При заполнении титульного листа в верхней его части указываются ИНН и КПП организации. Эти данные можно взять из регистрационных документов. Есть они в выписках ЕГРЮЛ и документах из статистики. Один важный момент, на который следует обратить внимание: крупнейший налогоплательщик указывает на титульном листе КПП, который был присвоен межрайонной инспекцией.

При подаче первичной декларации в поле «Номер корректировки» следует указать «0». Если организация уточняет декларацию по налогу на прибыль, то указывается номер корректировки, начиная с «1--» и далее в зависимости от того, сколько раз корректируются данные.

В поле «Налоговый (отчетный) период (код)» следует указать код того налогового (отчетного) периода, за который подается декларация.

Для нашего случая — девять месяцев или за девять месяцев в период с января по сентябрь. Коды «33» и «43» соответственно. В поле «Отчетный год» укажите текущий 2018 год.

Декларация по налогу на прибыль подается по месту учета организации. Для этого в декларации необходимо указать код того налогового органа, на территории которого зарегистрировано общество. Забыли код? Тогда воспользуйтесь сервисом.

В строку «по месту нахождения (учета) (код)» внесите код в зависимости от того, в качестве кого организация подает декларацию. Так, например, укажите код 214 — «По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком».

Далее указывается название организации и код вида экономической деятельности. Эти данные любезно предоставляет реестр. Коды ОКВЭД можно взять из выписки по реестру.

Особое значение следует уделить блоку строк, посвященных реорганизации или ликвидации. Дело в том, что эти данные могут быть заполнены правопреемником или ликвидированной организацией.

Так, например, если правопреемник подает декларацию за присоединенное общество, то в этих строках заполняются данные по обществу, которое было присоединено (реорганизовано). В любом случае, в верхней части титульного листа указывается ИНН и КПП организации-правопреемника.

С кодами реорганизации можно ознакомиться в приложении 1 к Порядку, утвержденному приказом ФНС России от 19 октября 2016 № ММВ-7-3/572.

Пример заполнения титульного листа декларации по налогу на прибыль за 9 месяцев (3 квартал) 2018 года (фрагмент)

Заполнение приложений к листу 02

На практике принято начинать заполнять декларацию с приложения № 3 к листу 02. Ведь данные из указанного приложения необходимы для правильного отражения информации в приложении № 1 и 2 к листу 02. Автору следует напомнить, что в данном приложении отражаются, в частности, такие операции, как реализация амортизируемого имущества или операции по договору цессии.

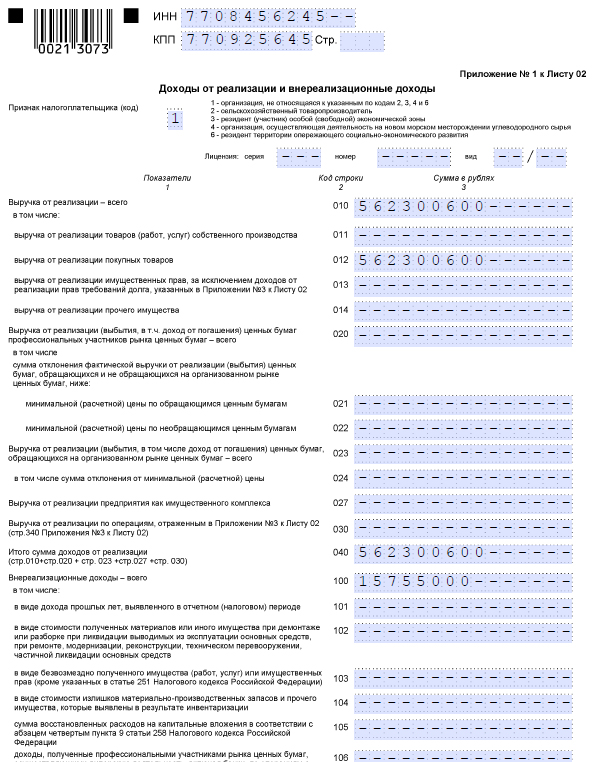

Приложение № 1 к листу 02 содержит информацию о доходах организации, полученных за отчетный (налоговый период). Строки 011–014 предназначены для выручки от реализации в зависимости от того, какими операциями занимается организация. По строке 010 приложения № 1 к листу 02 следует общую сумму доходов от реализации.

Данные этой строки попадают также в строку 040. Строки 101–106 предназначены для отражения внереализационных доходов.

Пример заполнения приложения № 1 к листу 02 фрагмент декларации организации, осуществляющей оптовые продажи

В приложении 2 к листу 02 отражаются расходы, связанные с производством и реализацией, внереализационные расходы и убытки. В данном случае особое внимание следует уделять данным налогового учета, операциям, общие принципы которых раскрыты в учетной политике.

Так, например, по строкам 010–030 отражаются прямые расходы. А по строкам 040–041 отражаются расходы косвенные.

Кстати, строки 080-110 заполняются на основании данных приложения № 3 к листу 02. Именно поэтому заполнение декларации начинается с указанного выше вспомогательного раздела.

По строкам 200–206 отражаются внереализационные расходы. Корректировали базу прошлых лет в текущем периоде на основании положения статьи 54 НК РФ? Тогда заполните строки 400–403. В строках следует отразить величину завышения налоговой базы в прошлых периодах. Именно на этот показатель уменьшается база отчетного периода.

В приложении № 4 к листу 02 отражается налоговая база за минусом убытков прошлых лет.

Приложение № 5 к листу 02 заполняется организациями, у которых есть обособленные подразделения. Порядок заполнения декларации по налогу на прибыль в этом случае имеет ряд определенных особенностей. В частности, они связаны с расчетом доли налогооблагаемой базы, приходящейся на головную организацию и подразделение, и ситуацию, когда в течение налогового периода подразделение ликвидируется.

Приложения № 6, 6а и 6б к листу 02 должны заполнять только участники консолидированных групп.

Заполнение листов 03-09

Заполнение листов 03- 09 определяется теми операциями, которые в них обозначены.

Лист 03 декларации по налогу на прибыль заполняется только налоговыми агентами, которые выплачивают дивиденды и проценты по государственным и муниципальным ценным бумагам.

А лист 04 заполняется, если организация получает, например, дивиденды от долевого участия в российских и иностранных организациях.

Лист 05 служит основой для отражения операций с ценными бумагами или финансовыми инструментами срочных сделок.

Лист 06 предназначен для негосударственных пенсионных фондов. Порядок заполнения листа имеет сложную структуру и во многом зависит от применения норм Налогового законодательства.

Лист 07 заполняют целевики — некоммерческие организации и иные организации, у которых есть целевые поступления (целевое финансирование), организации ТСЖ, например.

Лист 08 призван отразить коррекцию трансфертного ценообразования, влияющего на налоговые обязательства организации. Здесь корректируется налоговая база по контролируемым сделкам.

И, наконец, Лист 09 и приложение 1 заполняются организациями, которые являются контролирующими лицами в отношении контролируемой иностранной компании (КИК).

После того, как нужные вспомогательные разделы и отдельные листы декларации будут заполнены, следует перейти к заполнению самого листа 02.

Заполнение листа 02

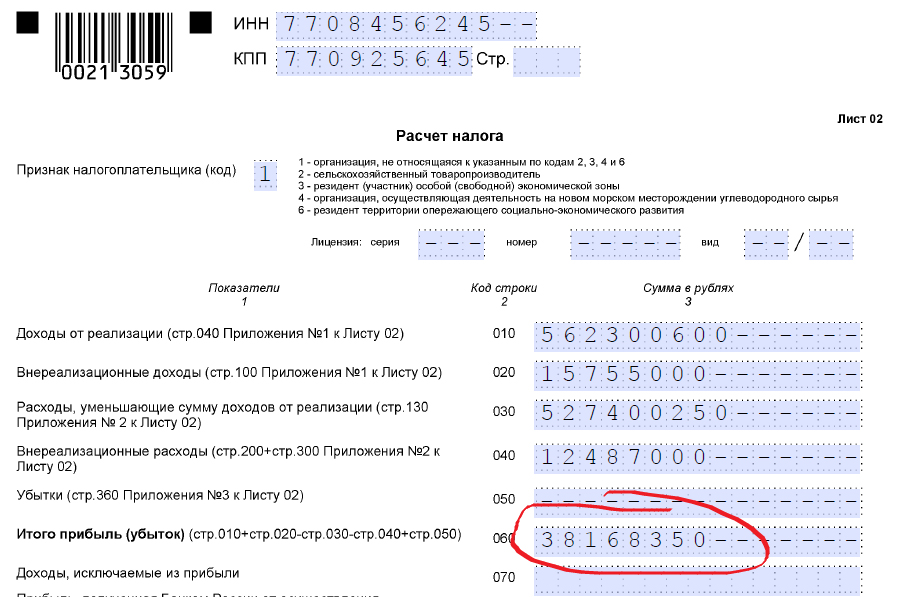

Лист 02 заполняется на основе данных, указанных в приложениях к нему.

По строкам 010–050 указываются доходы и расходы, исходя из которых рассчитывается полученная прибыль или убыток.

Например, строка 010 заполняется на основании строки 040 приложения 1 к листу 02. В строку 020 переносится сумма внереализационных доходов из строки 100 приложения 1 к листу 02.

Строки 030 и 040 Листа 02 отражаются на основании данных приложения № 2 к листу 02.

По строке 060 рассчитывается прибыль или убыток по простой формуле:

стр. 060= стр. 010+стр. 020 – стр. 030 – стр. 040+стр. 050

Пример заполнения листа 02. фрагмент заполнения данных по доходам, расходам и результату

Кстати, если результат получился отрицательный, то есть организация понесла убыток, по строке 060 указывается показатель с отрицательным значением.

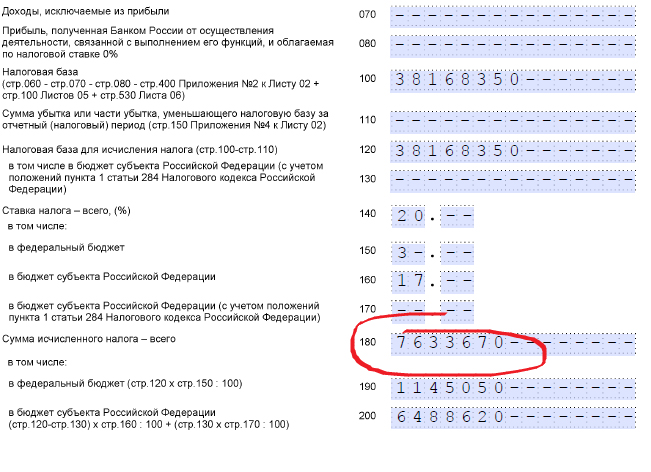

По строке 100 рассчитывается налоговая база по налогу на прибыль по формуле, указанной в декларации. Показатель базы для исчисления налога указывается по строке 120.

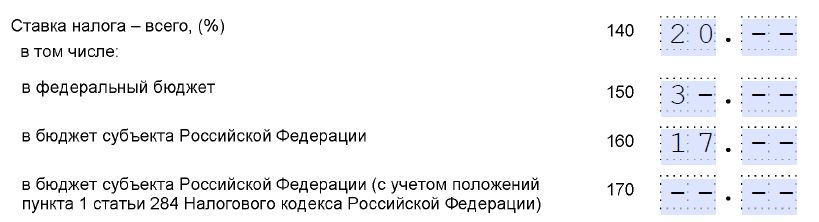

По строке 140 следует поставить ставку по налогу на прибыль (20 %), которая разбивается на федеральную (3 %) и региональную (17 %). Это общая региональная ставка, значение которой регион может снизить.

Пример заполнения листа 02. Фрагмент заполнения данных по ставке

Далее необходимо рассчитать сам налог. Для этого предназначены строки 120 и показатели строк 150 и 160.

По строке 190 следует указать налог на прибыль в федеральный бюджет. По строке 200 — в региональный.

Пример заполнения листа 02. Фрагмент заполнения данных по расчету налога

Автор не зря в начале статьи обратил внимание читателя на то, что порядок заполнения декларации в конечном итоге предопределяет способ уплаты авансовых платежей.

Так, по строкам 210–230 указываются авансы за отчетный период. В нашем случае им является:

- девять месяцев 2018 года;

- январь-сентябрь 2018 года.

По строкам 210–230 листа 02 декларации по налогу на прибыль отражаются только начисленные авансовые платежи. Так, например, если организация перечисляет ежемесячные авансовые платежи, исходя из прибыли предыдущего квартала, в cтроке 210 за девять месяцев указываются сумма строк 180 и 290 листа 02 декларации за полугодие текущего года.

Строки 240–260 листа 02 предназначены для отражения налога, уплаченного за пределами России. Порядок зачета указанного налога при наличии убытка в текущем периоде и сроки переноса имеют свои особенности, предусмотренные статьей 311 НК РФ.

По строкам 265–267 отражается Торговый сбор. Эта информация актуальна для представителей бизнеса из столицы.

По строкам 270–281 листа 02 следует указать налог к доплате или уменьшению. В расчет принимайте начисленные авансовые платежи.

По строкам 290–340 отражаются авансы на следующий квартал. Эту строки заполняет организация, которая перечисляет налог на прибыль ежемесячно, исходя из прибыли, полученной в предыдущем квартале. В этих строках следует отразить авансовые платежи, которые организация должна перечислять в течение следующего квартала.

Окончательную сумму налога к уплате или к уменьшению следует отразить по разделу 1. Заполнить его уже не составит труда при наличии всей необходимой информации.

Ответственность за непредставление декларации

По общему правилу, если организация предоставляет декларации несвоевременно, то это является правонарушением (ст. 106 НК РФ, ст. 2.1 КоАП РФ).

Штраф по статье 119 Налогового кодекса РФ составляет 5 процентов от суммы налога, который должен быть уплачен (доплачен) на основании декларации, но не был перечислен в установленный срок.

Однако, оштрафовать организацию по статье 119 Налогового кодекса РФ за несвоевременное представление декларации по налогу на прибыль за отчетный период нельзя. Дело все в том, что в течение года организация перечисляет авансы, а не сам налог. Поэтому применять положения статьи 119 НК РФ в таких случаях нельзя. Но может быть применен штраф по статье 126 НК РФ.

Напомним! Для безошибочной подготовки и своевременной сдачи декларации по налогу на прибыль, а также других форм отчетности воспользуйтесь онлайн-сервисом «Моё дело». Сервис автоматически формирует декларацию, проверяет ее и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию, что, несомненно, сэкономит не только время, но и нервы. Получить бесплатный доступ к сервису вы можете прямо сейчас по ссылке.

Скопировать ссылку

Скопировать ссылку