Плательщики транспортного налога

Плательщиками транспортного налога признаются организации, предприниматели и простые граждане без статуса коммерсанта, на которых зарегистрированы транспортные средства.

Причем такая обязанность никак не зависит от того, как эксплуатируется транспортное средство, в каком оно состоянии и кто его фактически использует.

Правда есть некоторые законодательные особенности, связанные с возникновением или прекращением обязанности по уплате транспортного налога. Так, например, по общему правилу транспортное средства должно быть зарегистрировано собственником. Однако, по договору лизинга действует свой порядок регистрации автомотосредств. А при угоне автомобиля вообще транспортный налог платить не придется. Правда факт угона необходимо будет подтвердить.

Более того, отдельные категории граждан и юридических структур освобождены от уплаты транспортного налога. В данном случае речь идет о тех категориях плательщиков, которые могут пользоваться налоговыми преференциями. Так, налоговые льготы устанавливает региональные власти в Законах. Транспортный налог — налог региональный.

Кто должен отчитаться по транспортному налогу

Несмотря на такой расширенный состав налогоплательщиков, отчитываться по транспортному налогу должны только организации. Предприниматели и граждане не должны сдавать налоговую декларацию по транспортному налогу.

Форма налоговой декларации по транспортному налогу утверждена приказом ФНС России от 5 декабря 2016 № ММВ-7-21/668. Ее предоставляют только организации — налогоплательщики.

На организации не зарегистрированы транспортные средства? Тогда подавать нулевые декларации не нужно. Ведь организация не является плательщиком транспортного налога в такой ситуации.

Внимание! Уплата транспортного налога не освобождает организацию от уплаты налога на имущество компании (если автомобиль является объектом налогообложения без права применения льготы) и наоборот. То есть не происходит двойного налогообложения. Обоснование простое — разные объекты налогообложения и расчет самой налогооблагаемой базы.

Место предоставления декларации по транспортному налогу

По общему правилу, отчитываться по транспортному налогу необходимо по месту нахождения транспортных средств. Причем в этот же налоговый орган организация платит налог.

Вместе с тем, место нахождения транспортных средств не всегда совпадает с местом регистрации самого общества. Так, например, местонахождением воздушного судна является местонахождение собственника. А водного транспорта — место его госрегистрации.

Сроки и способы сдачи декларации по транспортному налогу

Отчитаться по транспортному налогу необходимо не позднее 1 февраля года, следующего за налоговым периодом. Если последний срок подачи декларации может приходиться на нерабочий день, то декларация сдается в ближайший рабочий. Кстати, 1 февраля 2018 года это четверг. Поэтому позаботьтесь о составлении декларации заранее.

Декларацию по транспортному налогу можно сдать контролерам:

- в бумажном виде;

- по электронным каналам связи.

Для безошибочной подготовки и своевременной сдачи декларации по транспортному налогу [и других отчетностей] воспользуйтесь онлайн-сервисом «Моё Дело». Сервис автоматически формирует отчетность, проверяет её и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию, что, несомненно, сэкономит не только время, но и нервы. Бесплатный доступ к сервису вы можете получить прямо сейчас по ссылке.

Порядок заполнения декларации по транспортному налогу

Декларация по транспортному налогу состоит из титульного листа и двух разделов. После заполнения титульника продолжить заполнение необходимо с Раздела 2 «Расчет суммы транспортного налога по каждому транспортному средству».

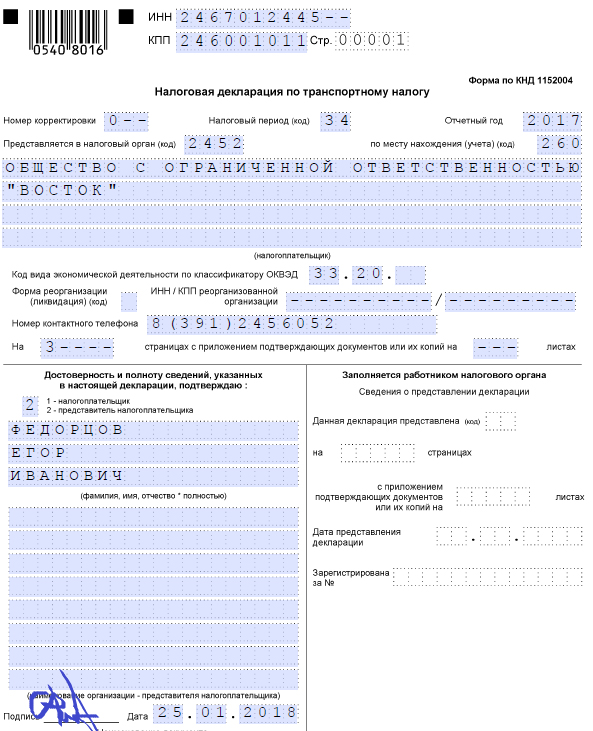

Заполняем титульный лист декларации по транспортному налогу

В шапке указывается ИНН и КПП. Если транспортное средство зарегистрировано на организацию, то указывается КПП, присвоенный организации по ее местонахождению. Если автомобиль зарегистрирован на подразделение, то указывается КПП подразделения.

Поле «Номер корректировки» следует заполнять начиная с обозначения «0- -». Такой номер присваивается первичной декларации. Если организация подается уточненную декларацию, то указывайте номер по порядку корректировки от «1--», «2--» и далее.

В поле «Налоговый период (код)» следует указать один из кодов, указанных в приложении № 1 Приказа ФНС России от 5 декабря 2016 № ММВ-7-21/668. Так, если общество не ликвидируется и не реорганизуется, то следует указать код 34.

В поле «Отчетный год» укажите год, за который подается декларация. В Нашем случае это «2017».

Код налогового органа обычно автоматизированного вводят в программу автоматизирована учета. Забыли код или случился программный сбой? Тогда уточните код на сайте налоговой по ссылке.

Коды для заполнения строки «По месту нахождения» указаны в приложении № 3 Приказа ФНС России от 5 декабря 2016 № ММВ-7-21/668.

В поле «налогоплательщик» следует указать полное наименование организации в соответствии с уставом. А в поле ОКВЭД основной вид деятельности, указанный в выписке из ЕГРЮЛ.

Обязательно укажите номер контактного телефона и поставьте подпись представителя общества, ответственного за сдачу декларации.

Пример заполнения титульного листа декларации по транспортному налогу

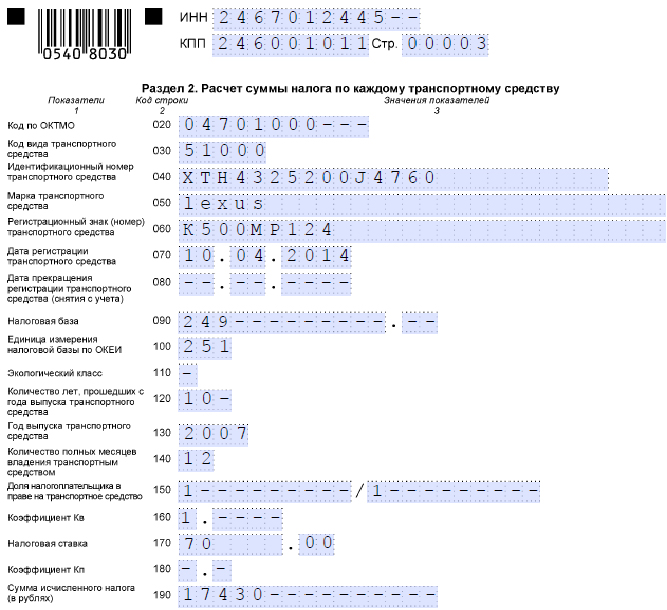

Раздел 2 декларации по транспортному налогу

В разделе 2 следует указать сам расчет транспортного налога причем для каждого отдельного места нахождения и регистрации транспортного средства заполняется свой раздел 2.

По строке 020 раздела 2 следует указать код ОКТМО, то есть территории, на которой зарегистрировано транспортное средство.

Здесь можно воспользоваться Классификатором Приказом Росстандарта от 14.07.2013 № 159-ст.

По строке 030 указывает вид транспортного средства. Данный код определяется по приложению № 5 Приказа ФНС России от 5 декабря 2016 № ММВ-7-21/668.

Строки 040−080 заполняются по ПТС или иному регистрационному документу.

По строкам 090 и 100 указывается налоговая база и код ее единицы измерения соответственно. Определить код единицы необходимо с помощью Приложения №6 Приказа ФНС России от 5 декабря 2016 № ММВ-7-21/668. Например, для Л.С. (лошадиные силы) следует применять код 251.

По 110 строке укажите Экологический класс. Эти данные так же могут быть указаны в ПТС.

По строке 120 указывается срок использования транспортного средства — только если для транспортного средства установлены дифференцированные налоговые ставки с учетом срока полезного использования. Если дифференцированные ставки по транспортному налогу не установлены, по строке 120 следует поставить прочерк.

По строке 130 следует указать год выпуска транспортного средства. В строке 140 — количество полных месяцев владения транспортным средством. Эти данные определяются по правилам пункта 3 статьи 362 Налогового кодекса РФ в зависимости от даты постановки и снятия с учета ТС.

По строке 160 указывается Коэффициент владения транспортного средства.

По строке 170 следует указать ставку налога. А по строке 180 повышающий коэффициент для престижных автомобилей.

Повышающий коэффициент применяется в отношении автомобилей, перечень которых устанавливает Министерство промышленности и торговли Российской Федерации. Министерство ежегодно не позднее 1 марта размещает на своей сайте такой перечень.

Так, при расчете транспортного налога за 2017 год применяется перечень, который был опубликован a феврале 2017 года.

По строке 190 рассчитывается уже сумма налога.

Предусмотрены в разделе 2 и налоговые льготы. Они указываются по строкам 200—210. Однако, если организация полностью освобождена от налога по транспортному средству, то заполняются строки 220 и 230.

Если организация уменьшает налог, то заполняют строки 240 и 250. Так по строке 240 указывается код налоговой льготы по приложению № 7 Приказа ФНС России от 5 декабря 2016 № ММВ-7-21/668.

А вот по строке 250 указывается сумма льготы с учетом коэффициентов по строкам 180 и 210.

По строкам 260 и 270 указывается снижение ставки налога.

По строке 300 указывается налог к уплате. Освобождены от уплаты налога? Тогда в строке поставьте прочерк.

Пример заполнения раздела 2 декларации по транспортному налогу (фрагмент)

Далее заполняется Раздел 1.

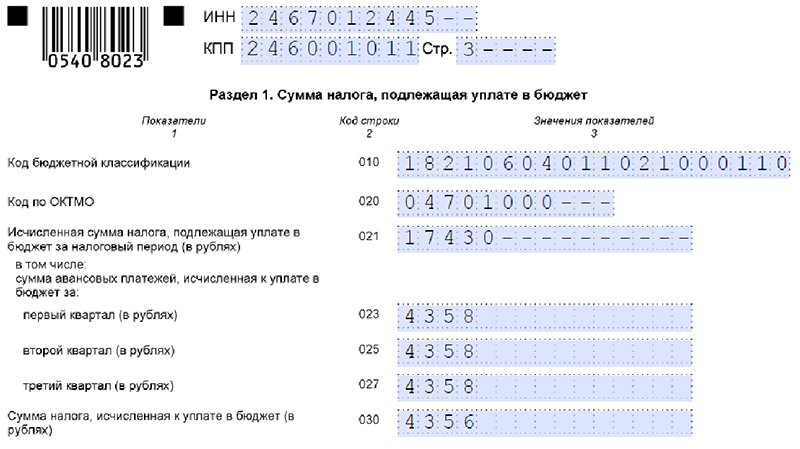

Раздел 1 декларации по транспортному налогу

В этом разделе предусмотрены отдельные строки заполнения данных по транспортному налогу для каждого ОКТМО. Не хватает данных для заполнения? Тогда добавляйте дополнительные листы раздела 1.

По строке 010 следует указать КБК по транспортному налогу.

По строке 020 следует указать код ОКТМО. А по строке 021 сумма налога к уплате за год.

По строкам 023, 025, 027 указывают суммы авансовых платежей по налогу, начисленные к уплате за I, II и III кварталы отчетного года.

По строке 030 отражается сумма к уплате в бюджет.

А по строке 040 сумма к уменьшению. Эту строку заполняют, если разница между строкой 021 и строками 023—027 получилась отрицательная.

Пример заполнения раздела 1 декларации по транспортному налогу (фрагмент)

Ответственность за несвоевременную сдачу декларации по транспортному налогу для ООО

Если общество не вовремя сдает декларацию по транспортному налогу, то нарушаются требования законодательства. То есть это правонарушение, за которое предусмотрена налоговая и административная ответственность.

За несвоевременное представление налоговой декларации налоговая инспекция может наложить штраф и заблокировать расчетный счет.

Размер штрафа — 5 процентов от суммы налога по декларации. Штраф начисляется за каждый месяц (полный или неполный) просрочки. При этом минимальная сумма — 1000 руб., а максимальная — не более 30 процентов от суммы налога.

Счет может быть заблокирован, если хозяйствующий субъект не представил декларацию в течение 10 рабочих дней после того, как истек срок, установленный для ее подачи. При этом счет блокируется полностью.

Если организация должна сдавать декларацию в электронном виде в связи с требованием законодательства, однако сдала декларацию по транспортному налогу в бумажном виде, контролеры могут начислить организации штраф. Его размер составляет 200 руб. за каждое нарушение.

Скопировать ссылку

Скопировать ссылку