ЕНВД — единый налог на вмененный доход. Спецрежим разрешен к использованию не всем. В данной статье рассмотрим следующие вопросы:

кто может применять ЕНВД;

ограничения по видам деятельности и иным критериям;

преимущества ЕНВД: какие налоги заменяет ЕНВД;

сроки постановки на учет в качестве плательщика ЕНВД;

где необходимо встать на учет;

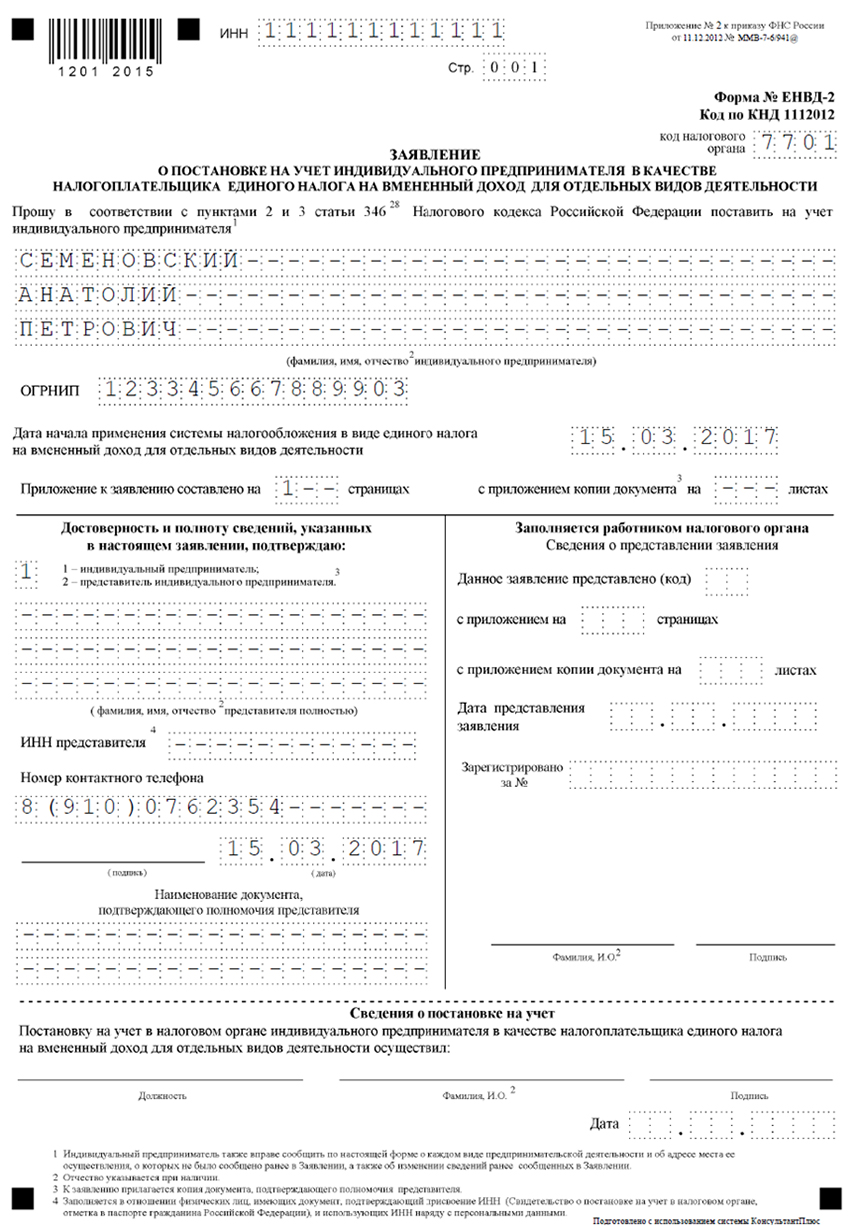

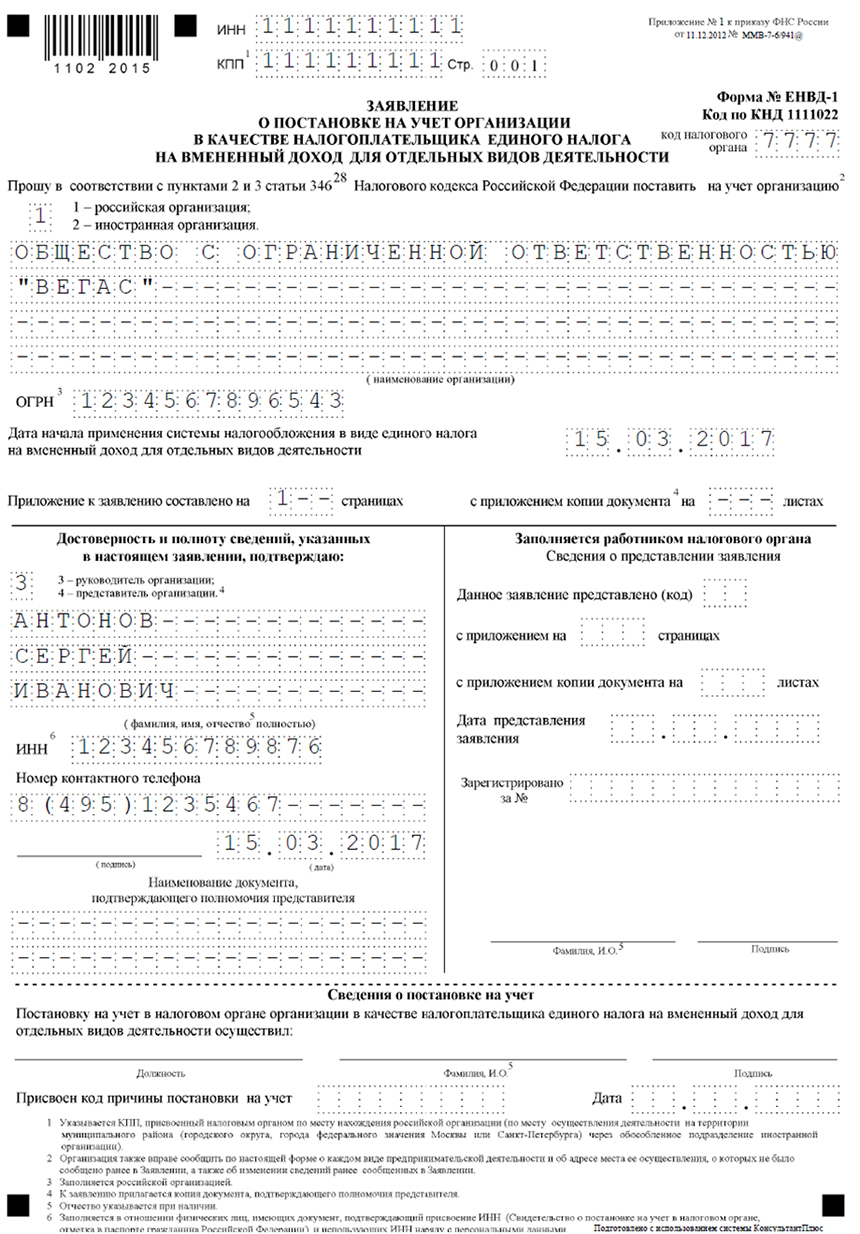

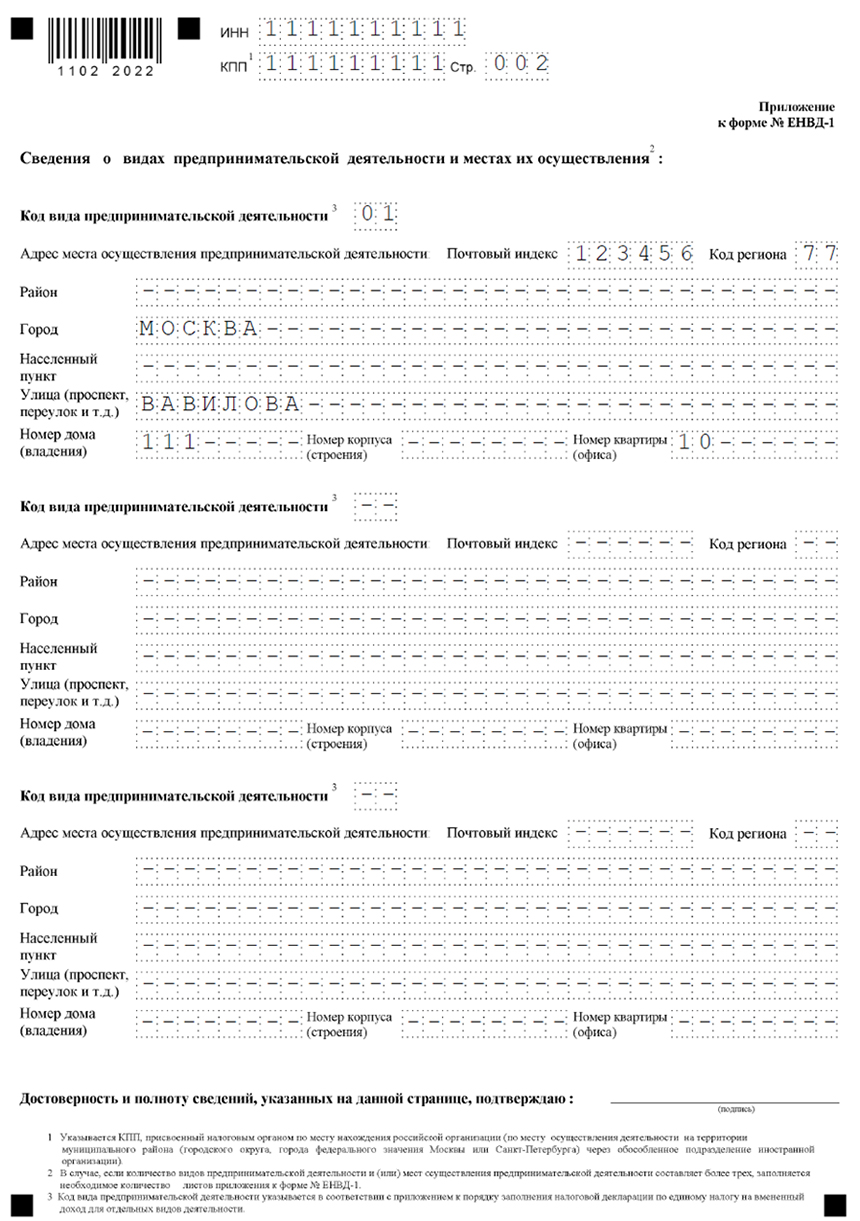

форма заявления о постановке на учет в качестве плательщика ЕНВД;

образец заполнения заявления о применении ЕНВД.

Полный перечень видов предпринимательской деятельности, которые попадают под ЕНВД, содержится в пункте 2 статьи 346.26 Налогового кодекса.

Список видов деятельности разрешенных использовать ЕНВД обобщенно выглядит так:

- Оказание бытовых услуг.

- Оказание ветеринарных услуг.

- Техническое обслуживание, мойка и ремонт автотранспорта.

- Предоставление во временное пользование мест для стоянки автотранспорта.

- Услуги автоперевозок (пассажирские и грузовые).

- Торговля в розницу.

- Услуги общественного питания.

- Размещение наружной рекламы (на транспорте и на рекламных конструкциях).

- Услуги гостиниц.

- Предоставление торговых мест, земельных участков (или других объектов) во временное пользование для использования их в торговле (общепите).

Не имеют право на использование ЕНВД:

- организации и ИП, применяющие единый сельскохозяйственный налог;

- организации, относящиеся к категории крупнейших;

- деятельность не должна вестись в рамках договора простого товарищества, совместной деятельности или доверительного управления;

- площадь торгового зала или зала обслуживания посетителей (в общепите) не должна превышать 150 кв м.;

- при передаче в аренду автозаправочных и автогазозаправочных станций;

- при оказании услуг общественного питания учреждениями образования, здравоохранения и соцобеспечения;

- предприятия и бизнесмены, имеющие штат сотрудников свыше 100 человек;

- доля других организаций в уставном капитале не может превышать 25%.

Немало споров налогоплательщиков с контролирующими органами возникает из-за признания конкретного бизнеса, подпадающего под ЕНВД.

Вот некоторые из спорных ситуаций:

Оказывая услуги по ремонту компьютеров, можно применять ЕНВД, а установка компьютерных систем и программ, их настройка и обслуживание, по мнению Минфина, не подлежит налогообложению единым налогом.

Услуги по установке пластиковых окон разрешены, если производится установка готовых изделий. В том случае, если заказы принимаются по образцам, которые производят подрядчики, налоговики считают это торговлей вне стационарной сети, которая не подпадает под ЕНВД.

Услуги общепита через объекты, которые не имеют зала обслуживания, — разрешены, а изготовление, например, блюд китайской кухни по предварительным заказам, принимаемым по телефону или через интернет, по мнению Минфина, не может происходить в рамках «вмененки».

Сдача в аренду торговых мест на ЕНВД возможна, но нельзя воспользоваться данным режимом при передаче в аренду части торгового зала для размещения торгового автомата.

Спорные ситуации на ЕНВД надо рассматривать, учитывая судебную арбитражную практику в регионе и отношение территориальной налоговой инспекции к разъяснениям Минфина. Если у вас есть сомнения по поводу того, можете ли вы в вашем случае перейти на этот режим, необходимо отправить в налоговую инспекцию по месту деятельности письменный запрос, описывающий вашу ситуацию, и в случае спорных моментов опираться на письменный ответ налоговой службы.

Не все региональные власти придерживаются списка, перечисленного в НК. Законом они наделены возможностью его корректировать. Поэтому в некоторых регионах этого режима налогообложения может не быть вообще. Перед применением его к своему бизнесу необходимо изучить региональное законодательство, касающееся этого налога, узнать процентную ставку, физические показатели и размер корректирующих коэффициентов. В каждой местности свои особенности. Даже процент налоговой нагрузки может быть понижен по решению региональной власти до 7,5% с 15% общей ставки.

После того, как определились с возможностью использования данного режима налогообложения, необходимо определить преимущества этого выбора. Название Единый налог уже предполагает замену нескольких налогов одним.

Какие же налоги организация или ИП перестает платить, перейдя на применение льготного режима?

По деятельности, переведенной на ЕНВД, не начисляются и не перечисляется следующие налоги:

- НДС;

- Налог на имущество организаций и физических лиц, за исключением объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость;

- Налог на прибыль;

- НДФЛ для ИП.

ЕНВД не освобождает от:

- транспортного налога;

- земельного налога;

- налога на добычу полезных ископаемых;

- акциза;

- водного налога;

- бухгалтерской отчетности для организаций (ИП освобождены от ведения бухгалтерского учета);

- отчетности за сотрудников.

Преимущества применения ЕНВД?

- Упрощенный налоговый учет. Сдается одна декларация.

- На сумму страховых взносов самозанятый предприниматель может полностью уменьшить единый налог вплоть до нуля. Не существует минимального налога, как на УСНО.

- Можно не применять онлайн-кассу до 01.07.2018 года. Это дополнительные финансовые затраты.

- Платеж всегда можно предварительно рассчитать и спланировать налоговую нагрузку, т.к. сумма не зависит ни от фактических доходов, ни от расходов.

Для того, чтобы рассчитать налог ЕНВД, необходимо воспользоваться специальной формулой. Одной из составляющих этой формулы является базовая доходность.

Рассмотрим подробнее формулу расчета налога ЕНВД.

ЕНВД = (БД × ФП × К1 × К2 × 15%), где:

- ЕНВД — величина налога в рублях (за один месяц);

- БД — базовая доходность, установленная налоговым законодательством (по определённому виду деятельности);

- ФП — физический показатель деятельности индивидуального предпринимателя (количество работников, площадь торгового помещения и прочее в зависимости от вида услуг, которые предоставляет ИП);

- К1 — коэффициент-дефлятор, который устанавливается на год Правительством РФ;

- К2 — корректирующий коэффициент, который утверждается по каждому виду услуг (органами местного самоуправления региона), сроком на 1 год и более;

- 15% — действующая ставка ЕНВД.

- К1 для ИП на ЕНВД в 2017 году остался на уровне 2016 года и составляет 1,798.

- Следовательно, налоговая нагрузка на предпринимателей, применяющих ЕНВД в 2017 году не увеличится в части расчета и уплаты ЕНВД, которая зависит от К1.

- К2 для ИП на ЕНВД в 2017 году может составлять от 0,005 до 1 пунктов (коэффициент К2 можно уточнить в налоговой инспекции.

Т.е. при расчете используются вмененный доход умноженный на величину физических показателей, скорректированный на коэффициенты.

- Вывод из предыдущего пункта — нет обязанности учитывать доходы и расходы. Хотя для составления бухгалтерского баланса они необходимы.

- Можно сэкономить на бухгалтере, если ИП или предприятие не имеет крупных оборотов.

- Нет ограничения по оборотами, если с УСН при достижении дохода 150 млн рублей автоматически организация или ИП «слетает», то ЕНВД не имеет лимита.

- Можно начать использовать с середины года при определенных условиях.

- Можно совмещать с ОСН и УСН.

Но, несмотря на все очевидные плюсы, необходимо предварительно произвести расчеты по выбору оптимального режима налогообложения. Очень возможно, что применение ЕНВД для вашего бизнеса будет не лучшим способом оптимизации налогового бремени.

Давайте рассмотрим примеры:

Розничный магазин 45 кв. м.

Доходы за квартал 3 000 000 рублей.

Расходы за квартал:

- Аренда 300 000 рублей.

- Страховые взносы 34 000 рублей.

- Стоимость товара 1 800 000 рублей.

Считаем налог при УСН 6%: 3 000 000 × 6% = 180 000 рублей. Можем уменьшить на страховые взносы: 180 000 - 34 000 = 146 000 рублей налога.

Считаем налог при УСН 15%: (3 000 000 - 300 000 - 34 000 - 1 800 000 ) × 15% = 129 900 рублей налога к уплате.

Считаем стоимость патента на сайте налоговой на 3 месяца 60 525 рублей.

Считаем налог при ЕНВД за 3 месяца: (1800 × 45 × 1,798 × 3 мес ) × 15% = 65 537. Эту сумму можно уменьшить на страховые взносы 65 537 - 34 000 = 31 537 рублей налога ЕНВД к уплате.

Выгода ЕНВД очевидна.

Но часто бывает, что выгоден патент, например, расчет налога в парикмахерской на 5 рабочих мест: выручка 500 000 руб/мес, 50 000 руб/мес аренда, 200 000 руб/мес зарплата с налогами с ФОТ.

Патент на год: 60 000 рублей.

ЕНВД: 5 × 7500 × 1,798 × 12 × 15% = 121 365 рублей.

УСН 6%: 500 000 × 6% × 12 = 360 000 рублей (можно уменьшить на страховые взносы, но не более 50%).

УСН 15%: (500 000 - 50 000 - 200 000) × 15% × 12 мес = 450 000 рублей.

Сумма патента меньше в 2 раза налога ЕНВД. Поэтому предварительно необходимо рассчитать налоговую нагрузку на всех возможных системах.

Какие отчеты необходимо будет сдать ООО и ИП по деятельности на ЕНВД

Декларацию по ЕНВД в 2017 году нужно представлять не позднее 20-го числа первого месяца, следующего за налоговым периодом (кварталом). То есть не позднее 20 апреля, 20 июля, 20 октября и 20 января (пункт 3 статьи 346.32 Налогового кодекса РФ). Если последний срок подачи декларации по ЕНВД в 2017 году приходится на нерабочий день, представляйте декларацию в ближайший рабочий день (п. 7 ст. 6.1 НК РФ). В этом году действует новая форма декларации, утвержденная приказом ФНС России от 19.10.2016 № ММВ-7-3/574@.

Оплата до 25 числа: 25 апреля, 25 июля, 25 октября, 25 января 2018 года.

Отчетность за сотрудников:

1. Отчетность в ИФНС

- Среднесписочная численность.

- 2-НДФЛ.

- 6- НДФЛ.

- Расчет по страховым взносам.

2. Отчетность в ПФР

- СЗВ-СТАЖ.

- СЗВ-М.

3. Отчетность в ФСС

- Справка и Подтверждение основного вида экономической деятельности.

- 4-ФСС.

ИП, применяющие ЕНВД, не обязаны представлять бухгалтерскую отчетность, но обязаны вести учет физпоказателей.

Организации на ЕНВД помимо налоговой декларации и учёта физпоказателей обязаны вести бухгалтерский учёт и сдавать бухгалтерскую отчётность.

Бухгалтерская отчетность для разных категорий организаций различается. В общем случае она состоит из следующих документов:

- Бухгалтерский баланс (форма 1).

- Отчет о финансовых результатах (форма 2).

- Отчет об изменениях капитала (форма 3).

- Отчет о движении денежных средств (форма 4).

- Отчет о целевом использовании средств (форма 6).

- Пояснения в табличной и текстовой форме.

Для подготовки и сдачи отчетности по ЕНВД воспользуйтесь онлайн-сервисом «Мое дело — Интернет-бухгалтерия для малого бизнеса». Сервис автоматически формирует отчетность, проверяет её и отправляет в электронном виде. Вам не нужно будет лично посещать налоговую инспекцию и фонды, что, несомненно, сэкономит не только время, но и нервы. Также сервис идеально подходит для ИП и ООО на УСН, ОСНО и Патенте. Получить бесплатный доступ к сервису Вы можете прямо сейчас по ссылке.

Уведомление налоговых органов

Итак, все системы налогообложения рассчитаны и ЕНВД выбран как оптимальный. Следующий этап — уведомить налоговые органы об использовании выбранной системы налогообложения. Это необходимо сделать в течение 5 дней с момента перехода на деятельность, подпадающую под ЕНВД.

Уведомление формы ЕНВД-1 подают организации. И формы ЕНВД-2 индивидуальные предприниматели.

Образец заполнения в 2017 году

Особенность ЕНВД — уведомление невозможно подать вместе с регистрацией бизнеса. Оно подается только после начала деятельности в течение 5 дней, а автоматически организация попадает на ОСН, если никаких других уведомлений не подано. В таком случае, есть такой лайфхак: при регистрации необходимо подать заявление на УСН, оно пригодится в случае, если, помимо деятельности ЕНВД, предприятию или коммерсанту придется вести и другой бизнес, иначе эти операции будут облагается по полной программе НДС и налогом на прибыль. Вывод — ЕНВД легко можно совмещать с УСН, законами это не запрещено.

В какую налоговую нужно встать на учет?

Заявление подаётся в ИФНС по месту ведения деятельности, но, в случае оказания таких услуг, как:

- Развозная или разносная розничная торговля.

- Размещение рекламы на транспортных средствах.

- Оказание автотранспортных услуг по перевозке пассажиров и грузов.

Заявление о переходе на ЕНВД для ИП необходимо подавать по месту своего жительства, а организациям по месту нахождения.

Если деятельность ведётся в нескольких местах одного города или района (с одним ОКТМО), то вставать на учёт как плательщик ЕНВД в каждой налоговой службе не нужно.

Так, например, ИП Иванов зарегистрирован по месту прописки в г. Барнауле, а перевозить грузы будет в Москву и Московскую область, то он должен подать заявление по месту своей регистрации в г. Барнауле.

А если он захочет открыть розничную торговую точку в г. Новосибирске, то должен будет подать заявление по месту нахождения магазина в г. Новосибирске.

Снимаем с учета

В случае прекращения деятельности, подпадающей под ЕНВД, согласно п.3 ст 346. 28 в течение 5 дней после прекращения деятельности подаём уведомление, иначе будет начисляться налог.

Для снятия с учета ЕНВД:

- ИП подают заявление по форме ЕНВД-4;

- Организации подают заявление по форме ЕВНД-3.

Скопировать ссылку

Скопировать ссылку