С 1 января 2021 года на территории Российской Федерации отменяется специальный налоговый режим — система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности. С 1 января 2020 года не могут быть плательщиками ЕНВД аптеки и налогоплательщики, реализующие обувь и изделия из натурального меха.

Для смены системы налогообложения необходимо сняться с учета в качестве плательщиков ЕНВД путем подачи соответствующего заявления в течение 5 календарных дней со дня перехода на иной режим налогообложения. При этом в заявлении причина прекращения применения ЕНВД указывается «2 — переход на иной режим налогообложения». Датой снятия с учета налогоплательщика единого налога в указанных случаях считается дата перехода на иной режим налогообложения.

По общему правилу добровольно перейти с ЕНВД на ОСН, УСН и другие системы налогообложения можно только со следующего календарного года. А значит, днем перехода будет считаться 1 января следующего года. Именно с этой даты необходимо отсчитывать пятидневный срок для подачи заявления, с учетом выходных и праздничных дней. Она указывается в заявлении, а также считается днем снятия с учета.

Налогоплательщики ЕНВД могут перейти на следующие режимы налогообложения:

- общая система налогообложения;

- упрощенная система налогообложения;

- патентная система налогообложения (только для индивидуальных предпринимателей и в зависимости от вида предпринимательской деятельности и/или площади торгового объекта (не более 50 квадратных метров каждый).

Наиболее приближенной к ЕНВД является УСН. Декларация по УСН предоставляется в налоговый орган по месту учета налогоплательщика в срок не позднее 31 марта (для юридических лиц) или 30 апреля (для индивидуальных предпринимателей). При этом ежеквартально (не позднее 25 апреля, 25 июля, 25 октября) налогоплательщик обязан уплачивать авансовые платежи по результатам деятельности за истекший период.

В связи с отменой специального налогового режима в виде ЕНВД законодателем были разработаны поправки в налоговое законодательство РФ в части применения упрощенной системы налогообложения для расширения круга налогоплательщиков, применяющих указанный режим, и создания более комфортной среды в переходный период. Указанные поправки предусматривают ряд неоспоримых преференций для участников бизнеса.

Федеральный закон «О внесении изменений в главу 26.2 части второй НК РФ (в части реализации отдельных положений национального проекта «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы)» вносит изменения в пункты 4 и 4.1 статьи 346.13 НК РФ и излагаются в следующей редакции:

- Увеличивается лимит по доходам налогоплательщика, определяемым в соответствии со статьей 346.15 и подпунктами 1 и 3 пункта 1 статьи 346.25 НК РФ со 150 миллионов рублей до 200 миллионов рублей, после превышения которого налогоплательщик считается утратившим право на применение упрощенной системы налогообложения с начала того квартала, в котором допущено указанное превышение и (или) несоответствие требованиям, установленным подпунктами 1–14, 16–21 пункта 3, пункта 4 статьи 34612, пунктом 3 статьи 34614 НК РФ.

- Увеличивается лимит средней численности работников, определяемый в рамках подпункта 15 пункта 3 статьи 346.12 НК РФ со 100 человек до 130 человек, после превышения которого налогоплательщик считается утратившим право на применение упрощенной системы налогообложения с начала того квартала, в котором допущено указанное превышение и (или) несоответствие требованиям установленным подпунктами 1–14, 16–21 пункта 3, пункта 4 статьи 34612, пункта 3 статьи 34614 НК РФ.

В соответствии с пунктом 3 статьи 346.12 НК РФ не вправе применять упрощенную систему налогообложения:

- Организации, имеющие филиалы.

- Банки.

- Страховщики.

- Негосударственные пенсионные фонды.

- Инвестиционные фонды.

- Профессиональные участники рынка ценных бумаг.

- Ломбарды.

- Организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров, за исключением подакцизного винограда, вина, игристого вина (шампанского), виноматериалов, виноградного сусла, произведенных из винограда собственного производства, а также добычей и реализацией полезных ископаемых, за исключением общераспространенных полезных ископаемых.

- Организации, осуществляющие деятельность по организации и проведению азартных игр.

- Нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также иные формы адвокатских образований.

- Организации, являющиеся участниками соглашений о разделе продукции.

- Организации и индивидуальные предприниматели, перешедшие на систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) в соответствии с главой 26.1 настоящего кодекса.

- Организации, в которых доля участия других организаций составляет более 25 процентов (с учетом абзацев 2,3 подпункта 14 пункта 3 статьи 346.12 НК РФ).

- Организации, у которых остаточная стоимость основных средств, определяемая в соответствии с законодательством Российской Федерации о бухгалтерском учете, превышает 150 миллионов рублей. В целях настоящего подпункта учитываются основные средства, которые подлежат амортизации и признаются амортизируемым имуществом в соответствии с главой 25 НК РФ.

- Казенные и бюджетные учреждения.

- Иностранные организации.

- Организации и индивидуальные предприниматели, не уведомившие о переходе на упрощенную систему налогообложения в сроки, установленные пунктами 1 и 2 статьи 346.13 настоящего кодекса.

- Микрофинансовые организации.

- Частные агентства занятости, осуществляющие деятельность по предоставлению труда работников (персонала).

В случае, если налогоплательщик применяет одновременно упрощенную систему налогообложения и патентную систему налогообложения, при определении величины доходов от реализации для целей соблюдения ограничения, установленного пунктом 4 статьи 346.13 НК РФ, учитываются доходы по обоим указанным специальным налоговым режимам.

При этом законодатель предусматривает дифференцированные ставки для:

- Дохода налогоплательщика до 150 миллионов рублей и дохода от 150 миллионов рублей до 200 миллионов рублей.

- Средней численности работников до 100 человек и средней численности работников от 100 человек до 130 человек.

Если по итогам отчетного (налогового) периода доходы налогоплательщика не превысили 200 миллионов рублей и (или) в течение отчетного (налогового) периода не было допущено несоответствие требованиям, установленным подпунктами 1–14, 16–21 пункта 3, пункта 4 статьи 34612, пункта 3 статьи 34614 НК РФ, и (или) средняя численность работников не превысила 130 человек, такой налогоплательщик вправе продолжать применение упрощенной системы налогообложения в следующем налоговом периоде.

В пунктах 1 и 2 статьи 346.20 НК РФ и излагаются в следующей редакции:

Для налогоплательщиков, применяющих в качестве объекта налогообложения доходы:

- До 150 миллионов рублей и средняя численность сотрудников до 100 человек устанавливается ставка в размере 6%.

- От 150 миллионов рублей до 200 миллионов рублей и (или) средняя численность работников от 100 человек до 130 человек устанавливается ставка в размере 8%.

Указанная ставка применяется, начиная с квартала, в котором произошло увеличение лимита дохода до 200 миллионов рублей и (или) средней численности сотрудников до 130 человек. Ставка в размере 8% распространяется и на налоговый период, следующий за налоговым периодом, в котором произошло увеличение дохода до 200 миллионов рублей и (или) средней численности сотрудников до 130 человек.

При этом, если по итогам налогового периода, следующего за налоговым периодом, по итогам которого доходы превысили 150 миллионов рублей, но не более чем на 50 миллионов рублей, и (или) средняя численность работников превысила 100 человек, но не более чем на 30 человек, доходы налогоплательщика, определяемые в соответствии со статьей 34615 и подпунктами 1 и 3 пункта 1 статьи 34625 НК РФ, не превысили 150 миллионов рублей, и (или) средняя численность работников не превысила 100 человек, налогоплательщики, применяющие в качестве объекта налогообложения доходы, сумму налога по итогам такого налогового периода и сумму налога (авансовых платежей по налогу) по итогам следующего налогового периода (отчетных периодов) определяют, исходя из налоговой ставки, установленной в соответствии с абзацами 1 и 2 пункта 1 статьи 346.20 НК РФ, если иное не предусмотрено абзацем 3 пункта 1 статьи 346.20 НК РФ.

Иными словами, если налогоплательщик, по итогам нового налогового периода, следующего за периодом, в котором произошло увеличение дохода до 200 миллионов рублей и (или) средней численности работников до 130 человек, вернется к показателям дохода до 150 миллионов рублей и средней численности работников до 100 человек, то он имеет право применять налоговую ставку в размере 6%.

Законами субъектов Российской Федерации могут быть установлены дифференцированные налоговые ставки в пределах от 1 до 6 процентов в зависимости от видов предпринимательской деятельности и отдельных категорий налогоплательщиков.

Для налогоплательщиков, применяющих в качестве объекта налогообложения доходы, уменьшенные на величину расходов:

- До 150 миллионов рублей и средняя численность сотрудников до 100 человек устанавливается ставка в размере 15%.

- От 150 миллионов рублей до 200 миллионов рублей и (или) средняя численность работников от 100 человек до 130 человек устанавливается ставка в размере 20%. Указанная ставка применяется, начиная с квартала, в котором произошло увеличение лимита дохода до 200 миллионов рублей и (или) средней численности сотрудников до 130 человек. Ставка в размере 20% распространяется и на налоговый период, следующий за налоговым периодом, в котором произошло увеличение дохода до 200 миллионов рублей и (или) средней численности сотрудников до 130 человек.

При этом, если по итогам налогового периода, следующего за налоговым периодом, по итогам которого доходы превысили 150 миллионов рублей, но не более чем на 50 миллионов рублей, и (или) средняя численность работников превысила 100 человек, но не более чем на 30 человек, доходы налогоплательщика, определяемые в соответствии со статьей 34615 и подпунктами 1 и 3 пункта 1 статьи 34625 НК РФ, не превысили 150 миллионов рублей, и (или) средняя численность работников не превысила 100 человек, налогоплательщики, применяющие в качестве объекта налогообложения доходы, уменьшенные на величину расходов, сумму налога по итогам такого налогового периода и сумму налога (авансовых платежей по налогу) по итогам следующего налогового периода (отчетных периодов) определяют исходя из налоговой ставки, установленной в соответствии с абзацами 1 и 2 пунктами 2 статьи 346.20 НК РФ, если иное не предусмотрено абзацем 3 пункта 2 статьи 346.20 НК РФ.

Иными словами, если налогоплательщик, по итогам налогового периода, следующего за периодом, в котором произошло увеличение дохода до 200 миллионов рублей и (или) средней численности работников до 130 человек, вернется к показателям дохода до 150 миллионов рублей и средней численности работников до 100 человек, то он имеет право применять налоговую ставку в размере 15%.

Законами субъектов Российской Федерации могут быть установлены дифференцированные налоговые ставки в пределах от 5 до 15 процентов в зависимости от видов предпринимательской деятельности и отдельных категорий налогоплательщиков.

Проект федерального закона «О внесении изменений в главу 262 части второй Налогового кодекса Российской Федерации» (УСН-онлайн).

Разработан в соответствии с паспортом федерального проекта «Улучшение условий ведения предпринимательской деятельности», являющегося частью национального проекта «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы», которым предусмотрено мероприятие по исключению обязанности представления налоговой декларации для налогоплательщиков, применяющих упрощенную систему налогообложения с объектом налогообложения в виде доходов и использующих контрольно-кассовую технику.

Законопроектом предусматривается предоставление права налогоплательщикам, применяющим упрощенную систему налогообложения с объектом налогообложения в виде доходов, перейти на исчисление налога (авансовых платежей по налогу) налоговым органом путем направления в налоговый орган уведомления о таком переходе через личный кабинет налогоплательщика в электронной форме.

В указанном уведомлении должна содержаться информация о применяемой налоговой ставке и дате, с которой налогоплательщик изъявляет желание перейти на исчисление налога (авансовых платежей по налогу) налоговым органом. Указанная дата не может быть определена налогоплательщиком ранее даты направления указанного уведомления.

Налогоплательщиками, применяющими упрощенную систему налогообложения с объектом налогообложения в виде доходов, уменьшенных на величину расходов, изъявившими желание изменить объект налогообложения на доходы и одновременно перейти на исчисление налога (авансовых платежей по налогу) налоговым органом, уведомление об изменении объекта налогообложения направляется в налоговый орган через личный кабинет налогоплательщика по формату, утверждаемому федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Также для целей исчисления налога указанные лица должны осуществлять расчеты с покупателями товаров (работ, услуг) с применением контрольно-кассовой техники. При этом налоговая декларация налогоплательщиками не представляется, а сумма налога, подлежащая к уплате в бюджет, будет исчисляться налоговым органом на основании поступивших в налоговый орган сведений об осуществленных расчетах, зафиксированных контрольно-кассовой техникой.

По итогам налогового (отчетного) периода налогоплательщику через личный кабинет налогоплательщика направляется уведомление о сумме налога (авансовых платежей по налогу), подлежащего уплате.

В случае исчисления налога (авансовых платежей по налогу) налоговым органом, налоговый орган через личный кабинет налогоплательщика:

Не позднее 12 числа месяца, следующего за истекшим налоговым (отчетным) периодом, передает налогоплательщику следующие сведения о:

- Налоговой базе.

- Сумме налога (авансовых платежей по налогу), исчисленной по итогам истекшего налогового (отчетного) периода.

- Сумме страховых взносов, пособий по временной нетрудоспособности и платежей (взносов) по договорам добровольного личного страхования, на которую налоговым органом уменьшена сумма налога (авансовых платежей по налогу).

- Сумме торгового сбора, на которую налоговым органом уменьшена сумма налога (авансовых платежей по налогу).

- Сумме налога (авансовых платежей по налогу), исчисленной по итогам истекшего налогового (отчетного) периода, после уменьшений.

Не позднее 20 числа месяца, следующего за истекшим налоговым (отчетным) периодом, уведомляет налогоплательщика о сумме налога (авансовых платежей по налогу), исчисленной и подлежащей уплате по итогам истекшего налогового (отчетного) периода, после уменьшений, а также о реквизитах, необходимых для уплаты налога (авансовых платежей по налогу).

Налог, исчисленный налоговым органом, подлежащий уплате по истечении налогового периода, уплачивается не позднее 1 марта года, следующего за истекшим налоговым периодом.

Налогоплательщики, изъявившие желание перейти на исчисление налога (авансовых платежей по налогу) налоговым органом, вправе не вести книгу учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения.

Учет доходов налогоплательщиками в указанном случае осуществляется в следующем порядке:

- В отношении доходов по операциям, при осуществлении расчетов по которым в соответствии с НК РФ применяется контрольно-кассовая техника — с использованием контрольно-кассовой техники.

- В отношении доходов, не указанных в подпункте 1 — по выбору налогоплательщика с использованием контрольно-кассовой техники или личного кабинета налогоплательщика.

Учет доходов, указанных в подпункте 2, с использованием личного кабинета налогоплательщика осуществляется по выбору налогоплательщика по каждому расчету с покупателем (клиентом) или по сводному расчету за налоговый (отчетный) период не позднее 9 числа месяца, следующего за налоговым (отчетным) периодом, в котором получены указанные доходы.

Переданные с использованием контрольно-кассовой техники фискальные документы в отношении доходов, указанных в подпункте 1, сведения о расчетах, указанные в подпункте 2, переданные с использованием личного кабинета налогоплательщика, а также сведения о расчетах, переданные через уполномоченную кредитную организацию и (или) оператора электронной площадки, отражаются в личном кабинете налогоплательщика.

В случае необходимости исправления сведений, переданных с использованием контрольно-кассовой техники, внесение изменений осуществляется с использованием контрольно-кассовой техники в порядке, предусмотренном НК РФ и Федеральным законом от 22 мая 2003 года № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации».

В случае необходимости исправления сведений, переданных с использованием личного кабинета налогоплательщика, внесение изменений осуществляется с использованием личного кабинета налогоплательщика.

При изменении применяемой налоговой ставки налогоплательщик с использованием личного кабинета налогоплательщика уточняет сведения о применяемой ставке в срок до конца налогового (отчетного) периода, за который налоговым органом исчисляется налог (авансовые платежи по налогу) с применением измененной налоговой ставки.

Стоит отметить, что налогоплательщики, выбравшие в качестве объекта налогообложения доходы, уменьшенные на величину понесенных расходов, при применении упрощенной системы налогообложения подлежат более углубленной налоговой проверке, чем налогоплательщики с объектом налогообложения «Доходы».

В рамках налоговых проверок объекта «Доходы». Уменьшенные на величину понесенных расходов, инспекторами проверяется экономическая обоснованность понесенных расходов, в том числе участие в схемных операциях с привлечением фирм-«однодневок» и транзитных организаций, что несет за собой определенные налоговые риски, заключающиеся в привлечении к налоговой ответственности и доначислении налогов.

В связи с этим, применение упрощенной системы налогообложения с объектом в виде доходов и возможностью исчисления налоговых платежей налоговыми органами, без представления декларации и ведения книги учета доходов и расходов налогоплательщиком, является наиболее привлекательным налоговым режимом и минимизирующим налоговые риски. В указанном случае налогоплательщику необходимо только следить за непревышением лимитов, установленных главой 26.2 НК РФ.

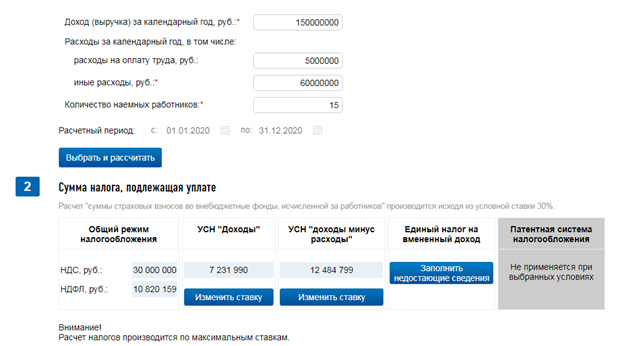

На сайте nalog.ru разработаны сервисы (налоговые калькуляторы), позволяющие налогоплательщику:

Наиболее привлекательным является налоговый калькулятор — выбор режима налогообложения.

Заинтересованным лицом вносятся данные о выручке за календарный год, расходах за календарный год (в том числе: расходы на оплату труда, иные расходы), сведения о количестве наемных работников и указывается расчетный период.

По итогам анализа внесенных данных программой формируется общая сумма величины налогов для каждого режима налогообложения.

Указанный сервис позволяет заинтересованному лицу получить наглядную и ускоренную информацию о наиболее привлекательных для него налоговых режимах и оценить разницу между общей системой налогообложения и упрощенной.

Скопировать ссылку

Скопировать ссылку