Условия сотрудничества с маркетплейсами

Маркетплейс — это торговая онлайн-платформа, на которой множество продавцов размещают свои товары, а клиенты могут выбрать, сравнить и купить нужные вещи от разных производителей, не переходя на сторонние сайты. По сути, это посредник между производителем и покупателем, который берет комиссию за свои услуги.

Платформы отвечают за привлечение клиентов, организацию процессов и — в зависимости от формы сотрудничества — за хранение, упаковку и доставку.

Существует три основные формы сотрудничества:

- FBO (Fulfillment by Operator). Вы привозите товар на склад маркетплейса, а он занимается хранением, упаковкой и доставкой.

- FBS (Fulfillment by Seller). В этом случае вы храните продукцию на своем складе, сами обрабатываете и упаковываете заказы и отвозите их в пункт приема маркетплейса. Оттуда товар едет к покупателю.

- DBS (Delivery by Seller). Вы полностью отвечаете за хранение, обработку заказов и доставку до клиента. Сервис выступает в роли витрины.

От формы зависит, какой процент вы отдадите сервису: будете ли платить за хранение и обработку заказов, а также какую комиссию заплатите за продажу.

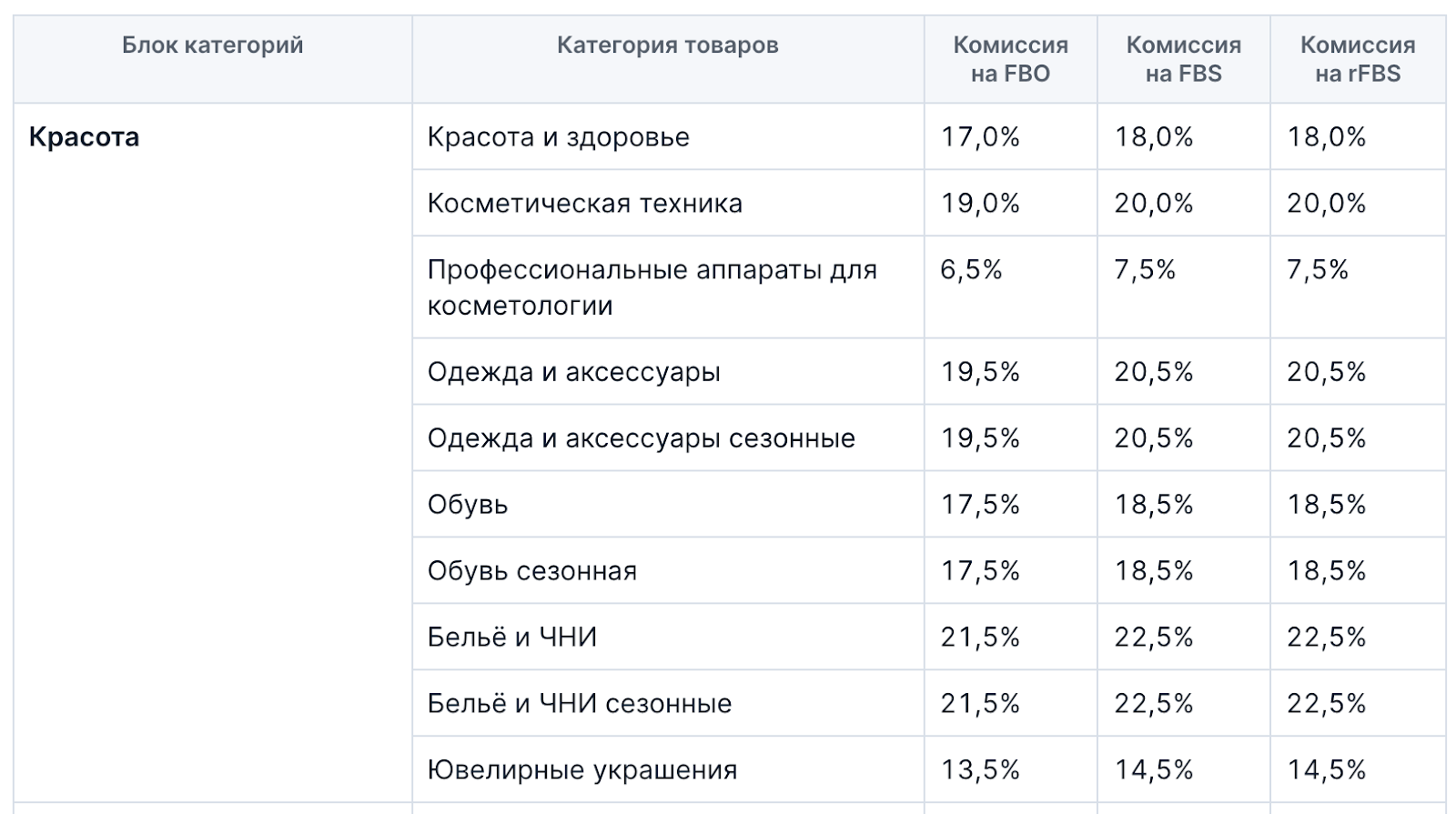

Комиссии за продажу товаров на Ozon. rFBS — это то, как платформа называет DBS, продажу со своего склада и доставку сторонними перевозчиками

Из чего состоит доход продавца

Доход — это сумма, которую вы получите от покупателей за проданный товар. Именно с него рассчитываются налоги. При этом какую-то часть этих денег вы отдадите платформе.

Давайте представим, что вы работаете по форме FBS и вкладываетесь в платное продвижение на площадке.

В этом случае вы заплатите за:

- комиссию маркетплейса;

- эквайринг;

- обработку заказа, хранение, доставку;

- проведение рекламной кампании.

Пример

Предприниматель продал 10 сковородок, цена каждой из них — 3 000 рублей. Выручка: 3 000 × 10 = 30 000 рублей.

Маркетплейс удержит, например, 8 000 рублей. Вы получите на счет 22 000 рублей.

Но налог будет рассчитываться с той суммы, которые передали вам покупатели — то есть, с 30 000 рублей.

Какую систему налогообложения выбрать селлеру

Платформы сотрудничают с:

- самозанятыми (НПД);

- ИП (НПД, УСН, ОСНО) — самый популярный вариант;

- ООО (УСН и ОСНО).

Патент для селлеров не подходит.

Налог на профессиональный доход (НПД) для самозанятых

Ставка: 6% с продаж юрлицам и ИП, 4% с продаж физлицам.

Ограничения маркетплейсов: разрешено продавать только товары собственного производства.

Ограничения ФНС: нельзя нанимать сотрудников, выручка должна быть не более 2,4 млн рублей в год.

Подойдет для тех, кто создает что-то своими руками — перепродавать чужие или маркированные товары нельзя. Да, даже если вы продаете носки, которые вяжет ваша бабушка. По правилам оформиться как самозанятая и торговать она должна сама.

На каждую покупку самозанятый должен создавать чек в приложении «Мой налог». Сделать это нужно не позднее 9 числа следующего месяца. Если покупатель сделает возврат, вы просто аннулируете конкретный чек.

Налоги самозанятые платят каждый месяц, сумма рассчитывается в приложении автоматически.

Важные моменты:

- если товар выкупит маркетплейс, ставка будет 6%;

- если сервис сам передает сведения в налоговую, пробивать продажу не надо;

- на Ozon нельзя торговать, если вы ИП на НПД, только филицам;

- на «Яндекс Маркете» вы не можете продавать по схеме FBO.

Упрощенная система налогообложения (УСН)

Ограничения ФНС: выручка до 251,4 млн рублей в год, не более 130 сотрудников.

Наверное, это самая популярная система для малого и среднего бизнеса. Чтобы вам было проще, ФНС сделала систему авансовых платежей: 3 раза в год — после первого, второго и третьего кварталов — вы вносите авансовые платежи, а оставшуюся часть перечисляете до 30 апреля следующего года.

УСН бывает двух видов. У них разные ставки и немного различаются системы расчета. В обоих случаях нужно проверять, какие условия действуют в вашем регионе — некоторые снижают ставки.

УСН «Доходы»

Ставка: от 1 до 8% в зависимости от региона, годового дохода и количества сотрудников.

Стандартная ставка — 6%. Если вы зарабатываете от 188,55 млн рублей до 251,4 млн рублей в год (на 2023 год) или у вас от 100 до 130 сотрудников — применяется повышенная ставка 8%.

Эта система подойдет, если вам сложно предоставлять данные о расходах или они составляют не более 60% от выручки. Декларацию нужно будет самостоятельно подать в ФНС до 25 апреля следующего года.

Важно! Помните про пример со сковородками? Налог нужно считать с той суммы, которую вы получили от покупателей.

Налог рассчитывается от суммы после скидок, ведь именно столько вы получите от покупателя. В документах от площадок все это указывается

УСН «Доходы минус расходы»

Ставка: от 5 до 20% в зависимости от региона, годового дохода и количества сотрудников.

Как и с УСН «Доходы», если вы превышаете стандартный лимит по годовому доходу и количеству сотрудников, применяется повышенная ставка 20%. Стандартная ставка — 15%.

Выбирайте эту систему, если доля расходов в вашем бизнесе больше 70%. И при этом вы можете подтвердить их документально, чтобы отчитаться перед налоговой.

Важный момент: вы можете платить меньше, если в декларации учесть некоторые расходы — например, оплату хранения на складе маркетплейса. Так вы сократите налоговую базу.

Расчеты

Допустим, вы год продавали бытовую химию. Ваша выручка — 1 000 000 рублей, расходы — 200 000 рублей, а платформе вы отдали еще 50 000 рублей (из всех расходов 230 000 рублей вы можете учесть и так сократить налоговую базу).

На счете лежит 750 000 рублей.

На УСН «Доходы» вы заплатите: 1 000 000 рублей × 6% = 60 000 рублей.

На УСН «Доходы минус расходы»: (1 000 000 рублей – 230 000 рублей) × 15% = 115 500 рублей.

Основная система налогообложения (ОСНО)

Ставки:

- ООО платит налог на прибыль 20% и НДС (зависит от категории товара);

- ИП платит НДФЛ 13% и НДС (то же самое).

ОСНО по умолчанию применяется для всех новых ИП и ООО. У этой системы большая и запутанная отчетность, зато нет ограничений по количеству сотрудников или годовому доходу. Подойдет, если вы работаете с крупными поставщиками.

Можно платить частями — с помощью авансовых платежей, как на УСН, или каждый месяц до 28 числа (в 2023 году). Финальная выплата должна пройти до 28 марта (в 2023 году). Декларацию нужно подавать в конце каждого квартала.

***

Воспользуйтесь советами из этой статьи, чтобы определиться с системой налогообложения, и проверьте правила конкретного маркетплейса перед регистрацией.

НПД — для самозанятых, которые продают что-то, сделанное своими руками. Доход не должен превышать 2,4 млн рублей в год, налог платят каждый месяц через приложение.

УСН — для ИП и ООО с доходом до 250 млн рублей (лимит меняется каждый год). Самый популярный вариант с минимумом отчетности, декларация подается раз в год, налог оплачивается после каждого квартала.

ОСНО — для больших компаний, которые работают с крупными поставщиками. Ограничений нет, но отчетность довольно запутанная. Точно придется нанять профессионала.

Правила передачи деклараций и даты оплаты для селлеров такие же, как для других предпринимателей.

Скопировать ссылку

Скопировать ссылку