Расчет окупаемости арендного бизнеса

Расчет окупаемости — первое, что необходимо сделать при анализе объекта. Посчитать ее несложно. Необходимо разделить стоимость объекта на размер годовой аренды. Например, так будет выглядеть окупаемость при стоимости объекта 100 миллионов рублей и годовой аренде 10 миллионов:

- 100 ÷ 10 = 10 (окупаемость аренды в годах).

Окупаемость — обратная величина от доходности. И для удобства при анализе можно опираться на один из этих двух важных показателей.

Так при тех же параметрах, доходность получится:

- 10 ÷ 100 = 10% доходности.

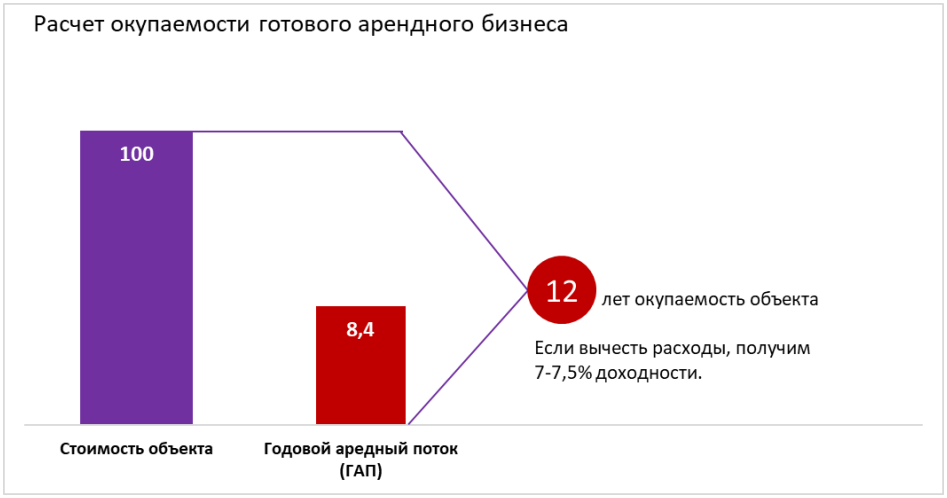

Схема расчета окупаемости объекта

Важно понимать, что подобные цифры являются индикативными и не дают представления о реальной доходности. Чем глубже вы будете анализировать риски и сам объект тем, вероятнее всего, показатели реальной, «чистой» доходности окажутся ниже. Серьезно влияют на такое снижение расходы, связанные с эксплуатацией объекта и налогами.

Такой подход подойдет для быстрой оценки инвестиций, но не для принятия решения о покупке.

Расходы

Разные объекты могут иметь разный уровень расходов. Так, для небольшого стрит ритейла в новостройке расходы могут составлять ~10% от аренды, а для торгового центра доходить до 20–30% от суммарной арендной платы, то есть съедать от 1% до 2–3% вашей годовой доходности.

Наиболее крупными являются:

- Налог на имущество.

- Налог на землю, если она в собственности.

- Аренда земли. Это не актуально для первых этажей жилых домов. Здесь земля находится в общедомовой собственности.

- Эксплуатация объекта: мелкий ремонт, уборка, обслуживание инженерных сетей и другие расходы.

Реальная окупаемость объекта

На рынке распространено считать окупаемость через арендную выручку. Но мы рекомендуем считать ставку капитализации или Cap Rate через NOI.

Чтобы дальше было понятнее, разберемся с терминологией.

NOI

NOI (Net Operating Income) или ЧОД (Чистый Операционный Доход) — это прибыль арендного бизнеса до вычета амортизации, процентных расходов, налога на прибыль и других неоперационных расходов.

ЧОД показывает именно операционный доход без учета влияния структуры капитала и прочих не операционных расходов. Используется в недвижимости по аналогии с EBITDA для бизнеса.

Cap Rate

Capitalization Rate (Cap Rate) — ставка капитализации, которая показывает отношение арендного дохода за вычетом всех операционных расходов к стоимости недвижимости. Например, если за год за вычетом всех операционных расходов инвестор с объекта стоимостью 100 миллионов рублей заработал 10 миллионов рублей, то Cap Rate будет равен:

- 10 ÷ 100 × 100% = 10% (ставка капитализации).

Мы рекомендуем всегда вычислять Cap Rate при подсчете доходности. Это важное правило для правильной оценки.

Давайте разберем пример и рассчитаем окупаемость объекта через арендную выручку. За основу возьмем супермаркет стоимостью 300 миллионов рублей с годовой арендной платой 30 миллионов рублей. Получается, что срок окупаемости объекта — 10 лет. На первый взгляд, такие инвестиции с учетом рыночных реалий выглядят интересно.

Допустим, мы выяснили, что нам придется платить налог на имущество от балансовой стоимости:

- 300 миллионов × 2,2% (налог) = 6,6 миллиона рублей (плата по налогу на имущества).

Также необходимо оплатить налог на землю в размере 0,5 миллиона рублей и потратить деньги на эксплуатацию. Это еще 0,6 миллиона рублей.

Получается:

- 30 миллионов (годовая аренда) – 6,6 миллиона – 0,5 миллиона – 0,6 миллиона = 22,3 миллиона рублей (NOI);

- 22,3 ÷ 300 × 100% = 7,4% (ставка капитализации);

- 300 ÷ 22,3 = 13,4 (окупаемость в годах).

Оказалось, что срок окупаемости супермаркета увеличился, а сам объект с точки зрения инвестиций выглядит уже не так привлекательно.

Как выбрать арендатора

Это еще одна важная задача для покупателя арендного бизнеса. От правильного решения зависит успешность инвестиций. Процесс чем-то напоминает работу банка по проверке заемщика перед выдачей кредита.

На что обратить внимание

Критерии оценки сводятся к трем пунктам:

- Надежность — регулярная и своевременная оплата аренды.

- Стабильность — низкая зависимость от кризисов, рыночных колебаний и долгосрочный, устойчивый спрос на товары или услуги арендатора.

- Ответственность — бережное отношение к предмету аренды, а также возможность обратиться в суд в случае конфликтов и взыскать ущерб.

Исходя из обозначенных критериев, можно сделать несколько важных выводов:

- Самый лучший арендатор — это крупный известный сетевой магазин. В таких магазинах всегда налажены основные бизнес процессы и такие арендаторы никогда не будут занимать площадь без предварительного анализа локации.

- Самый надежный арендатор — это супермаркет. В независимости от ситуации на рынке и в экономике, людям всегда нужно будет где-то покупать продукты. Последний кризис обрушил многие варианты стрит ритейла, потому что даже некоторые услуги первой необходимости были временно ограничены государством. Как результат, лавинные закрытия и банкротства арендаторов, вдобавок убытки для арендодателей или банальное отсутствие стабильной арендной выручки на 3–4 месяца, а для некоторых и больше.

С сетями все понятно, а вот с арендаторами, которые планируют, например, приобрести франшизу и запустить школу английского или очередной пивной погребок, нужно быть осторожнее. Снизить риски поможет проведение собеседования.

Арендатор должен понимать свой бизнес, у него должен быть четко сформулированный бизнес-план, пути финансирования и развития. Не стоит смотреть только на величину арендной ставки и заселять ваши помещениями салонами красоты и новоиспеченными предпринимателями. Такие предприятия могут съехать через неделю. А вот пункт выдачи Wildberries в 2022 году — отличная идея с известным брендом за спиной.

Какой арендатор вам нужен: площадь и формат бизнеса

Теперь разберем, какие арендаторы с учетом площади недвижимости вам, скорее всего, подойдут.

Объекты до 100 квадратных метров

В данную категорию попадает малый стрит-ритейл. Как правило, эффективно в нем работают:

- Аптеки. Желательно, чтобы это были крупные сетевые учреждения.

- Алкомаркеты (Красное&Белое, «Винлаб», «Ароматный мир»).

- Пункты выдачи заказов (Wildberries, Ozon).

- Сетевые пекарни.

- Франшизы с хорошим именем.

- Заведения медицинских услуг, пользующихся большим спросом, например, лаборатории «Инвитро» и «Гемотест».

Примеры плохих арендаторов:

- Различные маленькие кафе и рестораны без имени, бренда и опыта.

- Салоны красоты без имени, бренда и опыта.

- Языковая или детская школа.

- Стоматологии. Если из клиники уволится хороший специалист, выручка арендатора может сократиться вдвое уже в течение месяца.

- Любые другие новоиспеченные предприниматели, решившие открыть свой первый бизнес без франшизы и необходимого финансирования.

Важно помнить, что все зависит от конкретной локации и объекта, статуса помещения и других параметров. Может возникнуть ситуация, когда пивной или табачный магазин будут пользоваться огромным спросов и регулярно платить аренду, а супермаркет просить арендные каникулы и скидки. На каждое правило есть исключение.

Объекты от 100 до 500 квадратных метров

Отлично подойдут для одного сетевого арендатора, например супермаркет. Если найти такого клиента не получилось, рассмотрите вариант с нарезкой площади для нескольких арендаторов. Это, во-первых, снизит риски от полной потери прибыли с уходом одного крупного арендатора, а во-вторых, позволит увеличить совокупный трафик посетителей. Например, человек приходит за молоком, но видит, что в другом отделе продают памперсы, которые он тоже купит.

Итак, хороший арендатор объекта с площадью от 100 до 500 квадратных метров это:

- Магазин-дискаунтер. Пример — FixPrice или «Монетка».

- Супермаркет малого формата. Их площадь обычно начинается от 300 квадратных метров.

- Франшиза (пиццерия, ресторан японской кухни).

- Сетевые арендаторы, например, «Якитория», «Четыре Лапы», «Тануки» и другие.

- Нарезка из нескольких арендаторов, которая защитит вас от потери всей арендной выручки в моменте.

Объекты от 500 до 1500 квадратных метров

Такая площадь — уже формат большого стрит-ритейла. Здесь в качестве потенциального арендатора можно смело рассматривать сетевой супермаркет. Наличие прикассовой зоны будет большим плюсом. За счет трафика супермаркета это позволит обеспечить стабильную выручку для мелких арендаторов, а взамен получить более высокую ставку на часть площадей. Общая доходность в этом случае будет выше, чем при размещении супермаркета без «прикассы».

Важно всегда иметь якорного арендатора, который будет занимать существенную площадь и генерировать трафик. Лучше всего с этой функцией справляется супермаркет.

Здесь рекомендуемые арендаторы будут выглядеть следующим образом:

- Сетевой супермаркет — «Пятерочка», «Перекресток», «Магнит», «Дикси», «Верный» и другие.

- Супермаркет вместе с прикассовой зоной, где будут находиться мелкие арендаторы.

- Районный ТЦ с якорным арендатором. Это может быть супермаркет или магазин-дискаунтер.

- Несколько сетевых арендаторов и несколько мелких. Например, «Мясновъ» и «Отдохни» + аптека + «Четыре Лапы» + магазин цветов.

Технические риски: что необходимо учитывать

Условно, все технические риски, связанные с объектом недвижимости, можно разделить на два типа: градостроительные и инженерные. К первым относится все, что связано с изменениями транспортной инфраструктуры вокруг объекта и застройкой соседних территорий. Ко вторым — необходимость капитальных затрат.

Градостроительные риски

Представим, что рассматриваем для покупки два супермаркета. Один расположен на оживленной трассе с постоянными пробками. Другой — среди плотной застройки на 3–4 тысячи квартир с зоной охвата 150–200 метров. В обоих случаях трафик гарантированно будет большим. А если в ближайшем будущем ситуация изменится?

В первом случае, к примеру, администрация города запустит реконструкцию дороги на расширение и не только уменьшит ваш кусок земли, а еще и лишит парковки. Потом выставит шумоподавляющие щиты, которые полностью закроют супермаркет от проезжающих машин. Во втором случае может оказаться, что в каждом доме есть удачная планировка для супермаркета — тогда 3–4 тысячи квартир между собой будут делить 3–4 супермаркета.

Примеров таких рисков немало:

- Много пустых земельных участков, на которых могут быть построены новые ЖК (с торговыми центрами и супермаркетами).

- Расширение/изменение транспортной инфраструктуры района.

- Строящиеся торговые центры рядом.

- Одинаковые планировки под супермаркеты или просто много коммерческих помещений на первых этажах нового ЖК.

Как провести анализ градостроительных рисков

Идеального рецепта для выявления градостроительных рисков не существует, но на вооружение можно взять несколько работающих методов и инструментов:

- Изучить новостной фон. В этом поможет не только интернет-поисковик, но и профильные форумы, где люди делятся информацией и оставляют комментарии. Посмотрите новости за последние пару лет, касающиеся района, в котором находится объект.

- Общаться с жителями района или сотрудниками объекта. Сыграйте роль тайного покупателя — инкогнито посетите объект. Задайте все интересующие вас вопросы.

- Использовать связи. Подумайте, есть ли у вас знакомые или контакты, которые помогут вам получить дополнительную информацию об объекте.

- Обратиться к специалистам. Если объект продается чересчур дешево, или ваша экспертиза не позволила ответить на некоторые вопросы, обратитесь к профессионалам. В доходности немного потеряете, но сможете избежать сомнительных инвестиций.

Инженерные риски

Такие риски более предсказуемы, чем градостроительные. Обычно, чтобы их выявить, достаточно изучить документацию и провести внешний и внутренний осмотр объекта.

Год строительства объекта

Проверка даты строительства недвижимости поможет правильно оценить затраты на ремонт. Очевидно, что объект построенный в 1950 году — тревожная инвестиция, если сравнивать его с объектом, который построили в 2021 году. Нужно выяснить, относится ли проект к программе реновации или находится в аварийном жилом фонде.

Зона разгрузки

Особенно важный пункт, если вы рассматриваете покупку супермаркета. Нередко при строительстве объекта нормы и правила нарушаются. Любая жалоба, поданная жильцом близлежащих домов, может привести к закрытию бизнеса до устранения нарушений. Например, изменить расположение вывески несложно. А вот создать новую зону разгрузки будет очень проблематично.

Регулируются такие вопросы Санитарно-эпидемиологическими требованиями СП 2.3.6.1066-01 и СанПиН 2.1.2.2645-10, который, например, уточняет, что загружать продукцию или иные материалы в помещения общественного назначения со стороны дома, окон жилых помещений и входов в квартиры не допускается.

Пристроенное помещение — наиболее удачный вариант стрит-ритейла. В таких объектах никогда не будет проблем с зоной разгрузки, а в сравнении с отдельно стоящими объектами риск сноса здания практически отсутствует, так как помещение является частью дома.

Простой визуальный осмотр покажет, имеет ли зона разгрузки отдельный подъезд, вынесена ли она за пределы жилого дома или находится в отдельно стоящем здании. Если это так, скорее всего, все нормы соблюдаются, а вы можете продолжить анализ.

Прочность стен

Теперь можно проверить ограждающие и несущие конструкции, инженерные системы, фундамент и кровлю. У нас для этого работает отдельная экспертная группа, но в сложных случаях мы привлекаем партнеров, которые помогут оценить технические риски объекта. Инвесторам в арендную недвижимость мы также советуем не пренебрегать услугами специалистов. Несколько тысяч рублей, потраченных в процессе анализа недвижимости, сберегут миллионы в случае покупки объекта.

Внимательно анализируйте объекты из легковозводимых материалов. Снаружи они всегда выглядят красиво, но, скорее всего, были построены за короткое время из простых материалов, а нормы к их сдаче упрощены. Например, объекты до 1500 квадратных метров освобождаются от необходимости экспертизы проектной документации. Как следствие, ваш объект просто может развалиться через пару лет.

Впрочем, в случае с недавно построенной недвижимостью серьезная проверка может оказаться излишней. Риски капитальных затрат в таких объектах на горизонте 7–10 лет минимальны.

Сервитут — неочевидные расходы

Сервитут — это право пользования чужой собственностью, например, право прохода по помещению другого собственника в свое помещение. Оно может распространяться на нежилое или жилое помещение, либо земельный участок. Бывает так, что часть въезда к зоне разгрузки в супермаркет находится в чужой собственности, а покупателю предлагается сервитут.

Через какое-то время это может стать огромной проблемой для инвестора в арендную недвижимость, если собственник увеличит плату за проход в 10 раз. Другого выхода, кроме как принять условия, не останется.

«Мокрые точки»

Часто бывает, что в помещениях нет разводки водопровода. А это значит, что не все ваши арендаторы смогут пользоваться водой, если вы предварительно не сделаете эту разводку уже за ваши деньги.

Такая реконструкция, в зависимости от площади объекта, потребует больших дополнительных расходов и снизит эффективность инвестиций. Чтобы не платить из своего кармана, с продавцом недвижимости лучше договориться о монтаже «мокрых точек» за его счет до заключения сделки.

Рекомендации

Анализ арендной недвижимости занимает время, а, возможно, потребует и некоторых расходов. Однако предварительная оценка любого объекта необходима всегда.

Наши рекомендации в этой статье помогут вам пройти кратчайший путь и сэкономить средства. Подведем краткие итоги:

- Всегда вычисляйте Cap Rate при подсчете доходности объекта. Это позволит увидеть реальную доходность бизнеса.

- Проводите собеседования с потенциальными арендаторами. Они должны понимать свой бизнес и четко видеть финансовые цели, этапы развития.

- Эффект от инвестиций станет выше, если выбирать арендаторов с учетом площади недвижимости, которую вы приобрели.

- Повышайте эффективность аренды. Прикассовая зона может давать стабильный дополнительный доход, ведь трафик в ней обеспечивает крупным арендатором, а значит спрос будет постоянным.

- Всегда просчитывайте риски. Простой иск жильца дома, в котором расположен ваш магазин, может привести к остановке работы бизнеса, а значит и к прекращению денежного потока.

- Исключайте на старте неочевидные расходы. Плата за проход покупателей магазина, сервитут, может увеличить расходы. А разводка водопровода за ваш счет отодвинет время запуска арендного бизнеса.

- Всегда проводите не только внешний, но и внутренний осмотр любого объекта. Даже новый объект может оказаться ненадежным строением.

Скопировать ссылку

Скопировать ссылку