Читайте самое главное в этой статье:

кто и как может начать применять упрощенку;

особенности заполнения уведомления о переходе на упрощенку: что не упустить и о чем следует подумать заранее;

образец заполнения уведомления на применение упрощенки.

Упрощенная система налогообложения (УСН) — это спецрежим, при котором уплата нескольких налогов заменяется единым, причем по меньшей ставке. Выбор такой системы существенно снижает налоговую нагрузку на бизнес и позволяет экономить учетные издержки.

Однако, правом на применение упрощенки могут воспользоваться не все организации и бизнесмены. Такая возможность прежде всего зависит от:

- вида предпринимательской деятельности;

- стоимостных и количественных показателей бизнеса организации или предпринимателя.

Например, если деятельность организации или коммерсанта связана с производством подакцизных товаров или если общество занимается страхованием или микрофинансированием, то применять упрощенку нельзя.

Все ситуации, при которых хозяйствующий субъект не может применять УСН, установлены в нормах НК РФ. Об этом — пункт 3 статьи 346.12 Налогового кодекса РФ.

Проверьте, подпадает ли Ваш существующий или планируемый бизнес по указанные запреты.

Применять УСН можно не только с даты регистрации. Действующие организации и коммерсанты так же имеют право сменить режим налогообложения на упрощенку, но при выполнении определенных условий. Подробнее оставшимся на каждом из указанных случаев.

Для тех, кто вновь зарегистрировался

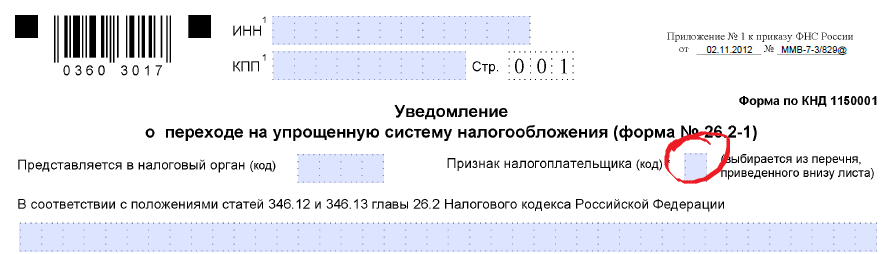

Вновь созданные организации или зарегистрированные предприниматели могут применять упрощенку с момента постановки на учет в налоговой инспекции. Для этого контролеров необходимо уведомить. Сделать это необходимо по специальной форме № 26.2-1.

Уведомление можно представить:

- одновременно с подачей документов на госрегистрацию;

- или в течение 30 календарных дней со дня постановки организации или коммерсанта на налоговый учет.

Разумеется в обоих случаях упрощенку можно применять с даты постановки организации (предпринимателя) на учет в налоговом органе.

Подаете уведомление о переходе на УСН одновременно с документами на госрегистрацию? Тогда в ячейке «Признак налогоплательщика» уведомления поставьте код 1.

Подаете в течение 30 календарных дней со дня постановки на налоговый учет? В этом случае в ячейке «Признак налогоплательщика» укажите код 2.

См. фрагмент формы № 26.2-1

Для тех, кто собирается перейти на УСН

Чтобы начать применение УСН, действующий бизнес должен соответствовать ряду критериев.

Помимо этого, необходимо помнить о времени, с которого можно перейти на упрощенку.

Например, налогоплательщики, применяющие общую систему налогообложения или уплачивающие сельхозналог, вправе перейти на УСН только с начала следующего календарного года. В этом случае уведомление о переходе по форме № 26.2-1 нужно подать в налоговую инспекцию не позднее 31 декабря текущего года.

А вот если организация или предприниматель применяют ЕНВД, то перейти на УСН можно:

- самостоятельно по собственной инициативе — со следующего года;

- при прекращении деятельности на ЕНВД — с начала месяца, в котором деятельность была прекращена.

- при вынужденном отказе от ЕНВД — со следующего года, если бизнес будет удовлетворять критериям применения УСН.

Во всех перечисленных случаях порядок заполнения уведомления так же имеет свои особенности.

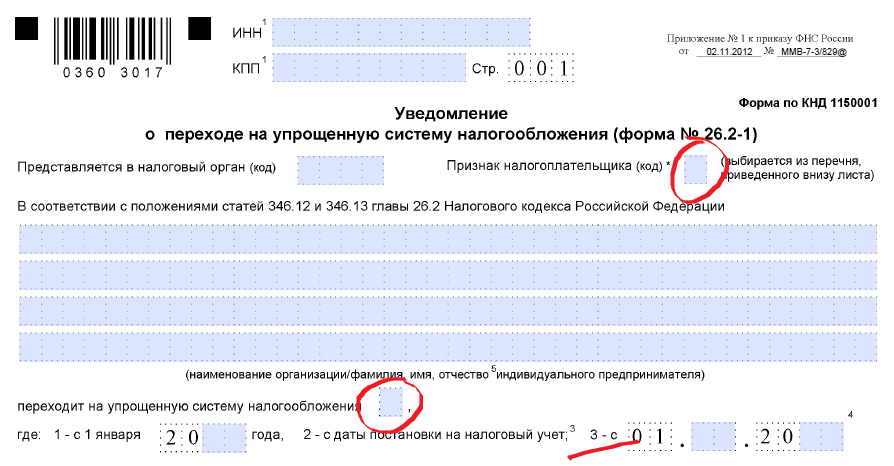

Так, если хозяйствующий субъект применяет ЕНВД и переходит на упрощенку с начала того месяца, в котором он отказался от деятельности на ЕНВД, в ячейке «Признак налогоплательщика» укажите код 2, а в ячейке «Переходит на упрощенную систему налогообложения» — код 3 и поставьте дату, с которой планируется применять УСН.

Переходите с других систем налогообложения? Тогда в ячейке «Признак налогоплательщика» укажите код 3.

См. фрагмент формы № 26.2-1

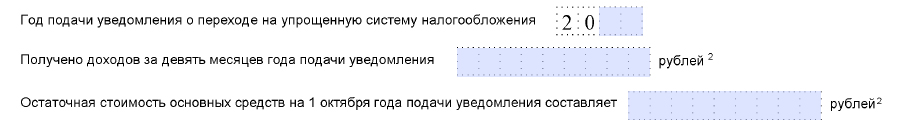

Для действующих предприятий и бизнесменов так же следует заполнить информацию о полученном доходе за девять месяцев и остаточной стоимости основных средств. Например, у коммерсанта, который с 2018 года планирует перейти на упрощенку с традиционной системы налогообложения, доходы за девять месяцев 2017 года не должны превышать 112 500 000 руб.

Кстати, остаточная стоимость основных средств для применения упрощенки не может превышать 150 000 000 руб. Стоимость ваших внеоборотных активов рассчитайте на 1 октября года, в котором подаете уведомление о переходе на УСН.

Очень важным в заполнении уведомления является выбор объекта налогообложения. Так, в документе предусмотрены коды:

- 1 — объект налогообложения доходы;

- 2 — объект налогообложения доходы, уменьшенные на величину расходов.

Решение о том, какой объект выбрать для своего бизнеса его собственник принимает самостоятельно. Не пренебрегайте советами специалистов в этой области и не поленитесь самостоятельно произвести расчет суммы налогов в зависимости от вида деятельности.

Ведь поменять объект налогообложения можно будет только со следующего года.

Если по вышеназванным срокам уведомление подано не будет, применять упрощенку нельзя.

Кстати, дожидаться какого-либо решение или разрешения из налогового органа о возможности применения УСН не нужно. Переход на спецрежим носит уведомительный, а не разрешительный характер. ФНС России не раз указывала на это в своих официальных разъяснениях.

Поэтому, если Вы подали уведомление в срок, начинайте применять упрощенку.

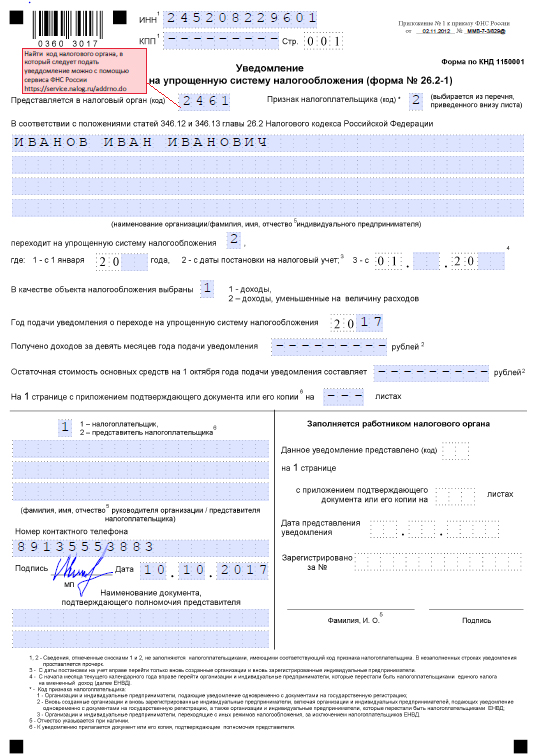

Ниже автор статьи приведет пример заполнения уведомления о переходе на УСН вновь зарегистрированного предпринимателя.

Скопировать ссылку

Скопировать ссылку