Торговый оборот между Россией и Республикой Беларусь не только не снижается, но растет. На V форум регионов Беларуси и России, что прошел на минувшей неделе в Могилеве, впервые прибыла весьма представительная российская делегация, в которой только официальных лиц более 100 человек из 35 регионов России — от Брянска до Дальнего Востока. Страны подписали контрактов более чем на 500 млн долларов. Значит, «потечет» белорусский товар в Россию, а российский в Беларусь. Малому бизнесу в этом товарном потоке отводится немалая роль.

При импорте товара НДС уплачивают не только компании, применяющие ОСНО, но и «спецрежимники». Ставка ввозного НДС зависит от вида ввозимого товара 18 % (с 01.01.2019 — 20 %) или 10 %. Российский импортер обязан уплатить налог вне зависимости от страны происхождения товара. Перечень товара, освобожденного от импортного НДС, приведен в статье 150 НК РФ. Также освободиться от уплаты НДС можно по статье 149 НК РФ.

Уплатить ввозной НДС необходимо до 20 числа месяца, следующего за месяцем принятия импортного товара к учету. При определении налоговой базы по НДС цена товара рассчитывается согласно статье 40 НК РФ — цена договора является рыночной, пока не доказано иное. Если инспектор посчитает цену не рыночной, то направит налогоплательщику запрос.

Платить НДС не обязательно, если есть переплата по федеральным налогам, например, по налогу на прибыль или НДФЛ. Налоговая инспекция производит зачет в течение 10 дней с момента получения от налогоплательщика заявления о зачете налогов (по инициативе заявителя) либо может провести зачет по своей инициативе. Обратите внимание, чтобы зачет прошел в срок, заявление должно быть подано не позднее 10 числа месяца оплаты. Выявить переплату можно по Справке о состоянии расчетов с бюджетом, которую необходимо заказать в налоговой инспекции.

Кстати! В онлайн-сервисе «Моё дело» вы сможете без труда сверяться с налоговой инспекцией в любое удобное для вас время. Сверка будет всегда отражать текущее состояние дел по расчетам с бюджетом. И при наличии недоимки сможете оперативно погасить долг, чтобы не увеличивать свою задолженность перед бюджетом. Бесплатный доступ к сервису можно получить прямо сейчас по ссылке.

Какими документами подтвердить импорт товара?

- Выписка банка, подтверждающая факт уплаты ввозного НДС (на практике налоговый инспектор запрашивает платежное поручение с банковской отметкой об исполнении платежа).

- Договор с белорусским поставщиком (в случае сделки через посредника необходимо приложить договор с ним, а также карточку с реквизитами посредника).

- Счета-фактуры.

- Транспортную и сопроводительную документацию.

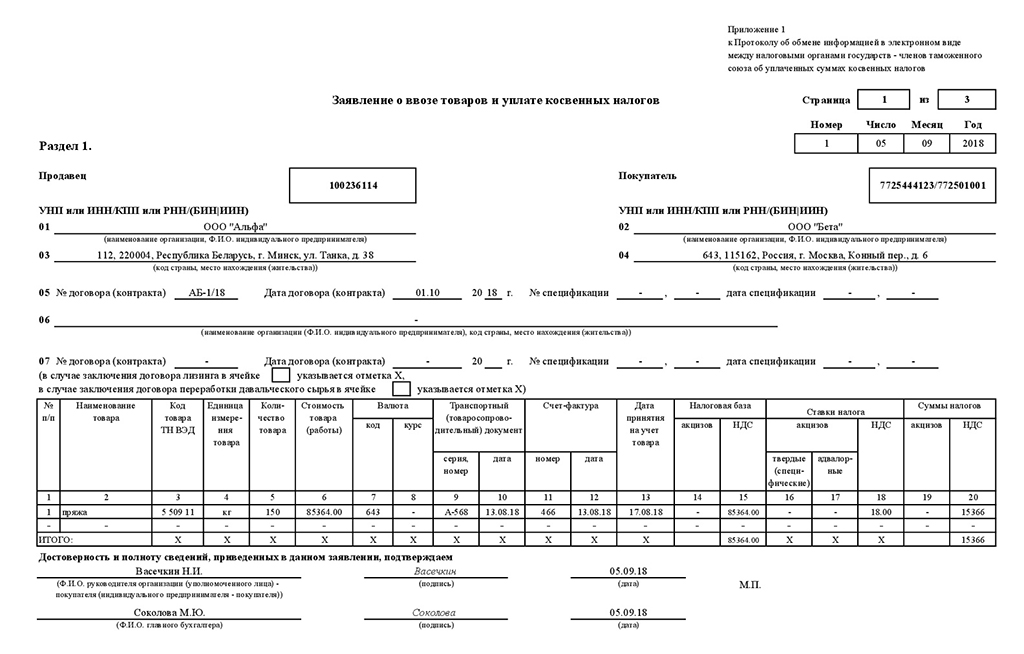

- Заявление о ввозе товаров и уплате косвенных налогов (скачать бланк заявления).

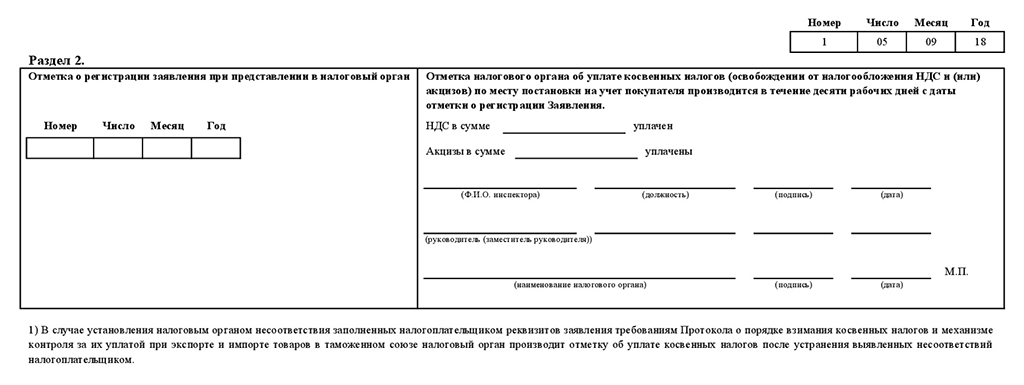

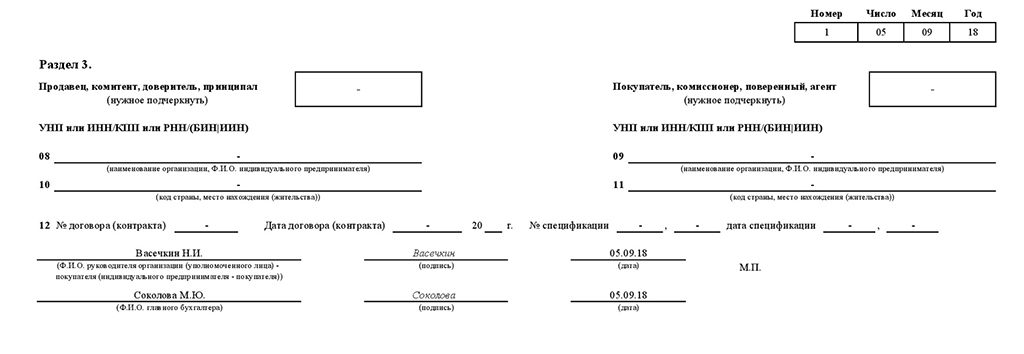

В заявлении импортеры заполняют только раздел 1 (разделы 6 и 7 заполняются при посреднических договорах). При импорте через посредника заполняется раздел 3. Налоговый инспектор заполняет раздел 2.

Образец заполнения заявления о ввозе товаров и уплате косвенных налогов

Как отчитаться перед налоговой инспекцией?

В инспекцию подается декларация по косвенным налогам с приложением документов, подтверждающих импорт товара. Документы, за исключением заявления о ввозе товаров, можно предоставить в виде заверенных копий. Заявление подается в 4 бумажных экземплярах, а также в электронном формате. Срок рассмотрения заявления — 10 дней. Инспектор оставляет себе один вариант заявления, а остальные с отметкой об уплате налога возвращает налогоплательщику для последующей передачи двух экземпляров зарубежному поставщику. На основании полученного заявления поставщик подтверждает нулевую ставку по экспорту в своей стране.

Декларацию по косвенным налогам необходимо подать до 20 числа месяца, следующего за месяцем принятия на учет иностранного товара. В отличие от «обычной» декларации по НДС декларацию по косвенным налогам можно сдать в бумажном экземпляре. Такая преференция предусмотрена для импортеров с численностью штата до 100 человек включительно.

При ввозе безакцизных товаров в декларации заполняется титульный лист и раздел 1. НДС по импорту отражается в строке 030 раздела 1.

Как заявить вычет по ввозному НДС?

Основанием для принятия к зачету оплаченного НДС является заявление о ввозе товара с отметками налогового органа. В Книге покупок дата и номер заявления отражаются в графе 3, а реквизиты платежного документа, подтверждающего факт перечисления НДС в бюджет, в графе 7.

«Моё дело» напоминает: вычет импортного НДС заявляется в «обычной» квартальной декларации по НДС, которая сдается до 25 числа месяца, следующего за истекшим кварталом. Сумма вычета отражается в строке 190 раздела 3 декларации по НДС.

На практике часто возникают ситуации «переходного» периода, когда налог уплачен в одном квартале, а налоговики заверили заявление о ввозе в другом квартале. Минфин считает, что принять НДС к вычету можно после проставления отметки налоговым органом.

У судей иная точка зрения — постановление ФАС МО от 25 июля 2011 года №КА-А41/7408-11.

Выбор за налогоплательщиком.

Скопировать ссылку

Скопировать ссылку