Рекомендуемые материалы для выбора новой системы налогообложения:

Что такое ЕНВД

ЕНВД — это льготный налоговый режим для малых организаций и ИП, который применяется строго по определенным видам деятельности. При этом налоги рассчитываются исходя из предполагаемого среднего дохода по отрасли, который устанавливается государством. То есть вменяется.

Вообще, слово «вменить» означает оценить что-либо. С помощью статистических данных государство посчитало доходность (или налогооблагаемую базу) по разрешенным для ЕНВД видам деятельности. А поскольку виды деятельности разные, доходность может зависеть от разных условий. Поэтому специалисты придумали физические показатели, влияющие на доход. Показателей немного, но для каждой отрасли они свои.

Так, для торговых видов бизнеса, гостиниц и общепита — это площадь торговых залов. И чем она больше, тем должна быть больше прибыль. Это логично — на большей площади можно выставить больше товара, пропускная способность помещения выше.

Для пассажирских и грузовых перевозок — это количество транспортных средств, предназначенных для перевозки грузов или пассажиров. Здесь тоже все понятно — два автобуса перевезут больше пассажиров, чем один.

В сфере услуг доходность зависит от количества работников. Чем больше работников, тем больше прибыли.

При этом оплата вмененного налога заменяет:

- Налог на прибыль.

- НДС (кроме НДС при ввозе товаров на территорию РФ и уплачиваемого в качестве налогового агента по договору простого товарищества).

- НДФЛ (для ИП).

- Налог на имущество (применяется в отношении имущества, используемого для деятельности по ЕНВД, за исключением недвижимости, облагаемой по кадастровой стоимости).

Выгодно это или нет, сказать сложно. Точно об этом рассуждать можно будет уже имея перед глазами итоговые цифры за пройденный период.

Что точно можно сказать о ЕНВД — система налогообложения не является гибкой. Единожды рассчитанный налог вы будете платить каждый квартал независимо от того, прибыль у вас или убыток. И если у вас достаточно высокие доходы, то вы точно останетесь в выигрыше. Поскольку платить за прибыль сверх вмененного дохода вы не будете.

Кто может применять ЕНВД

Применять ЕНВД могут ИП и организации, которые занимаются теми видами деятельности, которые перечислены в перечне налогового кодекса.

Кто не может применять ЕНВД

- Организации и ИП, где численность сотрудников больше 100 человек.

- Доля других организаций в уставном капитале больше 25%.

- Организации сферы образования, здравоохранения и социальной поддержки, которые предоставляют услуги общепита.

- Организации и ИП, которые работают по договорам простого товарищества или доверительного управления.

- Организации и ИП, которые сдают в аренду авто- и газозаправочные станции.

- Крупнейшие налогоплательщики регионального и федерального уровня.

Виды деятельности, попадающие под ЕНВД

Несмотря на ограниченный список возможных для применения видов деятельности, он включает в себя довольно разнообразные направления: бытовые и ветеринарные услуги, розничная торговля как через торговые залы, так и без них, размещение рекламы, перевозка пассажиров.

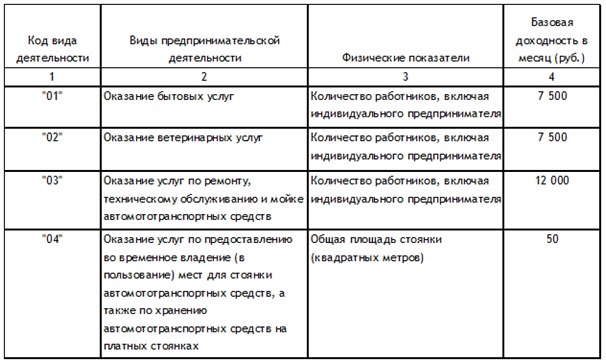

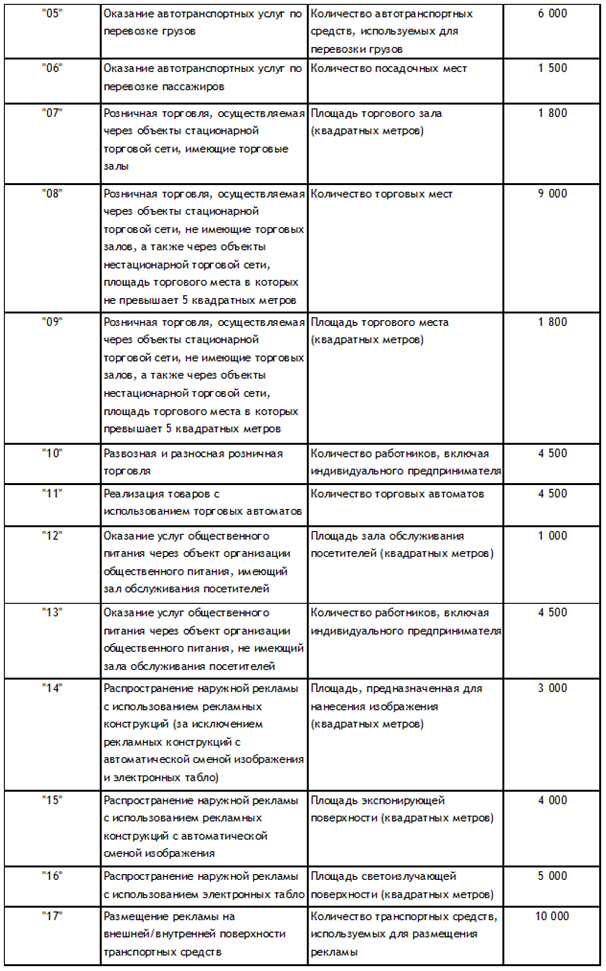

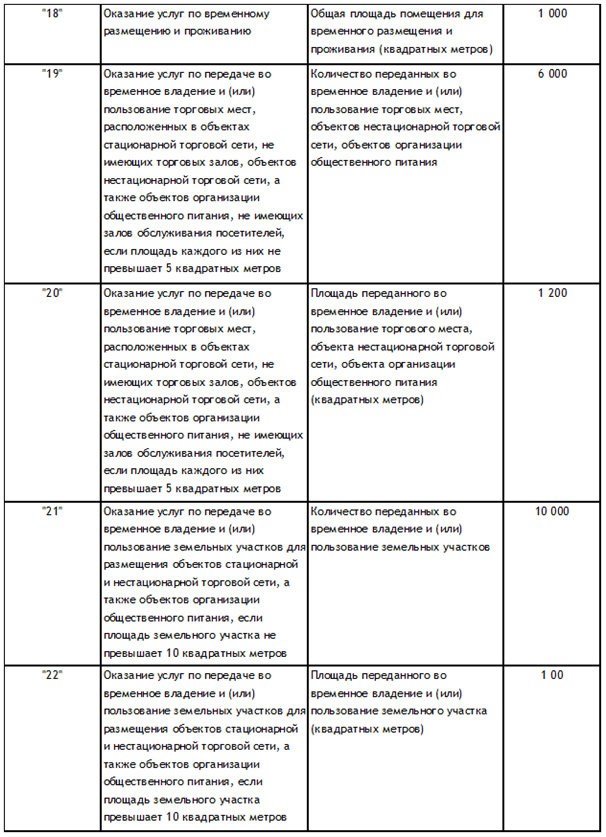

Классификатор видов деятельности, в отношении которых предусмотрена вмененная система налогообложения

В каждом регионе список корректируется местными властями. Перечень видов деятельности устанавливается местным приказом, из-за чего перечень может меняться в зависимости от региона.

Базовый список разрешенных видов деятельности:

- Бытовые услуги.

- Ветеринарные услуги.

- Мойка, ремонт и техобслуживание транспорта.

- Платные стоянки и предоставление места для их организации.

- Перевозка грузов и пассажиров.

- Розничная торговля через торговые залы и павильоны, а также без них.

- Общепит с залами для обслуживания и без них.

- Размещение рекламы на транспорте и на специальных конструкциях.

- Услуги гостиниц и других помещений для временного проживания.

- Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения организаций общепита или торговых сетей.

Условия перехода на ЕНВД

Раньше применение вмененки было обязательным для тех направлений бизнеса, которые были перечислены в предыдущем разделе. Однако с 2013 года переход на ЕНВД стал добровольным. Чтобы начать его применять, организации и ИП должны поставить ФНС в известность о своем желании. Сделать это легко — нужно просто подать заявление по определенной форме.

Для юридических лиц или, простыми словами, организаций — это форма ЕНВД-1. Для индивидуальных предпринимателей — это форма ЕНВД-2.

Заявление нужно подать в ИФНС того района, где территориально располагается бизнес. Есть исключения, когда заявление нужно подать в ИФНС, где происходила регистрация. Это такие направления деятельности, как:

- реклама на транспорте;

- перевозка пассажиров и грузов;

- развозная и разносная торговля.

В том случае, если деятельность ведется в нескольких районах города или нескольких офисах в одном районе, то на учет необходимо встать в одном месте. А вот если в разных городах, то в каждом городе нужно будет регистрировать свой бизнес. Срок обработки заявления в налоговой — 5 дней. В течение этого времени ИФНС обязана выдать уведомление о постановке на учет в качестве плательщика ЕНВД.

Расчет налога ЕНВД в 2020 году

Для расчета налога на вмененный доход используется формула:

Базовая доходность × Физический показатель × К1 × К2 × 3 × 15%

Все эти показатели, кроме физического, устанавливаются законодательно. Нам для расчета нужно определить свой физический показатель и найти остальные в нормативных законодательных документах. Стоит отметить, что ЕНВД рассчитывается за квартал. Но в статье для удобства мы приводим примеры расчета за месяц, а затем умножаем сумму на 3 (количество месяцев в квартале).

Таблица 1 — базовая доходность по разным видам деятельности

К1 — это так называемый коэффициент-дефлятор. Он устанавливается на каждый год и для всех регионов одинаков. В 2020 году он составляет 2,009.

К2 — это корректирующий коэффициент. Его значение зависит от вида деятельности и от региона. Чтобы узнать, какой коэффициент применять в вашем регионе, можно посмотреть особенности регионального законодательства по ссылке или просто позвонить на единую линию налоговой инспекции по телефону 8 (800) 222-22-22 и уточнить.

Расчет ЕНВД за квартал

Если физический показатель за квартал не менялся, для расчета налога за квартал достаточно умножить месячную сумму налога на 3.

Возьмем предыдущий пример:

2 802,55 × 3 = 8 407,65 рубля составит ЕНВД за квартал.

Если физический показатель изменился, то нужно будет это учесть. Например, ИП Сидоров в третьем месяце квартала поменял автобус на микроавтобус, где число посадочных мест 15. Физический показатель уменьшился с 20 до 15.

Тогда за два первых месяца квартала сумма налога останется той же — 2 802,55 рубля.

Рассчитаем налог за третий месяц квартала:

1 500 × 15 × 2,009 × 0,31 × 15% = 2 101,92 рубля.

Тогда за квартал налог составит:

2 802,55 × 2 + 2 101,92 = 7 707,02 рубля.

Расчет ЕНВД за неполный месяц

Чтобы рассчитать налог за неполный месяц, нужно сумму налога за месяц разделить на количество календарных дней в месяце. А затем полученную сумму умножить на количество фактических дней ведения деятельности.

Возьмем для удобства тот же пример. Допустим, ИП Сидоров поменял автобус 10 марта 2020 года. За январь и февраль сумма налога останется прежней — 2 802,55 рубля. Налог за март будет состоять из двух частей. Первая часть — это налог с 1 по 9 марта по прежнему физическому показателю из расчета 20 посадочных мест. Вторая часть по новому физическому показателю 15 посадочных мест.

Рассчитаем налог за март:

2 802,55 ÷ 31 × 9 = 813,64 рубля.

2 101,92 ÷ 31 × 22 = 1 491,69 рубля.

Итого: 813,64 + 1 491,69 = 2 305,33 рубля составит ЕНВД за март 2020 года.

Расчет ЕНВД по нескольким видам деятельности

При расчете по нескольким видам деятельности налог рассчитывается по каждому виду отдельно. Потому что для разных направлений предусмотрены разные значения базовой доходности, другие физические показатели.

ИП занимается продажей детской одежды через торговый зал площадью 20 квадратных метров. Есть еще один павильон без торгового зала площадью 5 квадратных метров, в котором продаются спортивные товары. Это разные виды деятельности с разными кодами. Возьмем для разнообразия город Ярославль.

Возьмем из «Приложения № 1 к решению муниципалитета города Ярославля от 8 ноября 2005 года № 147» данные для расчета К2 по обоим видам деятельности.

Получим:

К2 для детской одежды = 1 × 0,424 × 0,8 = 0,34.

К2 для спорттоваров = 1 × 0,78 × 0,8 = 0,62.

Рассчитаем, сколько платить за месяц по детской одежде:

1 800 × 20 × 2,009 × 0,34 × 15% = 3 688,52 рубля.

Расчет для спортивных товаров:

9 000 × 1 × 2,009 × 0,62 × 15% = 1 681,53 рубля.

Как оплатить налог ЕНВД для ИП?

Давайте немного подробнее остановимся на том, как платится ЕНВД. Оплата вмененного налога для ИП в 2020 году возможна только при наличии КБК и реквизитов для перечисления налога. Реквизиты для оплаты можно узнать в налоговой, где вы вставали на учет по вмененному налогу. Также можно самостоятельно зайти на сайт ФНС и просмотреть нужную информацию там, достаточно выбрать свой регион. Оплата осуществляется через оператора банка, в котором открыт расчетный счет, или же самостоятельно через интернет-банк.

Сформировать платежный документ можно прямо через сервис на сайте налоговой инспекции. Необходимо заполнить все соответствующие поля по подсказкам. Для начала выберете статус плательщика. Если вы ИП, поставьте галочку напротив этого варианта и определите, какой вид документа вам нужен — платежное поручение или извещение, нажмите кнопку «Далее».

Далее нужно будет выбрать код ИФНС и указать ОКТМО из выпадающего списка. Вся эта информация также есть на сайте, по адресу можно узнать все необходимые реквизиты.

Далее заполните вид платежа — «Налоги на совокупный доход» и наименование платежа «Единый налог на вмененный доход». После введения этих реквизитов автоматически заполнится поле КБК. Останется заполнить тип — «Платеж».

Далее указываете статус плательщика, заполняете основание платежа, налоговый период, за который оплачиваете, и указываете сумму. Также нужно будет указать дату подписи декларации, по которой уплачивается налог.

Далее нужно заполнить реквизиты плательщика: ФИО, ИНН, банковские реквизиты. После заполнения система уведомит о готовности формы, нужно будет нажать кнопку «Сформировать платежное поручение». Образец платежного поручения здесь.

Как уменьшить налог ЕНВД

Каждый грамотный руководитель хочет снизить налоговую нагрузку. На ЕНВД это возможно, если знать налоговые хитрости:

- Размер налога зависит от физических показателей. Если снизить их, понизится и налог. Например, если физический показатель — площадь торгового зала, то нужно просто занять его часть под склад и тем самым уменьшить налог. Если вы решите воспользоваться таким методом, то должны также внести изменения в правоустанавливающие документы: указать помещения для склада и торговую площадь. Только в таком случае удастся снизить налог по ЕНВД.

- Можно совершенно официально сократить налог, если уменьшить его на сумму страховых взносов, уплаченных ИП за себя и за сотрудников. Если ИП работает один, то есть возможность сократить налог до 100%, то есть платить его не придется, если сумма фиксированных платежей за период выше налога за этот же период.

В случае с сотрудниками закон позволяет уменьшить налог лишь на 50%. Это значит, что даже если сумма страховых взносов больше суммы налога, 50% налога придется заплатить. Это касается как ИП, так и организаций.

Пример расчета налога ЕНВД с уменьшением на страховые взносы

ООО «Туфелька» занимается продажей обуви. Имеет 4 торговых зала площадью по 25 квадратных метров. В компании официально трудятся 10 человек. Для удобства возьмем К2 равный 1.

(1 800 × 25 × 2,009 × 1 × 4 × 3) × 15% = 162 729 рублей — налог по ЕНВД за квартал.

За сотрудников были уплачены страховые взносы за первый квартал в размере 225 000 рублей. Взносы были уплачены до сдачи декларации за квартал. Значит, мы можем уменьшить на их сумму налог.

162 729 × 50% = 81 364,50 рубля.

81 364,50 рубля — максимальная сумма, на которую ООО «Туфелька» может уменьшить ЕНВД. Сумма уплаченных страховых взносов намного больше этой суммы. Значит, уплатить ЕНВД нужно в размере 81 364,50 рублей.

Пример расчета ЕНВД ИП без работников

ИП работает один, занимается бытовыми услугами — ремонтирует автомобили. Базовая доходность 12 000 рублей. К2 возьмем равный 1 для удобства расчета. Рассчитаем налог за квартал:

(12 000 × 1 × 2,009 × 1 × 15%) × 3 = 3 616,2 × 3 = 10 848,6 рубля.

Сумма фиксированных платежей для ИП в 2020 году составляет 40 874 рубля. Предположим, что наш ИП разделил платеж на 4 части и уплачивает ежеквартально следующую сумму:

40 874 ÷ 4 = 10 218,50 рубля.

Уменьшим квартальный налог на сумму страховых взносов за этот же квартал:

10 848,6 – 10 218,5 = 630,10 рубля подлежит уплате.

Сроки уплаты налога ЕНВД в 2020 году

Налоговый период составляет квартал, налог уплачивается по окончании каждого налогового периода. Предприниматели и организации должны сдать отчетность до 20 числа месяца, следующего за отчетным периодом. Уплатить налог необходимо до 25 числа месяца, следующего за отчетным периодом.

Таблица 2 — сроки уплаты ЕНВД в 2020 году

| Период | Срок уплаты ЕНВД |

| 4 квартал 2019 года | до 27 января 2020 года |

| 1 квартал 2020 года | до 27 апреля 2020 года |

| 2 квартал 2020 года | до 27 июля 2020 года |

| 3 квартал 2020 года | до 26 октября 2020 года |

В этом году сроки уплаты ЕНВД за каждый квартал сдвинуты, так как 25-е числа выпадают на выходные дни.

Налоговый учет и отчетность при ЕНВД

Учет физических показателей

ИП на вмененке не обязаны вести бухгалтерский учет. Но учет физических показателей должны обязательно осуществлять и ИП, и организации. В каком виде будет осуществляться этот учет, в законе не сказано.

Налоговая декларация

Налоговая декларация по ЕНВД сдается после завершения каждого налогового периода, которых у вмененщиков 4. То есть каждый квартал.

Таблица 3 — сроки сдачи отчетности по ЕНВД в 2020 году

| Период | Сроки сдачи отчетности |

| 4 квартал 2019 года | до 20 января 2020 года |

| 1 квартал 2020 года | до 20 апреля 2020 года |

| 2 квартал 2020 года | до 20 июля 2020 года |

| 3 квартал 2020 года | до 20 октября 2020 года |

Бухгалтерский учет и отчетность

Категория налогоплательщика ИП на ЕНВД освобождена от бухгалтерского учета и отчетности. Организации обязаны вести бухучет и сдавать бухгалтерскую отчетность. Для малых предприятий это может быть упрощенная бухгалтерская отчетность, которая состоит из двух форм:

- Баланс.

- Отчет о финансовых показателях.

Однако если компании по каким-то причинам удобнее сдавать полную отчетность, она вправе сдавать полный комплект. Тогда к двум озвученным формам добавляются приложения: отчет о движении денежных средств, об изменении капитала, пояснительная записка.

Отчетность за работников

Если ИП и организация имеет сотрудников и выплачивает заработную плату, то обязана сдавать по ним отчетность:

- Расчет по страховым взносам в ИФНС каждый квартал до 30 числа следующего месяца.

- Расчет по страховым взносам на травматизм в ФСС каждый квартал. Если на бумаге — до 20 числа следующего месяца, если в электронном виде — то до 25 числа.

- СЗВ-М каждый месяц до 15 числа следующего месяца.

- СЗВ-ТД каждый месяц до 15 числа следующего месяца (при наличии кадровых изменений).

- СЗВ-Стаж один раз в год до 1 марта следующего года.

- 6-НДФЛ каждый квартал до 30 числа следующего месяца.

- 2-НДФЛ один раз в год до 1 апреля следующего года.

- Сведения о среднесписочной численности работников один раз в год до 20 января следующего года. Также только что открывшиеся работодатели этот отчет должны подать до 20 числа месяца, следующего за месяцем открытия.

Кассовая дисциплина

Все плательщики ЕНВД, которые осуществляют наличные и безналичные расчеты с клиентами и покупателями, должны соблюдать правила кассовой дисциплины. С поправками. И применять онлайн-кассу. Переходный период, который начался в 2017 году, уже подошел к концу, с 1 июля 2019 года все ИП на ЕНВД также были обязаны перейти на онлайн-кассы.

Совмещение ЕНВД с иными налоговыми режимами

Режим ЕНВД применяется в отношении конкретного вида деятельности, а видов деятельности у организации и ИП может быть несколько. Поэтому вмененка может совмещаться с другими системами налогообложения — ОСН, УСН, ЕСХН.

Раздельный учет на ЕНВД

Совмещая ЕНВД с любой другой системой налогообложения, необходимо разделить учет по видам деятельности. Это значит, что доходы, расходы и прочие операции по видам деятельности нужно вести отдельно.

Разделить доходы по видам деятельности обычно не составляет труда. Сложнее с расходами. Как, например, разделить затраты на оплату труда сотрудника, который выполняет работу и там, и там?

В этом случае расходы делят пропорционально доходам. Например, доходы составили 500 000 рублей за 1 квартал. Из которых 400 000 рублей по ЕНВД и 100 000 рублей по УСН.

Посчитаем, сколько процентов будет составлять доля доходов по ЕНВД:

400 000 ÷ (500 000 ÷ 100) = 80%.

Доля расходов по УСН:

100 000 ÷ (500 000 ÷ 100) = 20%.

Если расходы составили 350 000 рублей, то теперь мы легко можем посчитать, какую часть из них отнести на УСН, а какую на ЕНВД:

На ЕНВД: 350 000 × 80% = 280 000.

На УСН: 350 000 × 20% = 70 000.

Утрата права на ЕНВД

Если по результатам налогового периода штат превысил 100 человек, а доля участия в уставном капитале другой организации составила больше 25%, то происходит утрата права применения ЕНВД.

Если применялся только единый вмененный налог, то вы автоматически становитесь плательщиком налога на прибыль по ОСН. Если же режим совмещался с УСН, то вы автоматически переходите на эту систему налогообложения по тем видам деятельности, которые раньше были на ЕНВД. При этом дополнительно уведомлять налоговую о переходе на УСН по этим видам деятельности не нужно. Но нужно уведомить налоговые органы об утрате ЕНВД не позднее 5 рабочих дней с последнего дня месяца квартала, в котором было утрачено ЕНВД. Необходимо предоставить заявление о снятии с учета в качестве плательщика ЕНВД.

Переход на другой налоговый режим

С ЕНВД на другой режим налогообложения можно перейти только с 1 января следующего года. Исключение есть лишь в том случае, если налогоплательщик ЕНВД утратил право применять вмененку, превысив показатели. Либо вступили в силу какие-либо изменения законодательства.

Снятие с учета ЕНВД

Снятие с учета ЕНВД происходит так же, как и постановка на учет — с помощью подачи заявления в ФНС. В течение 5 дней с момента прекращения деятельности ИП подают заявление по форме ЕНВД-4, организации ЕНВД-3 в ту налоговую инспекцию, где вставали на учет.

Единый налог на вмененный доход является одной из самых выгодных и неподконтрольных систем налогообложения, поэтому отследить фактический доход ИП и компаний на этом режиме государство не может. Возможно, поэтому ЕНВД собираются отменить с 2021 года. В Перми отмена произойдет уже с 2020 года. Но время оценить его в действии еще есть.

Напомним, что с 2021 года в России будет упразднен единый налог на вмененный доход. Предприниматели и организации должны перейти на другую систему налогообложения. Мы предлагаем посмотреть подробный видеоролик с альтернативными вариантами.

Скопировать ссылку

Скопировать ссылку