Еще в 2016 году Федеральная налоговая служба выпустила сразу несколько писем на предмет отсутствия необходимости сдачи расчета по форме 6-НДФЛ при отсутствии начислений и выплат в пользу физических лиц. Вот эти разъяснения: от 01.08.2016 № БС-4-11/13984, от 04.05.2016 № БС-4-11/7928.

Есть письмо ФНС от 23.03.2016 № БС-4-11/4901. В нем речь идет об обособленных подразделениях организации. Но и в этом случае разъяснения аналогичны.

Итак, ФНС России дословно указывает: «Если российская организация и индивидуальный предприниматель не имеют работников, а также не производят выплату доходов физическим лицам, то обязанности по представлению расчета по форме 6-НДФЛ не возникает».

Давайте разберемся, насколько такое разъяснение может быть применено на практике. Так, например, гражданин, зарегистрированный в качестве коммерсанта, может не иметь сотрудников совсем. А сам с собой коммерсант не может выстраивать трудовые и гражданско-правовые отношения. Иными словами, работая в одиночку на себя, гражданин действительно может не иметь сотрудников. А значит, у таких бизнесменов-одиночек нет оснований для того, чтобы признавать себя работодателем и сдавать расчет по форме 6-НДФЛ.

А что с юридическими лицами? Может ли быть так, что у обществ нет сотрудников совсем? Ведь у организации в любом случае должен быть исполнительный орган (руководитель). Вообще такие случаи на практике случаются — и довольно часто.

Так, например, если директор (руководитель) организации одновременно является ее учредителем, то трудовой договор с ним заключать не нужно (письма Минздравсоцразвития от 18.08.2009 № 22-2-3199, Минтруда от 06.03.2013 № 177-6-1 и от 28.12.2006 № 2262-6-1). В этом случае заработную плату единственный участник, он же директор, он же единственный сотрудник, может себе не начислять. Схожая ситуация возникает тогда, когда учредители в качестве исполнительного органа выбирают управляющую организацию.

Может быть и так, что учредители принимают решение приостановить деятельность организации на определенный срок, а все сотрудники при этом принимают решение уйти в отпуск без содержания. И в этом случае сотрудники есть, а начислений и выплат — нет.

Значит, на практике посыл налогового органа может быть применен.

Но стоит ли им пользоваться? Так, например, принимая внутреннее решение о приостановлении деятельности, организация не должна уведомлять об этом налоговый орган. Поэтому проверяющие, не зная о таком решении и не дождавшись расчета по форме 6-НДФЛ по общеустановленному сроку, могут просто заблокировать расчетный счет организации. Поэтому здесь есть два варианта действий:

- Организации следует предоставить нулевой рассечет по форме 6-НДФЛ по общеустановленному сроку;

- Направить в адрес проверяющих уведомление в простой письменной форме о причине не подачи расчета по форме 6-НДФЛ.

Внимание! Разъяснение налогового органа следует принимать с осторожностью. Лучше сдать нулевой расчет или уведомить налоговый орган о причинах не сдачи расчета по форме 6-НДФЛ.

Кстати, отсутствие выплат сотрудникам не означает, что расчеты по форме 6-НДФЛ сдавать не нужно. Ведь при начислении заработной платы с признанного дохода нужно исчислить НДФЛ, даже если денежные средства не были выплачены.

Для справки

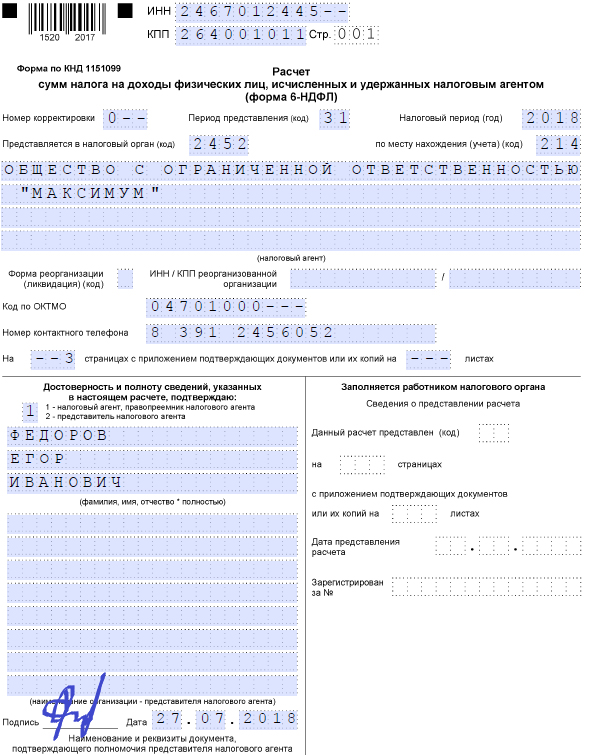

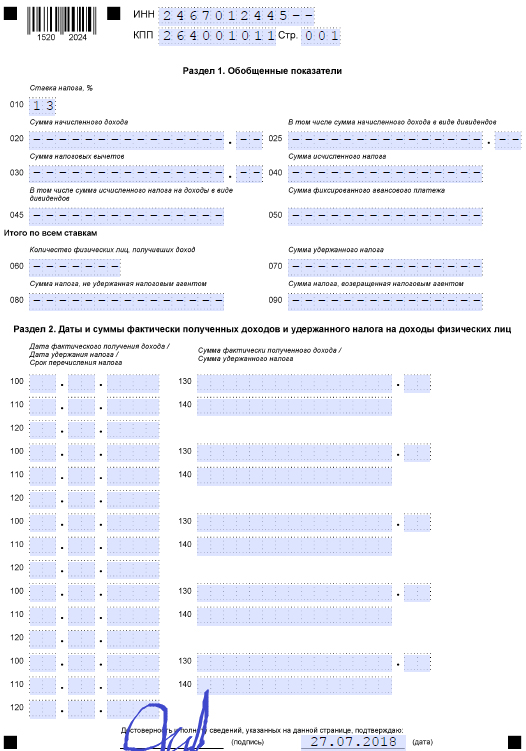

Расчеты по форме 6-НДФЛ предоставляются:

- по итогам I квартала — не позднее 30 апреля;

- по итогам полугодия — не позднее 31 июля;

- по итогам 9 месяцев — не позднее 31 октября;

- по итогам года — не позднее 1 апреля следующего года.

Помните, если последний срок подачи формы 6-НДФЛ приходится на выходной или нерабочий праздничный день, то расчет сдайте в ближайший за ним рабочий день.

Обратите внимание! Для безошибочной подготовки и своевременной сдачи нулевой декларации по новой форме 6-НДФЛ воспользуйтесь онлайн-сервисом «Мое дело». Сервис автоматически формирует отчетность, проверяет её и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию, что, несомненно, сэкономит не только время, но и нервы. Бесплатный доступ к сервису вы можете получить прямо сейчас по ссылке.

Скопировать ссылку

Скопировать ссылку