Все страхователи обязаны отчитываться по выплатам гражданам. Причем это выплаты, которые облагаются страховыми взносами. Отчитываться необходимо каждый квартал. Страхователи обязаны применять расчет, форма и порядок заполнения которого утвержден приказом ФНС от 10 октября 2016 № ММВ-7-11/551.

Расчет (ЕРСВ) страхователи предоставляют не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом.

При этом отчетными периодами по страховым взносам являются 1 квартал, полугодие, девять месяцев. Соответственно расчетный период — это календарный год.

Таким образом, ЕРСВ за полугодие предоставляется не позднее 30 июля 2018 года.

Способы и порядок сдачи расчета по страховым взносам

Обратите внимание! Подготовить и сдать расчет по страховым взносам вы легко можете с помощью онлайн-сервиса «Мое дело». Сервис автоматически производит все расчеты, формирует отчетность, проверяет ее и отправляет в электронном виде. Получить бесплатный доступ к сервису вы можете прямо сейчас по ссылке.

По общему правилу ЕРСВ предоставляется по месту нахождения (регистрации) страхователя.

Если у организации есть обособленные подразделения, которые самостоятельно начисляют выплаты застрахованным лицам, то расчет сдается по месту учета такого подразделения.

Есть подразделения за границей? Тогда с выплат российским сотрудникам данные включайте по головной организации.

Существует два способа подачи ЕРСВ. В зависимости от среднесписочной численности работников за предыдущий отчетный (расчетный) период расчет предоставляется:

- в электронном виде или в бумажном виде — численность до 25 человек (включительно);

- только в электронном виде — численность более 25 человек.

Порядок заполнения расчета по страховым взносам

ЕРСВ состоит из:

- титульного листа;

- листа сведений о физическом лице, не являющемся индивидуальным предпринимателем»;

- трех разделов и приложений к ним.

Так к разделу 1 «Сводные данные об обязательствах плательщика страховых взносов» идут 10 приложений.

А к разделу 2 «Сводные данные об обязательствах плательщиков страховых взносов глав крестьянских (фермерских) хозяйств» одно приложение. Раздел 3 содержит «Персонифицированные сведения о застрахованных лицах».

При заполнении ЕРСВ необходимо учитывать важные общие по расчету особенности заполнения, которые установлены в Порядке, утвержденном приказом ФНС от 10.10.2016 № ММВ-7-11/551.

Например, когда готов окончательный расчет он нумеруется. При этом у страниц расчета сквозная нумерация начиная с титульного листа. То есть не важно какие из разделов и приложений вы заполоняете. Нумерация должна быть сквозная.

Если для заполнения поля информация отсутствует, то в нем может стоять 0 — при отсутствии числового значения для определенного поля: прочерк — при отсутствии текстового значения. При автоматизированном заполнении поля с отсутствием информации оставляются пустыми.

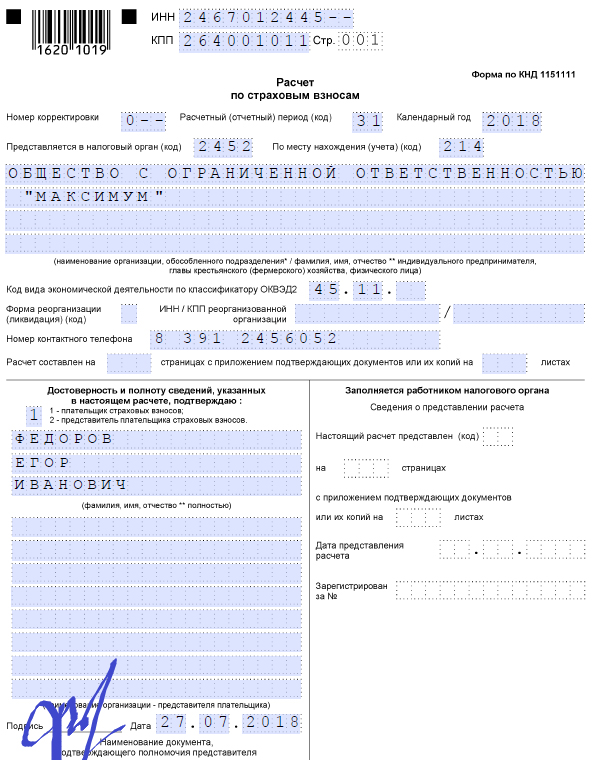

Заполнение титульного листа расчета по страховым взносам за полугодие (2 квартал) 2018 года

При заполнении титульного листа в верхней его части указываются ИНН и КПП страхователя. Если страхователем является ИП КПП не указывается. Эти данные можно взять из регистрационных документов. Есть они в выписках ЕГРЮЛ (ЕГРИП) и документах из статистики.

При подаче первичного расчета в поле «Номер корректировки» следует указать «0--». Если страхователь уточняет расчет, то указывается номер корректировки, начиная с «1--» и далее в зависимости от того, сколько раз корректируются данные.

По поле «Расчетный (отчетный) период» указывается код периода, за который сдаете расчет. В нашем случае — код «31» за полугодие. С кодами отчетных периодов при работе и при реорганизации можно ознакомится в приложении 3 приказа ФНС от 10.10.2016 № ММВ-7-11/551.

В поле «Календарный год» укажите год, за расчетный (отчетный) период которого представляете расчет.

Порядок сдачи расчета обозначен в информации выше. Для этого в декларации необходимо указать код того налогового органа, на территории которого зарегистрирован страхователь (подразделение) общество. Забыли код? Тогда воспользуйтесь сервисом ИФНС.

В строку «по месту нахождения (учета) (код)» внесите код согласно приложению 4 к Порядку, утвержденному приказом ФНС от 10.10.2016 № ММВ-7-11/551.

Далее указывается название организации и код вида экономической деятельности. Эти данные любезно предоставляет реестр. Коды ОКВЭД можно взять из выписки по реестру.

Особое значение следует уделить блоку строк, посвященных реорганизации или ликвидации. Дело в том, что эти данные могут быть заполнены правопреемником или ликвидированной организацией.

В поле «Номер контактного телефона» укажите номер телефона в следующем формате:

«8», код, номер. Между «8» и кодом, а также между кодом и номером сделайте пробелы.

Пример/образец заполнение титульного листа расчета по страховым взносам за полугодие 2018 года

Заполнение листа «Сведения о физлице» расчета по страховым взносам за полугодие (2 квартал) 2018 года

Лист «Сведения о физическом лице, не являющемся индивидуальным предпринимателем» заполняют физические лица, которые сдают расчет за нанятых работников. Здесь гражданин-наниматель укажет свои персональные данные.

Заполнение Раздела 1 «Сводные данные об обязательствах плательщика страховых взносов» расчета по страховым взносам за полугодие (2 квартал) 2018 года

Этот раздел предназначен для отражения сумму и расчетов по страховым взносам страхователя.

По строке 010 следует отразить ОКТМО.

А по строке 020 КБК по взносам на обязательное пенсионное страхование.

Строки 030–033 предназначены для отражения самих сумм взносов. По строке 030 отражается сумма нарастающим итогом с начала года до момента окончания отчетного периода (полугодия).

Строки 031-033 содержат данные по взносам за последний три месяца расчетного периода.

Взносы на обязательное медицинское страхование отражаются по строкам 050–053. А КБК по ОМС указывается по строке 040. Строки 050–053 заполняются аналогично строкам 031–033.

Те страхователи, которые уплачивают взносы на обязательное пенсионное обеспечение дополнительным тарифам заполняют КБК по строке 060. А сами сумму по дополнительным тарифам отражаются по строке 070–073.

Суммы по дополнительному социальному обеспечению отражаются по строкам 090–093. КБК же для этого вида платы отражается по строке 080.

По строке 100 следует указать КБК по взносам на обязательное социальное страхование.

Для указанных взносов при заполнении раздел 1 разделяется на два блока: взносы к уплате (строки 110–113) и суммы превышения расходов на соцобеспечение над суммой страховых взносов (строки 120–123).

В каждом отчетном периоде может быть заполнены либо те, либо другие строки. То есть одни из них будут принимать нулевое значение в зависимости от данных. Эти данные отражаются в приложении 2 к разделу 1.

Заполняем Приложение №1 «Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование» расчета по страховым взносам за полугодие (2 квартал) 2018 года

Приложение №1 к разделу 1 расчета состоит из следующих подразделов:

- подраздел 1.1 «Расчет сумм страховых взносов на обязательное пенсионное страхование»;

- подраздел 1.2 «Расчет сумм страховых взносов на обязательное медицинское страхование»;

- подраздел 1.3 «Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в статье 428 Налогового кодекса Российской Федерации»;

- подраздел 1.4 «Расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности».

В приложении по строке 001 отражается код применяемого тарифа. Все коды перечислены в приложении №5 к порядку приказа ФНС от 10.10.2016 № ММВ-7-11/551.

В подразделе 1.1 отражается расчет облагаемой базы по пенсионным взносам и сумм взносов на пенсионное страхование.

По строке 010 в соответствующих графах указывается общее количество застрахованных лиц в системе обязательного пенсионного страхования с начала расчетного периода, за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

По строке 020 в соответствующих графах отражается количество физических лиц, с выплат и иных вознаграждений которым исчислены страховые взносы. По строке 021 в соответствующих графах отражается количество физических лиц из строки 020, выплаты и иные вознаграждения которым превысили предельную величину базы для исчисления страховых взносов по обязательному пенсионному страхованию.

По строке 030 суммы выплат и иных вознаграждений, поименованных в пунктах 1 и 2 статьи 420 НК РФ, нарастающим итогом с начала расчетного периода, за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

Те выплаты, которые объектом обложения не являются в строке 030 не отражаются.

По строке 040 следует отразить:

- выплаты, которые не подпадают под взносы на обязательное пенсионное страхование;

- расходы, которые исполнитель подтвердил документально по договорам авторского заказа.

Базу для расчета пенсионных взносов следует отразить в строку 050. А по строке 051 — базу для расчета страховых взносов в размерах, которые превышают для каждого застрахованного лица предельную величину базы.

По строке 060 следует указать исчисленные пенсионные взносы, в том числе:

- по строке 061 — с базы, которая не превышает предельную величину;

- по строке 062 — с базы, которая превышает предельную величину.

В подразделе 1.2 отражают расчет облагаемой базы и сумм взносов на медицинское страхование.

По строкам 010–060 производится расчет сумм страховых взносов на обязательное медицинское страхование, исходя из сумм выплат и иных вознаграждений, производимых в пользу физических лиц, являющихся застрахованными лицами в системе обязательного медицинского страхования.

По строке 010 указывается общее количество застрахованных лиц на обязательное медицинское страхование с начала расчетного периода, за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

По строке 020 отражается количество физических лиц, с выплат и иных вознаграждений которым исчислены страховые взносы в соответствии с тарифом страховых взносов.

По строке 030 следует отразить суммы выплат и иных вознаграждений, поименованных в пунктах 1 и 2 статьи 420 НК РФ, нарастающим итогом с начала расчетного периода, за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

По строке 040 отражаются суммы выплат и иных вознаграждений, не подлежащие обложению страховыми взносами на обязательное медицинское страхование в соответствии со статьей 422 НК РФ.

По строке 050 отражается база для исчисления страховых взносов на обязательное медицинское страхование.

По строке 060 отражаются суммы исчисленных страховых взносов на обязательное медицинское страхование с начала расчетного периода, за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

Подраздел 1.3 состоит из следующих подразделов:

- подраздел 1.3.1 «Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в пунктах 1 и 2 статьи 428 Налогового кодекса Российской Федерации»;

- подраздел 1.3.2 «Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в пункте 3 статьи 428 Налогового кодекса Российской Федерации».

Порядок заполнения указанных подразделов регламентируется пунктами 9.1–9.19 Порядка, утвержденного приказом ФНС от 10.10.2016 № ММВ-7-11/551.

Подраздел 1.4 предназначен для расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности.

Заполняем Приложения №2 к разделу 1 «Расчет суммы страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством» расчета по страховым взносам за полугодие (2 квартал) 2018 года

При заполнении приложения в поле 001 следует указать признак выплат страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством. Здесь предусмотрены такие коды:

- «1» — прямые выплаты страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством территориальным органом Фонда социального страхования застрахованному лицу;

- «2» — зачетная система выплат страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством территориальным органом Фонда социального страхования плательщику.

По строке 010 приложения №2 следует указать общее количество застрахованных сотрудников. По строке 020 указываются выплаты в пользу сотрудников. По строке 030 приложения №2 следует отразить суммы выплат и иных вознаграждений, не подлежащие обложению страховыми взносами на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в соответствии со статьей 422 НК РФ, а также суммы фактически произведенных и документально подтвержденных расходов, связанных с извлечением доходов, полученных по договору авторского заказа, договору об отчуждении исключительного права на произведения науки, литературы, искусства, издательскому лицензионному договору, лицензионному договору о предоставлении права использования произведения науки, литературы, искусства или суммы расходов, которые не могут быть подтверждены документально и принимаемые к вычету в размерах, установленных пунктом 9 статьи 421 НК РФ нарастающим итогом с начала расчетного периода.

По строке 040 следует указать суммы выплат и иных вознаграждений в пользу физлиц. Здесь отражаются облагаемые выплаты, которые превышают лимит на очередной год (в 2018 году это выплаты сверх 815 000 руб. в отношении каждого человека).

По строке 050 приложения №2 отражается база для исчисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

По строке 051 приложения №2 отражается база для исчисления страховых взносов в отношении сумм выплат и иных вознаграждений, производимых аптечными организациями и индивидуальными предпринимателями, имеющими лицензию на фармацевтическую деятельность, и применяющие ЕНВД.

По строке 052 приложения №2 отражается база для исчисления страховых взносов в отношении сумм выплат и иных вознаграждений, производимых плательщиками страховых взносов членам экипажей судов, зарегистрированных в Российском международном реестре судов.

По строке 053 приложения №2 отражается база для исчисления страховых взносов в отношении сумм выплат и иных вознаграждений, производимых физическим лицам индивидуальными предпринимателями, применяющими патентную систему налогообложения.

По строке 054 приложения №2 отражается база для исчисления страховых взносов в отношении сумм выплат и иных вознаграждений, начисленных в пользу иностранных граждан и лиц без гражданства, временно пребывающих в Российской Федерации (кроме лиц, являющихся гражданами государств — членов Евразийского экономического союза).

По строке 060 приложения №2 отражаются суммы исчисленных страховых взносов.

По строке 070 приложения №2 отражаются суммы понесенных расходов плательщика на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством с начала расчетного периода.

По строке 080 приложения №2 отражаются суммы возмещенных территориальными органами ФСС расходов плательщика на выплату страхового обеспечения с начала расчетного периода.

По строке 090 приложения №2 отражается итоговый результат (к уплате или к возмещению, возврату). Если результат отрицательный, то есть расходы превысили сумму страховых взносов, то укажите код с признаком «2». Показатель отражайте без знака минус.

Приложение №3 к разделу 1 Расчета «Расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и расходы, осуществляемые в соответствии с законодательством Российской Федерации»

В приложении №3 отражаются расходы, понесенные плательщиком страховых взносов на цели обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством.

По строкам 010–090 отражаются количество случаев, когда были выплачены средства. А также количество оплаченных дней и суммы расходов.

По строке 100 следует отразит общую сумму расходов на социальное страхование по всем видам выплат.

Приложение №4 к разделу 1 Расчета «Выплаты, произведенные за счет средств, финансируемых из федерального бюджета»

В приложении №4 отражаются расходы, понесенные плательщиком на цели обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством в размере сверх установленного законодательством Российской Федерации об обязательном социальном страховании, финансируемом за счет средств федерального бюджета:

- по строкам 010–060 — выплаты гражданам, пострадавшим вследствие катастрофы на Чернобыльской АЭС;

- по строкам 070–120 — выплаты гражданам, пострадавшим вследствие аварии на производственном объединении «Маяк»;

- по строкам 130–140 — гражданам, пострадавшим вследствие ядерных испытаний на Семипалатинском полигоне;

- по строкам 150–200 — выплаты гражданам, перенесшим лучевую болезнь или ставшим инвалидами вследствие радиационных аварий, кроме Чернобыльской АЭС;

- по строкам 210–230 — сведения о пособиях, связанных с зачетом в страховой стаж застрахованного лица периодов службы, в течение которых гражданин не подлежал обязательному социальному страхованию.

В строках 240–310 приложения №4 отражаются итоговые сведения о понесенных расходах плательщиком на цели обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством в размере сверх установленного законодательством Российской Федерации об обязательном социальном страховании, финансируемом за счет средств федерального бюджета.

Приложение №5 к разделу 1 расчета «Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 3 пункта 1 статьи 427 НК РФ»

Приложение №5 заполняется организациями, осуществляющими деятельность в области информационных технологий (за исключением организаций, заключивших с органами управления особыми экономическими зонами соглашения об осуществлении технико-внедренческой деятельности и производящих выплаты физическим лицам, работающим в технико-внедренческой особой экономической зоне или промышленно-производственной особой экономической зоне) и применяющими тарифы страховых взносов, установленные подпунктом 1 пункта 2 статьи 427 НК РФ.

По строке 010 приложения №5 следует указать среднесписочную численность сотрудников за расчетный (отчетный) период по графе 3 (средняя численность работников по итогам 9 месяцев, предшествующих текущему расчетному периоду — по графе 2), определяемая в порядке, установленном федеральным органом исполнительной власти в области статистики.

По строке 020 приложения №5 по графам 2 и 3 отражается общая сумма доходов, определяемая в соответствии со статьей 248 Налогового кодекса РФ по итогам 9 месяцев, предшествующих текущему расчетному периоду и по итогам текущего расчетного (отчетного) периода соответственно.

По строке 030 отражаются доходы от деятельности в сфере информационных технологий.

По строке 040 отражается доля доходов от деятельности в сфере информационных технологий в общей сумме доходов.

По строке 050 указываются дата и номер записи в реестре аккредитованных организаций, осуществляющих деятельность в области информационных технологий на основе полученной выписки из указанного реестра, направляемой уполномоченным федеральным органом исполнительной власти в соответствии

Приложение №6 к разделу 1 расчета «Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 5 пункта 1 статьи 427 НК РФ».

Приложение №6

Приложение №6 заполняется организациями и коммерсантами, применяющими УСН, а также совмещающими применение системы налогообложения в ЕНВД и УСН, а также индивидуальными предпринимателями, совмещающими применение ПСН и УСН, основной вид экономической деятельности, классифицируемый в соответствии с ОКВЭД, поименован в подпункте 5 пункта 1 статьи 427 НК РФ и применяющими тарифы страховых взносов, установленные подпунктом 3 пункта 2 статьи 427 НК РФ.

По строке 060 следует указать общую сумму доходов по упрощенке, а по строке 070 — только доходы от основного вида деятельности по упрощенке нарастающим итогом с начала года.

По строке 080 рассчитайте долю доходов от основного вида деятельности по УСН.

Приложение №7 к разделу 1 расчета «Расчет соответствия условий на право применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 7 пункта 1 статьи 427 НК РФ»

Приложение 7 заполняют некоммерческие организации на УСН, которые ведут деятельность в области социального обслуживания населения, научных исследований и разработок, образования, здравоохранения, культуры, искусства и массового спорта.

По строке 010 отражается общая сумма доходов.

По строке 020 отражается сумма доходов в виде целевых поступлений на содержание некоммерческих организаций и ведение ими уставной деятельности.

По строке 030 отражается сумма доходов в виде грантов.

По строке 040 отражается сумма доходов от осуществления деятельности.

По строке 050 отражается доля доходов, рассчитанная в соответствии с пунктом 16.7 Порядка, утвержденного приказом ФНС от 10.10.2016 № ММВ-7-11/551.

Приложение № 8 к разделу 1 расчета «Сведения, необходимые для применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 9 пункта 1 статьи 427 НК РФ»

Приложение 8 заполняют бизнесмены на ПСН. Здесь не должны быть предприниматели на патенте, которые занимаются особыми видами деятельности:

- сдача в аренду недвижимости;

- розничная торговля через торговые залы или торговые места;

- услуги общественного питания.

В строке 020 следует указать номер патента, в строке 030 — код вида предпринимательской деятельности из заявления на выдачу патента.

В строках 040 и 050 отразите дату начала и окончания действия патента.

В строке 060 следует отразить суммы выплат сотрудникам с начала расчетного периода.

При наличии нескольких заполненных листов приложения 8 строка 010 заполняется только на первом из них.

Приложение 9 к разделу 1 отражает данные о выплатах иностранцам, временно пребывающих в России. Здесь не следует указывать сведения:

- об высококвалифицированных специалистах;

- о гражданах государств ЕАЭС.

Приложение 10 к разделу 1 заполняется, если были выплаты доходов студентам, которые работали в студотрядах.

Приложения №9 и 10 заполняются в соответствии с пунктами 18.1-19.13 Порядка, утвержденного приказом ФНС от 10.10.2016 № ММВ-7-11/551.

Раздел 2 расчета «Сводные данные об обязательствах плательщиков страховых взносов — глав крестьянских (фермерских) хозяйств (КФХ)»

Данный раздел заполняется по данным о взносах к уплате в бюджет глав КФХ.

Здесь по строке 010 отражают код ОКТМО.

По строкам 020 и 030 следует указать КБК по взносам на пенсионное страхование и сумму пенсионных взносов к уплате. По строкам 040 и 050 — КБК по медицинским взносам и сумму взносов к уплате.

Приложение №1 к разделу 2 расчета «Расчет суммы страховых взносов, подлежащих уплате за главу и членов крестьянского (фермерского) хозяйства»

В приложении 1 указываются сведения на каждого члена КФХ. Для этого предназначены строки 010–060. Здесь указывается ФИО, ИНН, СНИЛС, год рождения.

По строке 070 отражают дату вступления (в расчетном периоде) в члены КФХ в соответствии с заявлением. А по строке 080 — дату выхода (в расчетном периоде) из состава КФХ в соответствии с заявлением.

В строке 090 следует указать сумму взносов к уплате в бюджет за каждого члена КФХ.

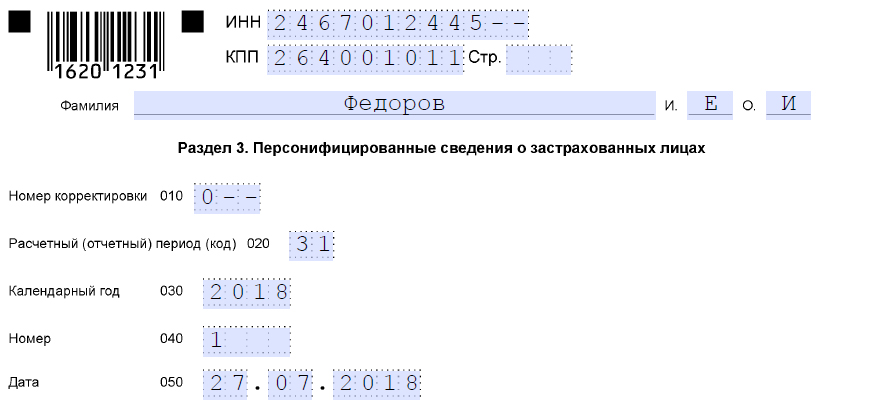

Раздел 3 расчета «Персонифицированные сведения о застрахованных лицах»

Раздел 3 расчета заполняется плательщиками на всех застрахованных лиц за последние три месяца расчетного (отчетного) периода, в том числе в пользу которых в отчетном периоде начислены выплаты и иные вознаграждения в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг, по договорам авторского заказа, в пользу авторов произведений по договорам об отчуждении исключительного права на произведения науки, литературы, искусства и пр.

По строке 010 указывается номер корректировки. Так, первичные сведения указываются с кодом «0--». Уточненные по номеру корректировки «1--», «2--» и т. д.

В поле 020 следует отразить код расчетного (отчетного) периода. В нашем случае это код «31» — за полугодие.

В строке с кодом 030 укажите год, за расчетный (отчетный) период которого представляются сведения. В поле 040 отразите порядковый номер сведений. А в поле 050 — дату сдачи сведений.

Пример/образец заполнения раздела 3

расчета по страховым взносам за полугодие (2 квартал) 2018 года(фрагмент)

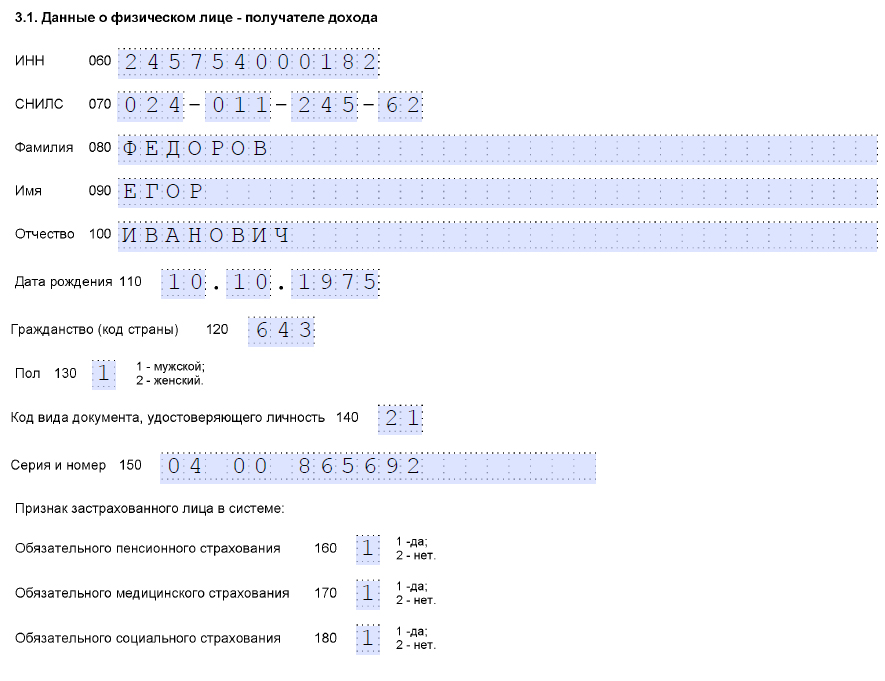

В подразделе 3.1 раздела 3 расчета указываются персональные данные сотрудника, которому выплачивали доход:

- В строке 060 указывается ИНН физического лица.

- В строке 070 указывается СНИЛС застрахованного лица в системе обязательного пенсионного страхования.

- В строке 080–100 указывается полностью ФИО физического лица в соответствии с документом, удостоверяющим личность.

- В строке 110 указывается дата рождения физического лица в соответствии с документом, удостоверяющим его личность.

- В строке 120 указывается числовой код страны, гражданином которой является физическое лицо. Код страны указывается согласно ОКСМ.

- В строке 130 указывается цифровой код пола физического лица в соответствии с Общероссийским классификатором информации о населении (ОК 018-2014) согласно документу, удостоверяющему личность:

- «1» — мужской;

- «2» — женский.

- В строке 140 указывается код вида документа, удостоверяющего личность физического лица, в соответствии приложением №6 к Порядку.

- В строке 150 указываются реквизиты документа, удостоверяющего личность физического лица (серия и номер документа). Знак «№»не проставляется, серия и номер документа отделяются знаком « » («пробел»).

- В строках 160–180 указывается признак застрахованного лица в системе обязательного пенсионного, медицинского и социального страхования соответственно:

- «1» — является застрахованным лицом;

- «2» — не является застрахованным лицом.

Пример заполнения подраздела 3.1 Раздела 3 (фрагмент) расчета по страховым взносам за полугодие (2 квартал) 2018 года

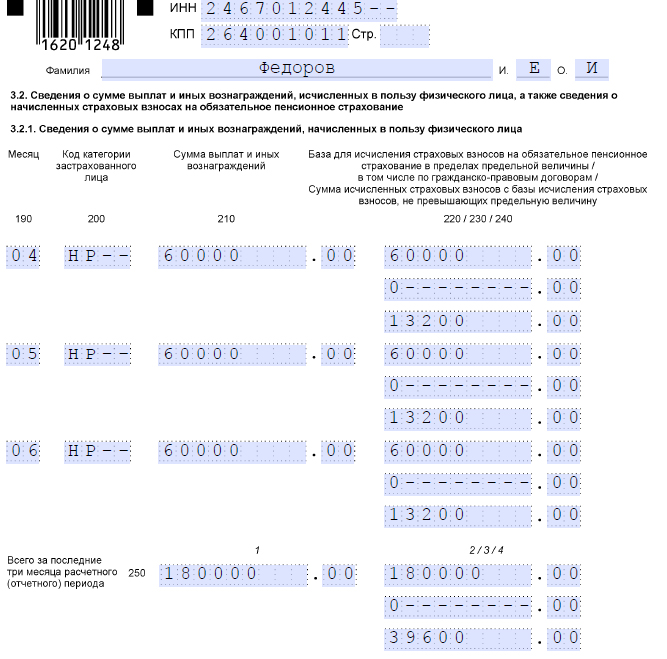

В подразделе 3.2 указываются сведения о суммах выплат и иных вознаграждений, начисленных плательщиками страховых взносов в пользу физического лица, а также сведения о начисленных страховых взносах на обязательное пенсионное страхование.

При заполнении подраздела 3.2 при начислении плательщиком страховых взносов выплат и иных вознаграждений физическому лицу, облагаемых страховыми взносами по разным тарифам, заполняется необходимое количество строк расчета.

В графах 190 укажите порядковый номер месяца в календарном году («01», «02», «03», «04», «05» и т. д.) за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

В графах 200 следует отразить код категории застрахованного лица согласно приложению №8 Порядку.

В графах 210 отражают сумму выплат в пользу сотрудника за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

В графах 220 следует указать базу для расчета пенсионных взносов, не превышающую предельную величину. Если были выплаты по ГПД заполоняйте графы 230. В графах 240 отразите сумму страховых взносов.

В строке 250 следует отразить общую сумму выплат в пользу сотрудника, не превышающую предельную величину.

Пример заполнения подраздела 3.2 раздела 3 (фрагмент) расчета по страховым взносам за полугодие (2 квартал) 2018 года

В подразделе 3.2.2 указываются выплаты, с которых начисляются пенсионные взносы по дополнительным тарифам.

Информация для тех, кто допустил ошибки в расчете по страховым взносам

Вообще на расчет по страховым взносам распространяются общие правила Налогового кодекса РФ о необходимости сдачи уточненных данных. Эти нормы установлены статьей 81 НК РФ.

Так, если из-за ошибки страхователь не занизил взносы к уплате, то сдавать уточненный расчет нормы НК РФ не обязывают.

Если ошибка связана с занижением взносов, то страхователь обязан сдать уточненный расчет. Предварительно необходимо рассчитать и уплатить сумму недоимки и пени.

Если обнаружены ошибки в разделе по персонифицированным данным (раздел 3), то порядок их исправления следующий.

Если ошибка связана с неправильным указанием персональных данных, то в соответствующих строках подраздела 3.1 расчета укажите персональные данные из первоначального расчета. А по строкам 190–300 подраздела 3.2 указываются нули. При этом по этим же работникам следует заполнить подраздел 3.1 с правильными персональными данными и строками 190–300 подраздела 3.2 расчета.

Если в первоначальном расчете не были указаны какие-то сотрудники, то в уточненный включите раздел 3 со сведениями об этих работниках. При этом корректируются и данные раздела 1.

Если необходимо по отдельным сотрудникам изменить показатели из подраздела 3.2 расчета, в уточненный расчет включите раздел 3 со сведениями о них с корректными показателями в подразделе 3.2 расчета.

Ответственность на несвоевременную сдачу расчета по страховым взносам за полугодие (2 квартал) 2018 года

За несвоевременную сдачу ЕРСВ контролеры могут оштрафовать страхователя. Размер штрафа составляет 5 процентов от взносов, которые надо уплатить (доплатить) на основании данного расчета. При расчете штрафа из этой суммы вычитаются взносы, которые были перечислены в срок.

Штраф исчисляется за каждый месяц просрочки, включая день подачи расчета.

При этом общая величина штрафа не может быть больше 30 процентов от суммы не уплаченных в срок взносов и меньше 1000 руб.

Кстати, в ЕРСВ три вида взносов: пенсионные, социальные и медицинские. Поэтому штраф уплачивается пропорционально каждому взносу на три отдельных КБК.

Напомним, что для безошибочной подготовки и своевременной сдачи расчета по страховым взносам вы можете воспользоваться онлайн-сервисом «Мое дело». Сервис автоматически производит все расчеты, формирует отчетность, проверяет ее и отправляет в электронном виде. Получить бесплатный доступ к сервису вы можете прямо сейчас по ссылке.

Скопировать ссылку

Скопировать ссылку