Не можете определиться с налоговым режимом? Подобрать выгодную систему для вашего бизнеса и уменьшить расходы помогут бесплатно специалисты сервиса «Моё дело».

Какие системы налогообложения существуют

Существует несколько систем налогообложения для предпринимателей. Далее рассмотрим каждую подробнее и покажем на примерах способы расчета налоговых отчислений в бюджет.

УСН

УСН — упрощенная система налогообложения, один из самых популярных специальных режимов в России, обеспечивающий низкие размеры налогов. Бывает двух видов:

- 1-6% (в зависимости от региона) со всех получаемых доходов;

- 5-15% (в зависимости от региона) с прибыли («Доходы минус расходы»).

Плательщики УСН раз в год сдают только декларацию. Кроме того, ИП не нужно вести бухгалтерский учет. Но это рекомендуется делать для отслеживания движения денежных средств.

ИП и ООО на «упрощенке» не имеют права оказывать банковские и страховые услуги, организовывать инвестиционные фонды, проводить азартные игры и так далее (полный перечень запрещенных деятельностей на УСН указан тут).

Для пользователей УСН есть и другие требования:

- стоимость оборудования, транспорта и другой техники, используемой в производстве продукции или при оказании услуг, не должна превышать 150 миллионов рублей;

- количество нанятых работников — не более 100 человек;

- доля в других компаниях не может превышать 25%;

- доходы по итогам предыдущего года не должны быть больше 150 миллионов рублей (или 112,5 млн рублей за 9 месяцев прошлого года, если ООО планирует перейти на УСН).

Если вы нарушите одно из указанных требований или займетесь запрещенным для «упрощенки» бизнесом, то потеряете право использовать УСН — придется переходить на общую систему налогообложения.

Преимущества:

- низкие налоги по сравнению с общей системой налогообложения;

- необязательно ведение бухгалтерского учета (только для ИП), отчетность сводится к подготовке декларации раз в год и заполнению книги учета доходов и расходов (КУДиР).

Недостатки:

- ООО и ИП на ОСНО часто отказываются от работы с контрагентами, применяющими УСН, потому что им нужен «входящий» НДС для снижения суммы уплачиваемого налога;

- даже если по итогам года у вас будут убытки, потребуется заплатить в бюджет 1% от суммы всех доходов.

«Упрощенка» подойдет предпринимателям и организациям, которые хотят платить меньше налогов.

Пример расчета налога по УСН

Давайте на конкретных примерах посмотрим расчет налога на «упрощенке». «Доходы» с 6-процентной ставкой подходят предпринимателям с минимальными расходами. Допустим, ИП Пирогов В.С. настраивает контекстную рекламу для бизнеса. За год он заработал 950 000 рублей, а потратил всего — 30 тысяч рублей.

ИП Пирогов может снизить сумму налога на уплаченные страховые взносы за себя — 40 874 рубля. Дополнительно в ПФР придется перечислить 1% от суммы доходов свыше 300 тысяч: (950 000 – 300 000) × 1% = 6 500.

Тогда в бюджет ИП заплатит:

(950 000 × 6%) – 40 874 – 6 500 = 9 626 рублей.

«Доходы минус расходы» с 15-процентной ставкой подходят предпринимателям, у которых расходы на осуществление деятельности составляют 60% и более от получаемых доходов.

Допустим, предприниматель Сидоров Игорь Сергеевич перепродает стройматериалы. За год он заработал 8 000 000 рублей, а на закупку товаров потратил 6 000 000. Еще он заплатил взносы за себя (40 874 рублей) и 1% от суммы доходов свыше 300 тысяч: (8 000 000 – 300 000) × 1% = 77 000 — все это учитывается в расходах.

Тогда в бюджет предприниматель заплатит:

(8 000 000 – 6 000 000 – 40 874 – 77 000) × 15% = 282 318,9 рубля.

НПД

Экспериментальный режим, запущенный в 2019 году. С 1 июля 2020 года распространен на все регионы России.

Воспользоваться налогом на профессиональный доход, чтобы выйти из «тени», могут все предприниматели с 16 лет, оказывающие услуги или производящие товары в одиночку.

Важно! Если вы выберите этот налоговый режим, то не сможете производить подакцизные товары, добывать полезные ископаемые, заниматься перепродажей чужой продукции и так далее (полный список ограничений смотрите здесь).

НПД выбирают из-за низких процентных ставок. Предприниматели платят 4% с доходов, полученных от физических лиц, и 6% — с доходов от юрлиц.

Кстати, если бизнес будет развиваться и годовой доход превысит 2,4 миллиона рублей или для расширения деятельности придется нанимать сотрудников, вы лишитесь права применять налог на профессиональный доход. В этом случае оптимальный вариант — переход на «упрощенку».

Преимущества:

- регистрация и дальнейшее взаимодействие с ФНС проходит через мобильное приложение «Мой налог»;

- низкие процентные ставки;

- отчетность формируется и подается через мобильное приложение, никакие декларации готовить не нужно;

- чеки для клиентов делаются через программу, поэтому можно обойтись без покупки кассового аппарата.

Недостатки:

- нельзя нанимать работников (в таком случае придется переходить на другой налоговый режим);

- запрещено зарабатывать больше 2,4 миллиона рублей в год;

- самозанятые не платят страховые взносы, что негативно сказывается на размере будущей пенсии (но их при желании можно уплачивать самостоятельно).

Налог на профессиональный доход подходит няням, репетиторам, фрилансерам и другим специалистам, работающим в одиночку.

Пример расчета налога для самозанятых

Рассмотрим расчет НПД на конкретном примере. Допустим, Крипко Игорь Валентинович — копирайтер. Он работает как с юридическими, так и с физическими лицами. За год он заработал 870 тысяч рублей (690 000 — доход от юрлиц, 180 000 — от физлиц).

Рассчитаем сумму налога по актуальным процентным ставкам:

(690 000 × 6%) + (180 000 × 4%) = 41 400 + 7 200 = 48 600 рублей.

ОСНО

ОСНО — общая система налогообложения, на учет по которой встают все ИП и ООО автоматически после регистрации, если не подают уведомление о переходе на спецрежим. На ней уплачивают все виды налогов: НДС, налог на прибыль и на имущество.

В отличие от специальных режимов, предприниматели и организации на ОСНО могут вести любой бизнес, не ограничены в количестве сотрудников и выручке. Но приходится платить много налогов, которые часто непосильны малому бизнесу.

Чтобы после регистрации не остаться на ОСНО, вместе с основным пакетом документов или в течение 30 дней после получения статуса ИП подайте уведомление о переходе на УСН.

Если вы решили работать на «патенте», то должны подать соответствующее заявление в ИФНС по месту регистрации не позднее 10 дней до открытия бизнеса. Это можно сделать только после прохождения процедуры оформления статуса ИП.

Патент могут приобретать только ИП, организации (ООО) на этом режиме работать не имеют права.

Преимущества:

- нет ограничений по размеру выручки и количеству сотрудников;

- разрешено заниматься любым бизнесом;

- если ИП или ООО понесли убыток, то они освобождаются от уплаты налогов;

- организациям разрешено учитывать убытки прошлого периода в следующем году при расчете суммы налога.

Недостатки:

- много отчетности и обязательное ведение бухгалтерского учета для ООО (для этого необходим найм профессионального бухгалтера, что приведет к дополнительным расходам);

- высокая налоговая нагрузка.

ОСНО подходит бизнесу, ориентирующемуся на сотрудничество с крупными компаниями.

Пример расчета налогов на ОСНО

Организации и предприниматели, работающие на общей системе налогообложения, уплачивают НДС и налог на прибыль (для ООО)/НДФЛ (для ИП). Для удобства расчетов все данные сведем в одну таблицу.

Рассмотрим на конкретном примере ООО «Гайка» — магазина, занимающегося продажей автозапчастей. В штате работают два продавца, бухгалтер, кладовщик и охранник. Все данные и расчеты приведены в таблице ниже:

| Статья | Сумма |

| Доходы | |

| Доход от реализации товаров без НДС | 9 900 000 |

| — «Начисленный» НДС на доход от реализации товаров | 1 980 000 |

| Расходы | |

| Закупка товаров без НДС | 5 300 000 |

| — «Входящий» НДС на закупку товаров (20%) | 1 060 000 |

| Фонд оплаты труда (ФОТ) | 1 440 000 |

| Страховые взносы (для примера взяли общую ставку 30%: 1 440 000 × 30%) | 432 000 |

| Аренда помещения для магазина без НДС | 720 000 |

| — «Входящий» НДС по аренде помещения | 144 000 |

| Обслуживание торгового оборудования без НДС | 60 000 |

| — «Входящий» НДС за обслуживание торгового оборудования | 12 000 |

| Клининговые услуги помещения магазина без НДС | 120 000 |

| — «Входящий» НДС за услуги по клинингу | 24 000 |

| Итоги | |

|

Прибыль до налогообложения = Доходы без НДС – Расходы без НДС = Доход от реализации товаров без НДС – (Закупка товаров + Фонд оплаты труда + Страховые взносы + Аренда помещения для магазина + Обслуживание торгового оборудования + Клининговые услуги помещения магазина) = 9 900 000 – (5 300 000 + 1 440 000 + 432 000 + 720 000 + 60 000 + 120 000) |

1 828 000 |

|

НДС к уплате = Начисленный НДС – Входящий НДС = 1 980 000 – 1 060 000 – 144 000 – 12 000 – 24 000 |

740 000 |

|

Налог на прибыль (20%) = Прибыль до налогообложения × 20% = 1 828 000 × 20% |

365 600 |

|

Чистая прибыль = Прибыль до налогообложения – Налог на прибыль = 1 828 000 – 365 600 |

1 462 400 |

По итогам года ООО «Гайка» перечислит в бюджет 1 105 600 рублей: 740 000 — НДС и 365 600 — налог на прибыль. Чистая прибыль компании составит 1 462 400 рублей.

Важно! Если бы в рассматриваемом примере мы взяли ИП, то считали бы не налог на прибыль (20%), а НДФЛ (13%).

ЕНВД

Единый налог на вмененный доход — специальный режим, на котором сумма платежа в бюджет не зависит от фактически полученного дохода или прибыли.

Важно! ЕНВД перестанет действовать с 1 января 2021 года. К этому времени все предприниматели должны перейти на другой спецрежим. В противном случае ФНС автоматически переведет их на учет по ОСНО.

Размер налога, если вы решите встать на учет по ЕНВД, зависит от базовой доходности и специальных коэффициентов, установленных на законодательном уровне в каждом регионе РФ. Сумму платежа в бюджет считайте по формуле:

ЕНВД = (Базовая доходность × Физический показатель × К1 × К2 × 15%) × 12 месяцев.

За счет того, что при расчете дохода не учитывается величина реально полученного дохода или прибыли, ЕНВД обеспечивает ИП и ООО минимальную налоговую нагрузку. Поэтому спецрежим пользуется высокой популярностью.

Есть ряд критериев, которым должны соответствовать плательщики «вмененки»:

- официально трудоустроено не более 100 человек;

- доля участия в других организациях не превышает 25%;

- остаточная стоимость оборудования, транспорта и другой техники, используемой в производстве товаров или оказании услуг, не превышает 150 миллионов рублей.

Если ваш бизнес не будет соответствовать хотя бы одному требованию, вы лишитесь права на применение ЕНВД и будете вынуждены перейти на другой спецрежим или ОСНО.

На «вмененке» разрешено заниматься не всеми видами бизнеса. Часто ИП и ООО совмещают ЕНВД с другими налоговыми режимами.

Преимущества:

- простой налоговый учет, с которым предпринимателю под силу справиться самостоятельно (экономия на бухгалтере);

- минимальная налоговая нагрузка, не зависящая от выручки или прибыли;

- ИП и ООО разрешено снижать сумму налога на уплаченные страховые взносы за сотрудников, но не более, чем на 50% от суммы. Если у предпринимателя нет официально трудоустроенных работников, он имеет право снизить сумму налога на страховые взносы, уплаченные за самого себя, вплоть до 0;

- допускается совмещение с другими налоговыми режимами;

Недостатки:

- много ограничений, за нарушение которых ИП или ООО лишаются права использовать ЕНВД.

Единый налог на вмененный доход подойдет малому бизнесу для снижения налоговой нагрузки по некоторым видам деятельности.

Пример расчета ЕНВД

Посчитаем размер налога за год для ИП Паркова Ильи Алексеевича, который планирует открытие автомобильной мойки в Екатеринбурге. Чтобы рассчитать сумму, мы должны знать базовую доходность (устанавливается правительством), физический показатель (в нашем случае — количество работников), К1 и К2 (тоже устанавливаются на законодательном уровне).

Месячная базовая доходность для оказания услуг по мойке транспортных средств — 12 000. Илья Алексеевич планирует нанять 4 работников, тогда физический показатель — 5 (включая его самого). К1 в 2020 году — 2,009, а К2 для выбранной деятельности в Свердловской области — 0,65 (уточнить К2 в своем регионе по выбранной деятельности можно в местной ИФНС).

Все данные есть, осталось подставить в формулу и рассчитать годовую сумму налога:

(12 000 × 5 × 2,009 × 0,65 × 15%) × 12 = 141 031,8 рубля.

ИП Парков И.А. может снизить сумму налога на страховые взносы, уплачиваемые за сотрудников (но не более, чем на 50%). Допустим, заработная плата каждого — 20 000 рублей в месяц или 240 тысяч в год. Тогда общий размер фонда оплаты труда — 960 000 рублей (годовую заработную плату сотрудника умножили на 4 — количество работников).

Сумма страховых взносов = 960 000 (ФОТ) × 30% (ставка по страховым взносам) = 288 000 рублей.

Таким образом, Илья Алексеевич может уменьшить сумму налога по ЕНВД в два раза — со 141 031,8 до 70 515,9 рубля.

Патент

Патентная система налогообложения — специальный налоговый режим, на котором предприниматели покупают у ФНС разрешение на ведение того или иного вида бизнеса.

Важно! «Патент» нельзя применять юридическим лицам.

Система применима для парикмахерских и косметических услуг, ремонта, чистки, окраски и пошива обуви, изготовления и ремонта металлической галантереи и тому подобного. Полный список разрешенных видов деятельности описан здесь.

Один патент = одно направление деятельности. Если вы хотите шить обувь и ремонтировать металлическую галантерею, придется покупать два разрешения.

Налог = стоимость патента. Других выплат в зависимости от выручки или прибыли нет. Рассчитать стоимость патента можно в сервисе Федеральной налоговой службы.

Вы можете стать плательщиком ПСН, если у вас трудоустроено не больше 15 сотрудников, а выручка за предыдущий год не превысила 60 миллионов рублей.

Преимущества:

- минимальная налоговая нагрузка, не зависящая от размера выручки или прибыли;

- разрешено покупать патент на срок от 1 до 12 месяцев в пределах одного года (актуально для сезонного бизнеса);

- отчетность — Книга учета доходов и расходов (КУДиР), никакие декларации по итогам года на патенте не сдают;

- ПСН разрешено применять для многих видов деятельности (в отличие от НПД).

Недостатки:

- юридическим лицам нельзя применять патентную систему налогообложения;

- для каждого вида деятельности покупается отдельный патент.

ПСН — оптимальный вариант для начинающих предпринимателей, которые решили попробовать свои силы, например, в сезонном бизнесе. Применение спецрежима позволит сэкономить на налогах и вложить больше денег в дальнейшее развитие дела.

Пример расчет налога на ПСН

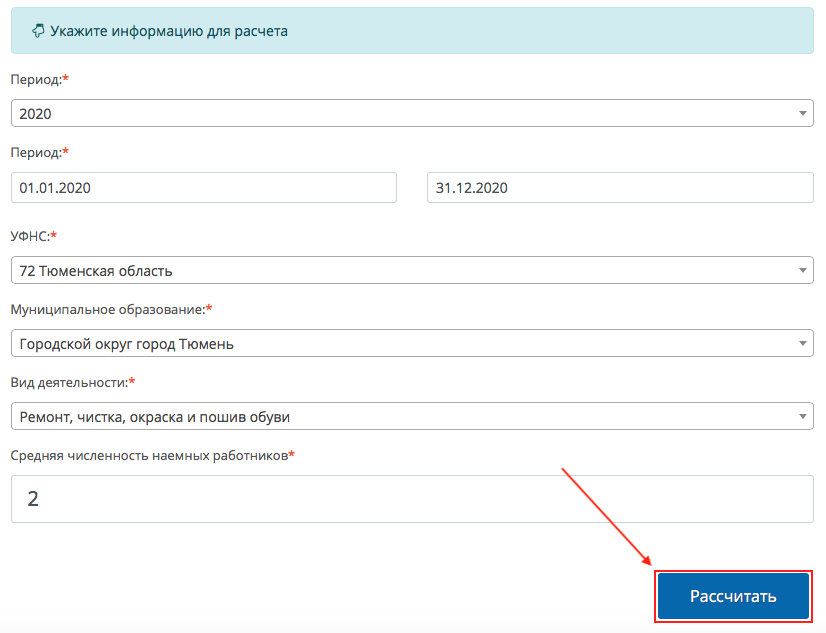

Рассмотрим расчет ежегодного отчисления для ИП Федорова Григория Игоревича. Он решил открыть точку по ремонту обуви и парикмахерскую в Тюмени. Ему придется покупать два патента.

Воспользовавшись сервисом, рассчитаем стоимость патента по первому направлению деятельности. Для ремонта обуви ИП Федоров планирует нанять двух сотрудников. Тогда стоимость патента за 2020 года — 5 250 рублей.

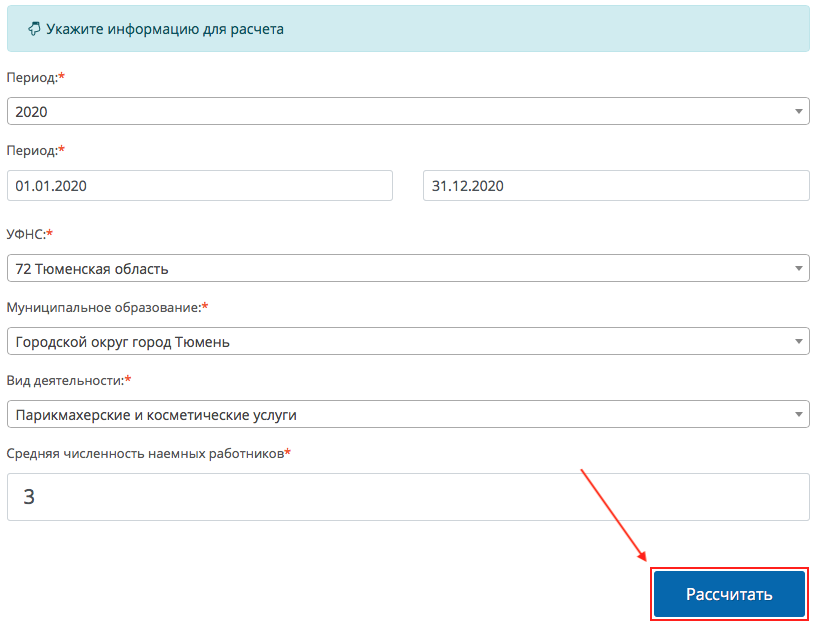

Порядок расчета стоимости патента для парикмахерских услуг аналогичный, только изменится число сотрудников — их будет 3. За 2020 год ИП Федоров Г.И. заплатит 29 220 рублей.

Таким образом, общая сумма налога за год составит 34 470 рублей.

ЕСХН

Единый сельскохозяйственный налог (ЕСХН) — специальный режим для производителей сельхозпродукции, заменяющий налог на прибыль и НДС (если подано уведомление об освобождении от уплаты НДС при соблюдении установленного лимита выручки).

Применять ЕСХН разрешено предпринимателям, у которых 70% доходов приходится на производство и реализацию сельскохозяйственной продукции. Главные преимущества спецрежима — сниженная налоговая нагрузка (по сравнению с ОСНО) и минимальный объем отчетности.

Пример расчета ЕСХН

Налоговая ставка по ЕСХН — 6%. Уплачивается с разницы между доходами и расходами (как на упрощенной системе налогообложения). Посчитаем сумму налога на примере ООО «Овощи Мира». Компания выращивает овощные культуры в Курганской области и продает торговым сетям, точкам общепита и тому подобным.

В 2019 году фирма заработала 5 500 000 рублей, а расходы на выращивание продукции и сбыт составили 4 100 000 (заработная плата рабочих, закуп семян для посева, содержание оборудования и другое).

Сумма налога: (5 500 000 – 4 100 000) × 6% = 1 400 000 × 6% = 84 000 рублей.

Можно ли совмещать налоговые режимы

Предприниматели и организации могут совмещать два или три режима налогообложения. Главное требование налогового кодекса — ИП или ООО должны соответствовать требованиям выбранных систем.

В таблице ниже представлены разрешенные и запрещенные связки:

| Вариант | Разрешено |

| ОСНО + УСН | Нет |

| ОСНО + ЕСХН | Нет |

| ОСНО + ЕНВД + ПСН | Да |

| УСН + ЕНВД | Да |

| УСН + ЕСХН | Нет |

| УСН + ПСН | Да |

| ЕНВД + ЕСХН | Да |

| ЕНВД + ПСН | Да |

| ЕСХН + ПСН | Да |

| УСН + ЕНВД + ПСН | Да |

Важно! Представленные в таблице варианты с патентной системой налогообложения (ПСН) актуальны только для индивидуальных предпринимателей. Юридическим лицам (ООО) запрещено применение патента.

Налоговые режимы совмещают для снижения налоговой нагрузки. Рассмотрим на конкретном примере, как это работает.

ИП Чередниченко Дмитрий Николаевич организовал автосервис в Челябинске. Для оказания услуг по ремонту легковых автомобилей он выбрал упрощенную систему налогообложения «Доходы минус расходы» (15%). На базе автосервиса открыл небольшой магазин (32 квадратных метра) автозапчастей для автомобилей.

Планируемая прибыль (разница между доходами и расходами):

- ремонт автомобилей — 900 000 рублей;

- продажа запчастей — 570 000 рублей.

За основное направление деятельности Чередниченко Д.Н. по итогам года должен заплатить 135 тысяч рублей, а за дополнительное — 85 500. Для снижения налоговой нагрузки предприниматель решил купить патент на продажу автозапчастей.

В сервисе ФНС рассчитал стоимость патента — 27 456 рублей. Применение ПСН к продаже автозапчастей позволит Чередниченко ежегодно экономить на налогах 58 044 рубля.

Совмещение рационально в случаях, когда возможно сокращение отчислений в бюджет. Причем сэкономленные средства должны компенсировать временные и трудовые затраты на смену режима и подготовку дополнительной отчетности.

Опытные предприниматели на стадии планирования нового бизнеса учитывают разницу налоговых ставок в разных регионах. Например, часто встречаются ситуации, когда в регионе «А» патент стоит 25 000 рублей, а в соседнем регионе «Б» на ту же деятельность — 45 000. В таких случаях задумываются об организации нового дела в регионе с меньшей налоговой нагрузкой.

Как выбрать подходящую систему налогообложения для ИП и ООО

Систему налогообложения для ИП и ООО выбирают на начальных этапах планирования бизнеса. Учитывают ряд факторов, рассчитывают возможную налоговую нагрузку и определяют оптимальный вариант.

- Организационно-правовая форма. Индивидуальные предприниматели могут работать на любом спецрежиме. Юридическим лицам доступны все, кроме патентной системы налогообложения.

- Планируемый вид деятельности. На ОСНО разрешено заниматься любым бизнесом. Для УСН, ЕНВД и ПСН есть ограничения.

- Количество работников. На специальных режимах существуют ограничения по количеству работников. Например, если бизнес предусматривает найм 25 сотрудников, на «патенте» работать не получится (так как ограничение — 15 человек).

- Плановые показатели доходности. Выручка пользователей УСН не может превышать 150 миллионов рублей в год, а ПСН — 60. В бизнес-планах указывают планируемую выручку от осуществления деятельности. Этот показатель на стадии планирования исключит неподходящие режимы.

- Подтверждение расходов. УСН «Доходы минус расходы» (одна из самых популярных систем в России) предусматривает документальное подтверждение расходов. Если это невозможно или трудноосуществимо, отдают предпочтение другим системам налогообложения.

Заключительный этап выбора — расчет возможной налоговой нагрузки по допустимым режимам. Используют плановые показатели и определяют, какая система для бизнеса выгоднее. Пример сравнения смотрите в этой статье.

В таблице находится сводная информация по всем системам налогообложения, доступным для ИП и ООО в 2020 году:

| Режим | Налоговая нагрузка | Ограничение по количеству сотрудников | Ограничение по выручке | Ограничение по видам деятельности |

| Общая система налогообложения (ОСНО) |

Налог на добавленную стоимость (НДС) — 20%, 10% или 0% Налог на доходы физических лиц (для ИП) — 13% Налог на прибыль (для ООО) — 20% Налог на имущество по кадастровой стоимости — 2% (2,2% для ООО) |

Нет | Нет | Нет |

| Упрощенная система налогообложения (УСН) |

«Доходы» — 1–6% (в зависимости от региона) «Доходы минус расходы» — 5–15% (в зависимости от региона) Налог на имущество по кадастровой стоимости — 2% (2,2% для ООО) |

Не больше 100 человек | Не более 150 миллионов рублей по итогам года или не более 112,5 рубля за 9 месяцев предыдущего отчетного периода, если ООО планирует перейти на УСН | Банковские и страховые услуги, организация инвестиционных фондов, открытие ломбардов и так далее |

| Налог на профессиональный доход (НПД) |

Доходы, полученные от физических лиц — 4% Доходы, полученные от юридических лиц — 6% |

Самозанятые не имеют права нанимать сотрудников | Не более 2,4 миллиона рублей за год | Реализация подакцизных товаров, добыча полезных ископаемых и так далее |

| Патентная система налогообложения (ПСН) |

Стоимость патента в зависимости от выбранной деятельности (рассчитать стоимость патента) Налог на имущество по кадастровой стоимости — 2% |

Не больше 15 человек | Не более 60 миллионов рублей в год | Разрешены все виды деятельности, указанные в статье 346.43 НК РФ |

| Единый налог на вмененный доход (ЕНВД) |

Потенциальный вмененный доход — 15% Налог на имущество по кадастровой стоимости — 2% (2,2% для ООО) |

Не более 100 человек | Нет | Разрешены все виды деятельности, указанные в пункте 2 статьи 346.26 НК РФ |

| Единый сельскохозяйственный налог (ЕСХН) |

ЕСХН — 6% Налог на добавленную стоимость (НДС) — 20%, 10% и 0% (если подано уведомление об освобождении от НДС и доход организации за прошлый год не превысил установленный лимит) Налог на имущество по кадастровой стоимости — 2% (2,2% для ООО) |

Не более 300 человек для рыбохозяйственных предприятий | Нет | Все виды деятельности, разрешенные в пунктах 2 и 2.1 статьи 346.2 НК РФ |

Налогообложение для ИП и ООО зависит от выбранного режима. В России предприниматели могут выбрать одну из шести систем, некоторые из них можно совмещать для сокращения налоговой нагрузки.

Не делайте поспешный выбор, сперва внимательно ознакомьтесь с характеристикой систем, найдите основные различия и рассчитайте возможные налоговые отчисления по каждому режиму. Такой подход позволит снизить расходы бизнеса еще на стадии планирования. Сэкономленные средства сможете потратить на расширение торговых площадей или увеличение производственных мощностей.

Скопировать ссылку

Скопировать ссылку