Отчетность организаций на общей системе налогообложения считается самой объемной по количеству сдаваемых отчетов. Правительство каждый год рассматривает разные способы уменьшения количества отчетов, однако пока их так и не стало меньше. Какие отчеты и в какие сроки должна подать организация на общей системе налогообложения, рассмотрим в статье.

Внимание! Подготовить и сдать любую отчетность ООО на ОСНО вы легко можете с помощью онлайн-сервиса «Моё Дело» — Интернет-бухгалтерия для малого бизнеса. Сервис автоматически формирует отчетность, проверяет ее и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию и фонды, что, несомненно, сэкономит не только время, но и нервы. Получить бесплатный доступ к сервису можно по ссылке.

Отчетность ООО на ОСНО в Налоговую инспекцию в 2018 году

Большую часть отчетов нужно сдать в Налоговую инспекцию. Налогоплательщики должны отчитаться:

1. По налогу на прибыль. Сдается только в электронном виде, если численность сотрудников более 100 человек. Обычно декларация представляется по итогам квартала, но те организации, которые обязаны уплачивать авансовые платежи ежемесячно, декларацию сдают также каждый месяц.

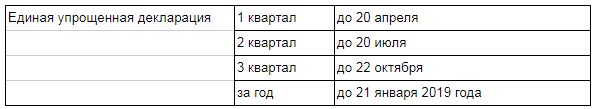

2. По НДС и акцизам. Сдается только в электронном виде. Декларации представляются поквартально. Если по НДС и налогу на прибыль нулевые показатели, то вместо этих двух отчетов налогоплательщик имеет право сдать Единую упрощенную декларацию, которая объединяет отчетность по двум этим налогам. Однако следует учитывать, что операций по расчетному счету не должно быть. Если по расчетному счету уже была проведена хоть одна операция — сдача единой упрощенной декларации будет неправомерной. Сроки сдачи отчетности по единой упрощенной декларации предусмотрены следующие:

Обычно такую форму отчетности сдают только что зарегистрированные организации.

Налогоплательщик может не использовать ее — сдать два нулевых отчета по каждому налогу.

Нулевая декларация по налогу на прибыль сдается в следующем составе:

- титульный лист;

- раздел 1;

- лист 02 с приложениями 1 и 2.

Везде ставятся прочерки, заполняются только поля с информацией об организации, номер и дата заполнения отчета, коды.

Нулевая декларация по НДС сдается в следующем составе:

- титульный лист;

- раздел 1.

Везде также ставятся прочерки. Заполняются только те поля, где необходимо указать информацию об организации и кодах.

3. По налогу на имущество. Декларация подается всеми организациями, имеющими на балансе основные средства. Обязательно в электронном виде, если численность сотрудников более 100 человек. При отсутствии показателей декларация не сдается, поскольку это говорит о том, что объекта налогообложения нет.

4. По налогу на транспорт. Декларация сдается при наличии объекта налогообложения. Также сдается только в электронном формате при численности сотрудников более 100 человек. При отсутствии показателей декларация не сдается, поскольку это говорит о том, что объекта налогообложения нет.

5. По земельному налогу. Декларация сдается при наличии объекта налогообложения. Также сдается только в электронном формате при численности сотрудников более 100 человек. При отсутствии показателей декларация не сдается, поскольку это говорит о том, что объекта налогообложения нет.

6. По НДФЛ. Отчетность по НДФЛ сдается в электронном виде. Если численность менее 25 человек, то разрешается сдать на бумаге. Это касается и отчетов 2-НДФЛ, и отчетов 6-НДФЛ.

При отсутствии начислений, форма 2-НДФЛ не сдается. Так как в таком случае не возникает обязанности организации как налогового агента удерживать и перечислять налог и отчитываться перед ФНС.

Форму 6-НДФЛ также не нужно представлять в органы, если не было начислений и выплат сотрудникам. Однако ФНС будет их принимать, если налогоплательщики все же решат отправить “нулевку”.

Нулевая форма 6-НДФЛ сдается в следующем составе:

- титульный лист;

- раздел 1;

- раздел 2.

В полях с показателями ставятся прочерки. Заполнить нужно только те поля, где вводится информация об организации или ИП.

7. По страховым взносам. Отчетность по страховым взносам обязаны сдавать все индивидуальные предприниматели и организации, имеющие сотрудников. Сдается в электронном виде. Если численность менее 25 человек, то разрешается сдать на бумаге.

При отсутствии показателей, обязанность сдать отчет сохраняется.

При этом заполнить нужно следующие разделы:

- Лист 1 — титульный лист;

- Раздел 1 — сводные данные об обязательствах плательщика страховых взносов;

- Подраздел 1.1 приложения № 1 к разделу 1 — расчет сумм взносов на обязательное пенсионное страхование;

- Подраздел 1.2 приложения № 1 к разделу 1 — Расчет сумм взносов на обязательное медицинское страхование;

- Приложение № 2 к разделу 1 — расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- Раздел 3 — персонифицированные сведения о застрахованных лицах.

8. Сведения о среднесписочной численности. Если сотрудников в организации еще нет, то сдать отчет нужно будет все равно. Для вновь созданных организаций этот отчет нужно сдать до 20 числа месяца, следующего за месяцем регистрации.

9. Бухгалтерская отчетность. Бухгалтерская отчетность сдается только организациями. Если организация относится к малым предприятиям, то разрешается использовать упрощенные формы бухгалтерской отчетности.

Если деятельность не велась, то сдавать бухгалтерскую отчетность все равно нужно с нулевыми показателями.

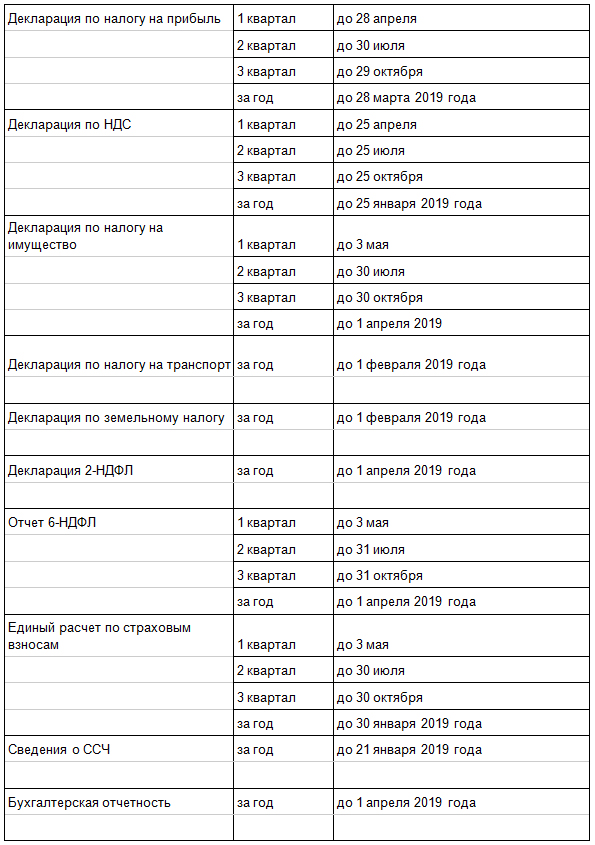

Сроки сдачи отчетности ООО на ОСНО в 2018 году

Для удобства, сроки отчетности представим в таблице:

Отчетность ООО на ОСНО в Пенсионный Фонд в 2018 году

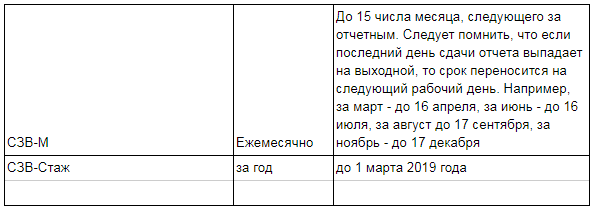

Отчетность в Пенсионный Фонд подается в том случае, если организация хочет сдать уточненный расчет. Основную часть отчетности по страховым взносам взяла на себя ФНС. Но отчеты по СЗВ нужно продолжать сдавать в Пенсионный Фонд.

При отсутствии начислений возникает вопрос — нужно ли сдавать СЗВ-М? Однако нулевым этот отчет быть не может. Как минимум в нем должен отражаться директор. Ведь кто-то занимался регистрацией организации. Поэтому отчет сдается в положенные сроки. Аналогично и форма СЗВ-Стаж.

Отчетность ООО на ОСНО в Фонд социального страхования в 2018 году

В ФСС нужно подавать форму 4-ФСС по части взносов на травматизм. Взносы и отчетность на страхование по временной нетрудоспособности, а также в связи с материнством перешли в ФНС.

Также в ФСС нужно ежегодно подтверждать вид деятельности, по которому устанавливается тариф страховых взносов на травматизм.

Для подтверждения необходимо подать:

- Заявление о подтверждении основного вида экономической деятельности;

- Справку-расчет;

- Копию пояснительной записки к балансу за предшествующий год. Малые предприятия могут не сдавать.

Нулевая отчетность также должна сдаваться при отсутствии начислений страховых взносов. Состав нулевой отчетности следующий:

- титульный лист — заполняются поля с информацией об организации, номер и дата отчета, за какой период сдается;

- таблица 1 — проставляется только размер тарифа, верхние поля с ИНН и КПП, номер страницы, в остальных полях прочерки;

- таблица 2 — верхние поля с ИНН и КПП, номер страницы, в остальных полях прочерки;

- таблица 5 — верхние поля с ИНН и КПП, номер страницы, в остальных полях прочерки.

Отчетность ООО на ОСНО в Росстат в 2018 году

В статистику ежегодно сдается бухгалтерская отчетность. Чтобы узнать, какие еще отчеты должна сдать в Росстат конкретная организация, можно воспользоваться электронным сервисом Росстата statreg.gks.ru. В соответствующем поле нужно написать ИНН организации, после чего сервис выдаст информацию о том, какие отчеты ждет от нее Росстат. Эта информация индивидуальна для каждой компании или предпринимателя.

Если у организации или предпринимателя нулевые показатели и отражать в отчете нечего, то сдавать отчет не нужно. Но уведомить Росстат письмом налогоплательщик обязан.

Отчетность в статистику может быть обязательной и дополнительной. Дополнительная формируется благодаря специальной выборке. Уведомить организацию или ИП о том, что они попали в выборку и обязаны сдавать дополнительные отчеты Росстат обязан заранее.

Напомним! Правильно вести бухгалтерский учёт, рассчитывать налоги и взносы, соблюдать сроки их уплаты, вовремя сдавать отчётность, даже не имея специального образования, можно с помощью интернет-бухгалтерии «Моё дело». Пользователями онлайн-сервиса «Моё дело» могут стать ИП и ООО на ОСНО, УСН, ЕНВД и Патенте. В сервисе есть всё необходимое, чтобы самостоятельно вести бухгалтерский и налоговый учёт. Сервис поможет вам создавать счета и проводки, вести бухгалтерские регистры, учитывать доходы и расходы, рассчитывать зарплату, налоги и страховые взносы; формировать отчётность. Кроме того, пользователи сервиса всегда могут прибегнуть к помощи ведущих экспертов по бухгалтерскому и налоговому учёту — их консультацию можно получить в любое удобное время. Получить бесплатный доступ к сервису вы можете прямо сейчас по ссылке.

Скопировать ссылку

Скопировать ссылку